Likwidacja działalności gospodarczej – krok po kroku

REKLAMA

Spis treści:

REKLAMA

REKLAMA

2. Likwidacja działalności – czynny podatnik VAT

3. Obliczenie podatku VAT i rozliczenie PIT

REKLAMA

4. Przychód i obowiązki po likwidacji

Redakcja poleca: Pakiet żółtych książek - Podatki 2018

Wykreślenie z CEIDG

Najbardziej znaną formą prowadzenia biznesu jest jednoosobowa działalność gospodarcza, której podstawą funkcjonowania jest wniosek o wpis w CEIDG. Zarówno założenie, zawieszenie jak i likwidacja musi zostać zaznaczona w CEIDG. Wszystkich czynności dokonuje się na podstawie wniosku składanego na odpowiednim formularzu. Należy pamiętać, że wszystkie czynności są traktowane jako wpis do CEIDG.

Likwidacji działalności dokonuje się w pierwszej kolejności poprzez złożenie wniosku o wykreślenie wpisu na formularzu CEIDG-1. Przedsiębiorca ma na to 7 dni od dnia trwałego zaprzestania prowadzenia działalności. We wniosku w polu 01 należy zakreślić punkt – wniosek o wykreślenie wpisu w CEIDG. Co ważne konsekwencją wykreślenia wpisu nie jest usunięcie wszystkich informacji o danej firmie a jedynie zaznaczenie wzmianki o dacie wykreślenia.

Należy pamiętać, że likwidacja działalności wiąże się z szeregiem czynności, które należy dopełnić. Przede wszystkim podstawowa kwestia to wyrejestrowanie z ZUS. Co prawda Centralna Ewidencja przekaże informację dotyczącą likwidacji zarówno do ZUS, jak i do Urzędu Skarbowego czy GUS. Jeżeli przedsiębiorca prowadzi jednoosobową działalność i nie zatrudnia pracowników, wówczas składa do ZUS wypełniony formularz ZUS ZWUA o wyrejestrowanie z ZUS. Tak samo postępuje się w przypadku innych osób podlegających ubezpieczeniom zdrowotnym przedsiębiorcy.

Chcesz otrzymywać więcej informacji? Zapisz się na nasz newsletter!

Likwidacja i ponowne rozpoczęcie działalności a zwolnienie z VAT

Likwidacja działalności – czynny podatnik VAT

Przedsiębiorca, który chce zlikwidować działalność, a jest czynnym podatnikiem VAT zobowiązany jest do wyceny składników majątku oraz do sporządzenia spisu z natury. Sporządzenie wskazanych ewidencji dokonuje się dla celów:

- PIT – dokonuje się wykazu składników majątku, które obejmują wszystkie dobra materialne i niematerialne, z których przedsiębiorca rozliczał się podczas prowadzenia działalności. Wykaz składników będzie stanowił podstawę do zamknięcia KPiR. Wraz z wykazem majątku dokonuje się spisu z natury, czyli wykazu towarów i materiałów, które znajdują się w dniu likwidacji. Spis ten jest formą remanentu, którzy sporządza się na koniec działalności, a który pozwala określić wysokości dochodu, od którego przedsiębiorca odprowadzał zaliczki na podatek dochodowy. O wycenie majątku dla celów PIT należy poinformować wcześniej urząd skarbowy,

- VAT – sporządza się spis z natury, podobnie jak w przypadku PIT, z zastrzeżeniem, że będzie on obejmował prócz wszystkich towarów również: wyposażenie, środki trwałe, grunty i energię, jeżeli podatnik miał do nich prawo. Wykaz musi jednak obejmować tylko te składniki majątku, od których przedsiębiorca miał prawo obniżenia podatku należnego o wysokość kwoty podatku naliczonego.

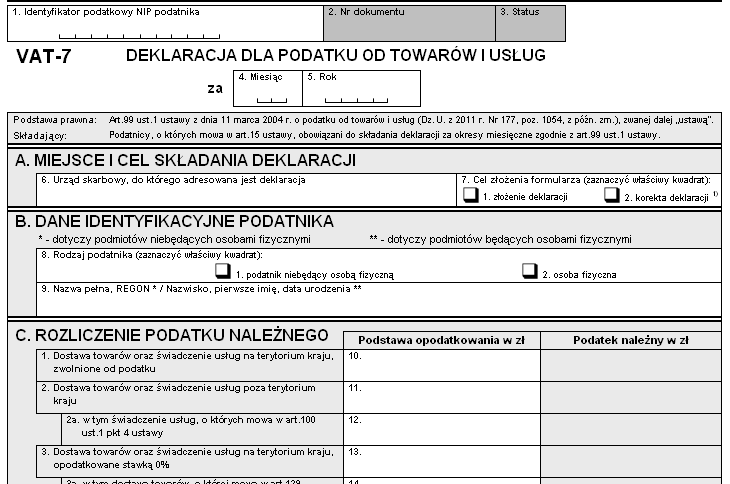

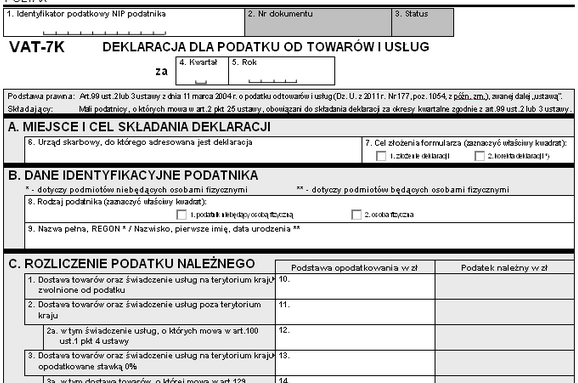

Podatnik zobowiązany jest dołączyć informację o spisie z natury i wyliczonej wartości podatki należnego do ostatniej deklaracji podatkowej, w zależności czy przedsiębiorca rozlicza się miesięcznie, czy kwartalnie (VAT-7 lub VAT-7k).

Pobierz formularz: VAT-7 i VAT-7k

Obliczenie podatku VAT

Sporządzenie spisu z natury to podstawowy obowiązek przedsiębiorcy. Na podstawie spisu podatnik może obliczyć wysokość podatku VAT do zapłaty. W takim przypadku przedsiębiorcy najczęściej korzystają z usług księgowych bądź biur rachunkowych, wówczas jest to znacznie sprawniejsza procedura. W praktyce obliczenie VAT oznacza, że przedsiębiorca będzie musiał zwrócić wartość podatku VAT państwu, w związku z odliczeniami, jakich dokonywał przez okres prowadzonej działalności. Wyliczenia dokonuje się na podstawie cen rynkowych (a nie pierwotnego zakupu), wobec czego będzie on niższy.

Przed dokonaniem wyliczenia warto przeanalizować i przejrzeć składniki majątku, które mogą nie mieć już żadnej wartości rynkowej. Wówczas przedsiębiorcę ominie konieczność zapłaty podatku VAT.

Podatnik VAT likwidujący działalność powinien również pamiętać o uwzględnieniu w spisie środki trwałe, od których częściowo odliczał VAT oraz środki trwałe w całości zamortyzowane, w stosunku do których można było odliczyć podatek VAT. Należy pamiętać, że w przypadku całkowicie zamortyzowanego środka bierze się jednak pod uwagę jego wartość rynkową i nie należy traktować go jako środek o wartości zerowej.

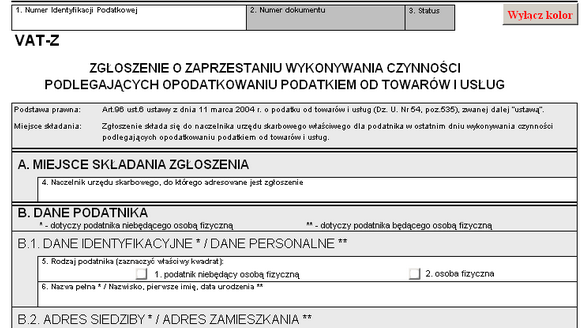

W zakresie rozliczania się z podatku VAT przedsiębiorca zobowiązany jest do zgłoszenia naczelnikowi urzędu skarbowego faktu zaprzestania wykonywania czynności podlegających opodatkowaniu VAT. Dokonuje się tego na formularzu VAT – Z:

Pobierz formularz: VAT-Z

Dodatkowo przedsiębiorca powinien złożyć w urzędzie skarbowym ostatnią deklarację VAT dotyczącą bieżącego okresu rozliczeniowego wraz z informacją o sporządzonym spisie z natury.

Co warto wiedzieć o likwidacji spółki cywilnej?

Deklarację należy złożyć w terminie do 25 dnia miesiąca następującego po bieżącym okresie rozliczeniowym.

Rozliczenie podatku dochodowego

Likwidując działalność gospodarczą przedsiębiorca powinien wiedzieć, że majątek firmowy staje się wtedy jego majątkiem prywatnym. Oznacza to, że przedsiębiorca nie będzie zobowiązany do zapłaty podatku dochodowego. W takim przypadku istnieje jednak możliwość sprzedaży składników majątku, jednakże wtedy może powstać przychód z działalności gospodarczej nawet wówczas, gdy jest ona już zlikwidowana.

Przedsiębiorca zobowiązany jest do zapłaty podatku dochodowego, jeżeli z dniem sprzedaży majątku nie minęło 6 lat od pierwszego dnia miesiąca po miesiącu, w którym nastąpiła likwidacja. Wówczas należy zapłacić zaliczkę na podatek dochodowy (tak, jakby w dalszym ciągu prowadzona była działalność) i wykazać dochód ze sprzedaży w rocznym rozliczeniu PIT. Analogicznie przedstawia się sytuacja, jeżeli podatnik rozliczał się na podstawie podatku liniowego. Wówczas należy obliczyć zaliczkę na podatek na zasadach dotyczących podatku liniowego. Po upływie 6 – letniego terminu firmowy majątek będzie podlegał sprzedaży bez konieczności opłacania podatku dochodowego. Ponadto nie powstanie po stronie nabywcy obowiązek zapłaty podatku od czynności cywilnoprawnych, za wyjątkiem wykupu nieruchomości).

Rozliczenie roczne PIT zamiast zaliczki

Przychód po zakończeniu likwidacji

Może zdarzyć się sytuacja, że po zakończeniu działalności i pełnej likwidacji przedsiębiorca otrzyma zaległe należności od kontrahentów z tytułu wystawionych faktur. Wówczas zobowiązany jest do zaksięgowania ich w ten sam sposób jak podczas prowadzonej działalności. Dodatkowo nie można zapominać o zapłaceniu zaliczki na podatek dochodowy. Znakiem tego fakt likwidacji działalności nie wiąże się z zakończeniem prowadzenia KPiR. Jest to ważne szczególnie, gdy przedsiębiorca po likwidacji będzie sam zajmował się księgowaniem.

W KPiR można ujmować jedynie koszty, które powstały podczas funkcjonowania działalności gospodarczej. Nie można zatem zaliczać w koszty wydatków powstałych po zlikwidowaniu działalności. Analogiczne jest przy rozliczaniu faktur – te, które zostały wystawione po zamknięciu działalności nie podlegają rozliczeniu.

W przypadku, gdy przedsiębiorca korzystał z kas fiskalnych przy sprzedaży powinien liczyć się z dodatkowymi obowiązkami. W momencie likwidacji należy zawiadomić pracownika urzędu skarbowego o konieczności rozliczenia kasy fiskalnej. Wówczas w obecności urzędnika dokonuje się odczytu pamięci kasy. Przedsiębiorca ma prawo sprzedać kasę, ale musi pamiętać o sporządzeniu stosownego protokołu. Jeżeli jednak przy zakupie kasy fiskalnej korzystał z ulgi, a kasę użytkował w okresie krótszym niż 3 lata to wówczas musi zwrócić do urzędu skarbowego kwotę odliczoną z tytułu ulgi na zakup.

Porozmawiaj o tym na naszym FORUM!

Obowiązki po likwidacji

Należy wiedzieć, że likwidacja firmy nie wiąże się z likwidacją firmowej dokumentacji. Przedsiębiorca po zamknięciu działalności zobowiązany jest przechowywać dokumentację przez okres 5 lat, licząc od końca roku, w którym dany dokument został sporządzony. Obowiązek ten dotyczy wszystkich faktur, rachunków, wydruków z KPiR czy nawet potwierdzeń zapłaty. Urząd skarbowy ma bowiem prawo przeprowadzić kontrolę podatkową nawet u przedsiębiorców, którzy zlikwidowali działalność. Ryzyko kontroli jest większe w szczególności u podatników VAT, którzy w trakcie likwidacji ubiegali się o zwrot podatku.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA