Rozwiązanie spółki cywilnej

REKLAMA

REKLAMA

Kiedy spółka cywilna może być rozwiązana?

Wycofanie się wspólnika z dwuosobowej spółki cywilnej powoduje jej rozwiązanie. Nie ma więc możliwości uniknięcia likwidacji spółki. Wspólnik, który zamierza kontynuować działalność jako przedsiębiorstwo osoby fizycznej, jest zobowiązany do zgłoszenia tego faktu do ewidencji działalności gospodarczej. Rozwiązując spółkę, należy zakończyć jej interesy, rozliczyć wspólny majątek według umowy zawartej przy powołaniu spółki, a także rozliczyć VAT i wypełnić pozostałe zobowiązania podatkowe. Szczegóły w uzasadnieniu.

REKLAMA

REKLAMA

Polecamy: Nowe technologie w pracy księgowych

Brak osobowości prawnej

Spółka cywilna nie ma osobowości prawnej. Zasady jej powstania oraz funkcjonowania reguluje Kodeks cywilny. Spółka cywilna jest właściwie umową jej uczestników:

Przez umowę spółki wspólnicy zobowiązują się dążyć do osiągnięcia wspólnego celu gospodarczego przez działanie w sposób oznaczony, w szczególności przez wniesienie wkładów. Umowa spółki powinna być stwierdzona pismem (art. 860 k.c.).

REKLAMA

Spółka cywilna nie jest także samodzielnym przedsiębiorcą w rozumieniu ustawy o swobodzie działalności gospodarczej. Oznacza to, że w ewidencji działalności wpisany jest każdy ze wspólników spółki osobno, jako osoba prowadząca działalność gospodarczą, z informacją, że daną działalność wykonują w formie spółki cywilnej.

Polecamy: Spółka cywilna – podstawowe informacje

Każdy ze wspólników spółki cywilnej jest samodzielnym przedsiębiorcą wykonującym działalność gospodarczą

Jeżeli jeden ze wspólników spółki cywilnej chce się wycofać, powinien wypowiedzieć swój udział na trzy miesiące przed końcem roku obrachunkowego, jeśli umowa spółki została zawarta na czas nieokreślony. Rok obrotowy powinien być określony w umowie spółki lub uchwale wspólników. Można wypowiedzieć umowę w spółce zawartej na czas określony lub nieokreślony bez zachowania terminu wypowiedzenia, jednak może to nastąpić tylko z ważnych powodów. O wypowiedzeniu umowy przez jednego ze wspólników w dwuosobowej spółce powinien zostać powiadomiony drugi wspólnik lub jego pełnomocnik. Nie ma określonej formy wypowiedzenia umowy, jednak wskazane jest zachowanie formy pisemnej.

Wspólnik, który po wystąpieniu ze spółki cywilnej i jej rozwiązaniu ma zamiar kontynuować działalność gospodarczą indywidualnie lub zupełnie rezygnuje z jej prowadzenia, powinien złożyć we właściwym urzędzie gminy zgłoszenie zmian w ewidencji działalności gospodarczej.

Od 1 lipca 2011 r. obowiązują nowe przepisy ustawy o swobodzie działalności gospodarczej, a także nowy formularz wniosku do rejestracji działalności gospodarczej oraz zmian w tym zakresie - CEIDG-1. Wniosek ten należy stosować zamiast dotychczasowego formularza EDG-1.

CEIDG-1 dla osób fizycznych wykonujących działalność gospodarczą jest jednocześnie:

• wnioskiem o wpis do krajowego rejestru urzędowego podmiotów gospodarki narodowej (REGON),

• zgłoszeniem identyfikacyjnym albo aktualizacyjnym do naczelnika urzędu skarbowego (NIP),

• oświadczeniem o wyborze formy opodatkowania podatkiem dochodowym od osób fizycznych,

• zgłoszeniem albo zmianą zgłoszenia płatnika składek do ZUS,

• oświadczeniem o kontynuowaniu ubezpieczenia społecznego rolników.

Wniosek CEIDG-1 służy także do dokonywania aktualizacji danych nieobjętych wpisem do Centralnej Ewidencji i Informacji o Działalności Gospodarczej (CEIDG). W przypadku wystąpienia ze spółki cywilnej należy przy nazwie rubryki 26 zaznaczyć kwadrat oznaczający zmianę oraz wypełnić pola: 26.1, 26.2 oraz 26.5, bez zaznaczania kwadratu oznaczającego zmianę. Kwadrat ten zaznacza się jedynie w przypadku zgłaszania zmiany daty wystąpienia ze spółki. We wniosku dotyczącym zgłoszenia zaprzestania wykonywania działalności gospodarczej należy wypełnić jedynie w części formularza CEIDG-1 rubryki i pola 01.5, 03.3, 03.4, 03.5, 03.6, 03.7, 0.6 (tylko w zakresie nazwy firmy) oraz 16.

Zmiana danych w CEIDG przez Internet

Wniosek można składać za pośrednictwem formularza elektronicznego dostępnego w szczególności na stronie internetowej CEIDG (www.ceidg.gov.pl), osobiście bądź listem poleconym. W nowej elektronicznej bazie CEIDG od 1 lipca 2011 r. na pewno będzie się odbywać rejestracja nowych działalności. Natomiast tryb zgłaszania zmian będzie zależeć od tego, czy wpis danego przedsiębiorcy został przeniesiony już do bazy CEIDG. Okres przejściowy trwa do końca 2011 r. Oznacza to, że wójt, burmistrz lub prezydent miasta przestanie być organem ewidencyjnym dla przedsiębiorcy, którego wpis przeniesiono do bazy CEIDG. Dla wpisów nieprzeniesionych do bazy organem ewidencyjnym do końca 2011 r. pozostaje wójt, burmistrz lub prezydent miasta.

Jeśli spółka cywilna zostanie rozwiązana, likwidacji ulega także jej majątek. W tym miejscu należy zwrócić uwagę na pojęcie majątku spółki cywilnej. W zasadzie spółka nie jest posiadaczem majątku. Powstaje natomiast tzw. wspólność łączna, oddzielna masa majątkowa, która nie stanowi majątku osobistego poszczególnych wspólników. Wspólność łączna wspólników spółki zawiera wkłady wniesione przez wspólników spółki oraz majątek nabyty w toku działalności spółki. Oznacza to, że majątek ten jest wspólną własnością wspólników, nie zaś spółki. Przepisy Kodeksu cywilnego chronią tę własność w czasie trwania spółki.

1. Wspólnik nie może rozporządzać udziałem we wspólnym majątku wspólników ani udziałem w poszczególnych składnikach tego majątku.

2. W czasie trwania spółki wspólnik nie może domagać się podziału wspólnego majątku wspólników.

3. W czasie trwania spółki wierzyciel wspólnika nie może żądać zaspokojenia z jego udziału we wspólnym majątku wspólników ani z udziału w poszczególnych składnikach tego majątku (art. 863 k.c.).

Likwidacja majątku spółki cywilnej jest konsekwencją jej rozwiązania. Spółka cywilna nie jest odrębnym podmiotem prawa i nie ma majątku własnego. Dlatego przez likwidację majątku spółki cywilnej należy rozumieć jego rozdysponowanie zgodnie z przepisami oraz zakończenie interesów prowadzonych w ramach umowy spółki.

Likwidacja majątku spółki może nastąpić zgodnie z zawartą w umowie spółki klauzulą lub zgodnie z zapisami w Kodeksie cywilnym. Z majątku pozostałego po spłaceniu zobowiązań spółki zwraca się wspólnikom ich wkłady, stosując odpowiednio przepisy o zwrocie wkładów w razie wystąpienia wspólnika ze spółki (art. 875 § 2 i 3 k.c.). Oznacza to, że:

• zwraca się wspólnikowi w naturze rzeczy, które wniósł do spółki do używania,

• wypłaca się w pieniądzu wartość jego wkładu oznaczoną w umowie spółki, a w razie braku takiego oznaczenia - wartość, którą wkład ten miał w chwili wniesienia.

Nie ulega zwrotowi wartość wkładu polegającego na świadczeniu usług albo na używaniu przez spółkę rzeczy należących do wspólnika (art. 871 k.c.). Pozostałą nadwyżkę wspólnego majątku dzieli się między wspólników w takim stosunku, w jakim uczestniczyli w zyskach spółki. Oznacza to, że zwrot następuje według udziału w zyskach spółki, a nie w stosunku do wniesionych wkładów. W umowie spółki można zawrzeć inne ustalenia dotyczące stosunku udziału wspólników w zyskach i stratach, ale generalna zasada określa, że wartość i rodzaj wniesionych wkładów nie mają wpływu na udział w zyskach i stratach, a każdy ze wspólników jest uprawniony do równego w nich udziału. W kwestiach, które nie są uregulowane podanym wyżej przepisem, a dotyczą podziału majątku wspólników, stosuje się przepisy o współwłasności ułamkowej.

Zobacz: Spółka cywilna może być pracodawcą także dla wspólnika

Rozwiązanie spółki cywilnej a VAT

Podatnikiem VAT jest spółka cywilna, a nie jej wspólnicy. Dlatego to na spółce spoczywa obowiązek rozliczenia VAT z tytułu jej rozwiązania i likwidacji. W takim przypadku:

(...) podatnicy są obowiązani sporządzić spis z natury towarów na dzień rozwiązania spółki lub zaprzestania wykonywania czynności podlegających opodatkowaniu, zwany dalej „spisem z natury”. Podatnicy są obowiązani załączyć informację o dokonanym spisie z natury, o ustalonej na jego podstawie wartości i o kwocie podatku należnego, do deklaracji podatkowej składanej za okres obejmujący dzień rozwiązania spółki lub zaprzestania wykonywania czynności podlegających opodatkowaniu (art. 14 ust. 5 ustawy o VAT).

W spisie z natury ujmuje się towary nabyte i towary własnej produkcji, w stosunku do których przysługiwało prawo do obniżenia podatku należnego o podatek naliczony, a które nie zostały przez spółkę sprzedane przed jej rozwiązaniem (likwidacją), przy czym pojęcie „towary” oznacza nie tylko towary handlowe, ale także wszelkie inne składniki majątku, np. środki trwałe, wyposażenie. Obowiązek podatkowy w przypadku likwidacji spółki cywilnej powstaje w dniu rozwiązania spółki, a podstawą opodatkowania jest cena nabycia (koszt wytworzenia) składnika majątku określona na dzień nabycia (art. 14 ust. 8, art. 29 ust. 10 ustawy o VAT). Informację o spisie z natury, jego wartości i ustalonej kwocie podatku należnego trzeba załączyć do deklaracji.

Byli wspólnicy spółek przez okres 12 miesięcy od rozwiązania spółki mają prawo do zwolnienia z VAT dostawy towarów, które zostały ujęte w likwidacyjnym spisie towarów i rozliczono podatek wynikający z tego spisu.

Na spółce cywilnej jako podatniku VAT spoczywa obowiązek zawiadomienia właściwego urzędu skarbowego o zaprzestaniu wykonywania czynności podlegających opodatkowaniu podatkiem od towarów i usług na druku VAT-Z. Spółka cywilna jako podatnik VAT posiada własny NIP, dlatego musi złożyć do właściwego urzędu skarbowego aktualizację informacji na druku NIP-2, w którym podaje datę zakończenia działalności (blok B.5).

Przedawnienie roszczeń z faktur VAT

Podsumowując: nie ma możliwości likwidacji spółki cywilnej bez sporządzenia remanentu końcowego i rozliczenia VAT, ponieważ to spółka cywilna, a nie jej wspólnicy, jest podatnikiem w tym zakresie. Ponieważ podstawą opodatkowania w spisie z natury jest cena nabycia składników majątku, warto rozważyć ich sprzedaż przed likwidacją spółki. Cena sprzedaży wykorzystywanych wcześniej w spółce składników majątku może być niższa od ich ceny nabycia, zatem obciążenie VAT może być niższe. VAT z remanentu jest nie do odzyskania, a w przypadku zbycia składników majątku przez spółkę VAT będzie dla nabywcy podatkiem naliczonym.

... i podatek dochodowy

Każdy ze wspólników spółki cywilnej jest podatnikiem podatku dochodowego i to wspólnik rozlicza się z urzędem skarbowym z tego podatku według wcześniej wybranej i zgłoszonej formy rozliczania. Od początku 2011 r. nie ma już obowiązku odprowadzania zryczałtowanego podatku dochodowego od remanentu likwidacyjnego, ale zakończenie działalności spółki cywilnej wymaga sporządzenia spisu towarów handlowych, materiałów podstawowych i pomocniczych, półwyrobów, produkcji w toku, wyrobów gotowych, braków i odpadów w celu prawidłowego określenia dochodu spółki (art. 24 ust. 2 updof). Oprócz wspomnianego spisu z natury należy sporządzić wykaz składników majątku na dzień likwidacji spółki bądź wystąpienia z niej wspólnika.

Wykaz składników majątku powinien zawierać:

• liczbę porządkową,

• określenie (nazwę) składnika majątku,

• datę nabycia składnika majątku,

• kwotę wydatków poniesionych na nabycie składnika majątku oraz kwotę wydatków poniesionych na nabycie składnika majątku zaliczoną do kosztów uzyskania przychodów,

• wartość początkową,

• metodę amortyzacji,

• sumę odpisów amortyzacyjnych,

• wysokość wypłaconych środków pieniężnych należnych wspólnikom z tytułu udziału w spółce niebędącej osobą prawną na dzień wystąpienia lub likwidacji.

Polecamy: Kwartalne rozliczanie podatku dochodowego tylko raz w roku

Wykaz ten ma umożliwić prawidłowe rozliczenie podatku dochodowego w przypadku odpłatnego zbycia składników majątku przejętych w związku z likwidacją.

Przepisy podatkowe wyróżniają dwie sytuacje powodujące konieczność sporządzenia remanentu likwidacyjnego. Są to likwidacja spółki bądź wystąpienie z niej wspólnika. Pozostałe skutki podatkowe (określenie przychodu z działalności oraz dochodu do opodatkowania) są także zależne od tego, czy spółka jest likwidowana czy występuje z niej wspólnik. W sytuacji opisanej w pytaniu należy stosować przepisy o likwidacji spółki, ponieważ wystąpienie jednego z dwóch wspólników skutkuje rozwiązaniem spółki. Rozliczenie majątku łącznego spółki pomiędzy wspólników może obejmować otrzymanie przez nich środków pieniężnych lub rzeczowych składników majątku.

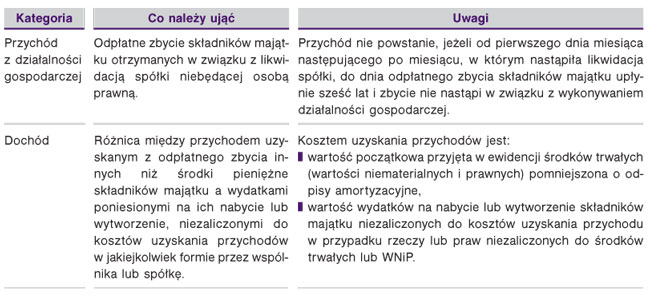

TABELA 1

Skutki podatkowe rozwiązania spółki cywilnej

Środki pieniężne otrzymane przez wspólnika w związku z likwidacją spółki nie są zaliczane do przychodów z działalności gospodarczej.

Z tabeli wynika, że opodatkowanie podatkiem dochodowym przychodów z likwidacji spółki cywilnej jest odroczone do momentu ich odpłatnego zbycia przez wspólników. Nie można odpowiedzieć wprost, czy korzystniejsza podatkowo będzie sprzedaż składników majątku przed likwidacją (zmniejszy to wartość remanentu obniżającego koszty) czy odroczenie opodatkowania do momentu sprzedaży składników przejętych w rozliczeniu likwidowanej spółki. Zbycie składników majątku wspólnikom przed likwidacją jest możliwe, ale ocena korzyści zastosowanych rozwiązań wymaga analizy konkretnego przypadku.

Rozwiązanie spółki wymaga ujęcia w ewidencji księgowej operacji dotyczących tego procesu. Jeżeli w spółce cywilnej była prowadzona podatkowa księga przychodów i rozchodów, to w przypadku rozwiązania spółki należy wpisać do niej spis z natury towarów handlowych i materiałów sporządzony na dzień likwidacji. Zestawienie przechowuje się łącznie z księgą.

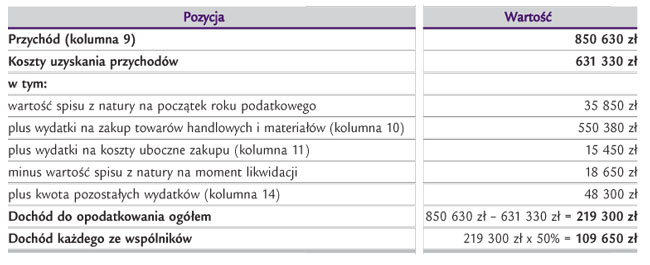

Dwuosobowa spółka cywilna XXX prowadziła działalność polegającą na sprzedaży sprzętu komputerowego. Na skutek wystąpienia jednego ze wspólników spółka uległa rozwiązaniu. Sporządzono spis z natury, który został ujęty w księdze przychodów i rozchodów.

Egzekucja z majątku spółki cywilnej

Każdy ze wspólników ma po 50% udziału w zyskach. Końcowy spis z natury, sporządzony na potrzeby podatku dochodowego, wyceniono na kwotę 18 650 zł.

Przy obliczaniu dochodu wspólników najkorzystniej jest przyjąć zasadę obliczenia dochodu łącznie, tak jakby to spółka była podatnikiem podatku dochodowego, a następnie obliczyć dochód każdego ze wspólników.

TABELA 2

Obliczenie dochodu wspólników na podstawie danych z księgi przychodów i rozchodów od początku roku podatkowego do momentu likwidacji spółki oraz remanentu likwidacyjnego

Jeżeli spółka cywilna była zobowiązana do prowadzenia ksiąg rachunkowych, powinna je zamknąć na dzień rozwiązania spółki, nie później niż w ciągu trzech miesięcy od dnia rozwiązania. Na dzień zakończenia działalności należy przeprowadzić inwentaryzację oraz sporządzić sprawozdanie finansowe zgodnie z przepisami ustawy o rachunkowości. Wynik finansowy podzielony zgodnie z umową spółki należy przekazać wspólnikom. Trzeba przy tym pamiętać, że kwoty pobierane przez wspólników w trakcie roku podatkowego w ramach podziału zysków oraz opłacane przez spółkę w imieniu wspólników składki ZUS czy też zaliczki na podatek dochodowy zmniejszają należne do wypłaty kwoty. Jeżeli zaliczki na poczet zysku przekraczają należny zysk, to wpływają one na zmniejszenie wkładu w części przekraczającej należną kwotę zysku.

Dwuosobowa spółka cywilna XXX osiągnęła do momentu likwidacji zysk w wysokości 120 000 zł. Według umowy spółki wspólnicy uczestniczą w zyskach i stratach następująco:

wspólnik A: 70%, wspólnik B: 30%.

1. Podział zysku między wspólników spółki oraz zaksięgowanie zysku do wypłaty:

a) wspólnik A: 120 000 zł × 70% = 84 000 zł

Wn „Rozliczenie wyniku finansowego” 84 000

Ma „Rozrachunki z właścicielami” 84 000

- w analityce „wspólnik A”

b) wspólnik B: 120 000 zł × 30% = 36 000 zł

Wn „Rozliczenie wyniku finansowego” 36 000

Ma „Rozrachunki z właścicielami” 36 000

- w analityce „wspólnik B”

2. Wypłata wspólnikom zysku:

Wn „Rozrachunki z właścicielami”

- w analityce „wspólnik A” 84 000

- w analityce „wspólnik B” 36 000

Ma „Rachunek bankowy” 120 000

PRZEDSIĘBIORCA W USTAWIE O SWOBODZIE DZIAŁALNOŚCI GOSPODARCZEJ

Przedsiębiorcą w rozumieniu ustawy jest osoba fizyczna, osoba prawna i jednostka organizacyjna niebędąca osobą prawną, której odrębna ustawa przyznaje zdolność prawną - wykonująca we własnym imieniu działalność gospodarczą (art. 4 ust. 1 ustawy).

Za przedsiębiorców uznaje się także wspólników spółki cywilnej w zakresie wykonywanej przez nich działalności gospodarczej (art. 4 ust. 2 ustawy).

• art. 8, 9, 9a, 22, 24 i 24b ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych - j.t. Dz.U. z 2010 r. Nr 51, poz. 307; ost.zm. Dz.U. z 2011 r. Nr 168, poz. 1006

• art. 4 ust. 1 i 2 ustawy z 2 lipca 2004 r. o swobodzie działalności gospodarczej - j.t. Dz.U. z 2010 r. Nr 220, poz. 1447; ost.zm. Dz.U. z 2011 r. Nr 171, poz. 1016

• art. 860-875 ustawy z 23 kwietnia 1964 r. - Kodeks cywilny - Dz.U. Nr 16, poz. 93; ost.zm. Dz.U. z 2011 r. Nr 80, poz. 432

• art. 5, art. 6, art. 14, art. 29 ust. 2 ustawy z 11 marca 2004 r. o podatku od towarów i usług - j.t. Dz.U. z 2011 r. Nr 177, poz. 1054

• § 29 rozporządzenia Ministra Finansów z 26 sierpnia 2003 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów - Dz.U. z 2003 r. Nr 152, poz. 1475; ost.zm. Dz.U z 2010 r. Nr 252, poz. 1691

• art. 12 i 26 ustawy z 29 września 1994 r. o rachunkowości - Dz.U. z 2009 r. Nr 152, poz. 1223; ost.zm. Dz.U. z 2011 r. Nr 102, poz. 585

Lidia Michalska, księgowa z licencją MF

Więcej informacji znajdziesz w serwisie MOJA FIRMA

REKLAMA

REKLAMA