Zmiany na światowym rynku lotniczym cargo. Zyskają Chiny, straci Europa i USA

REKLAMA

REKLAMA

Rynek lotniczy cargo 2020/2021

Pod koniec 2020 roku Międzynarodowe Zrzeszenie Przewoźników Powietrznych (IATA) prognozowało, że wolumeny lotniczego cargo powrócą do normalnego poziomu (tj. z 2019 roku), dopiero w marcu lub kwietniu 2021. Najnowsze dane wskazują jednak, że już w styczniu br. praca przewozowa (CTK) wykonana w światowym lotnictwie towarowym wzrosła 1,1 proc. w porównaniu do stycznia 2019, a na trasach międzynarodowych wzrost osiągnął 1,2 proc. Branża wróciła więc oficjalnie na kurs sprzed trwającego blisko rok załamania rynku, podczas którego globalne przewozy lotniczego cargo skurczyły się w o 10,6 proc., a na trasach międzynarodowych o 11,8 proc. Był to największy spadek CTK w lotnictwie towarowym od 1990 roku, czyli od początku pomiarów prowadzonych przez IATA. Nawet kryzys gospodarczy z 2009 roku był mniej dotkliwy dla rynku frachtu lotniczego, który skurczył się ówczesne o 9,7 proc.

REKLAMA

REKLAMA

Poważane całoroczne spadki pracy przewozowej u przewoźników z Ameryki Łacińskiej (-21,3 proc.), Europy (‑16 proc.) oraz obszaru Azji i Pacyfiku (-15,2 proc.) nie pozwoliły jeszcze na pełną odbudowę ruchu w tych regionach w styczniu br., ale to nie koniec problemów sektora lotniczego ciągnących się od kilkunastu miesięcy. Za sprawą uziemienia ruchu pasażerskiego i wyeliminowania większości pojemności belly cargo (‑53,1 proc. za cały 2020), z ubiegłorocznego rynku przewozów lotniczych zniknęło 23,3 proc. dostępnej pojemności ładunkowej (ACTK), a w obrocie międzynarodowym spadek ten sięgnął 24,1 proc. W normalnych warunkach belly cargo, czyli przewozy towarowe obsługiwane przez rejsowe samoloty pasażerskie, to ok. 54 proc. pojemności ładunkowej dostępnej w światowym transporcie lotniczym. Tak dużych braków nie rekompensowała nawet zwiększona eksploatacja globalnej floty frachtowej, dla której wskaźnik ACTK w ciągu roku wzrósł o 20,6 proc. Z najnowszych danych IATA wynika, że dostępna pojemność ładunkowa w styczniu br. była wciąż o ponad 19 proc. niższa zarówno wglądem stycznia 2019, jak i 2020.

Brak pojemności wywołał w zeszłym roku gwałtowny i utrzymujący się do tej pory wzrost opłat przewozowych, a słabe wyniki ze stycznia nie zapowiadają znaczących spadków cen w ciągu nadchodzących miesięcy. Z drugiej jednak strony wysokie stawki stwarzają możliwość minimalizowania strat przez operatorów pasażerskich, którzy zdecydowali się na użycie swojej floty do transportu towarów. Takich przewoźników nie brakowało w 2020 roku. Już na koniec września blisko 200 linii lotniczych na całym świecie wykorzystywało 2,5 tys. samolotów pasażerskich wyłącznie do celów cargo. Dzięki temu wpływy z obsługi ładunków mogą wg IATA odpowiadać za 36 proc. zeszłorocznych przychodów linii lotniczych. Dla porównania w 2019 roku było to tylko 12 proc. Rok 2020 zakończył się ostatecznie globalnym rekordem przychodów z obsługi cargo, które IATA szacuje na 117,7 mld USD, a na koniec tego roku mogą one wzrosnąć do 139,8 mld USD.

Zarówno ubiegłoroczna, jak i aktualna sytuacja w transporcie lotniczym to nieznające precedensu globalne przemodelowanie całego sektora i choć niektóre wskaźniki wracają już do wcześniejszych poziomów, to trudno mówić o pełnej normalizacji. Fracht lotniczy odegrał krytyczną rolę w procesie dystrybucji produktów medycznych i farmaceutyków, co bez wątpienia przełożyło się na wynik finansowy branży, ale zmiany w tym obszarze zachodzą bardzo dynamicznie. Obecnie rewidowane są globalne szacunki o udziale transportu lotniczego w dystrybucji szczepionek, ponieważ produkuje je coraz więcej podmiotów w wielu miejscach na świecie, a to oznacza regionalizację dostaw i zwiększone możliwości wykorzystania transportu lądowego. Kolejna kwestia to ogromne utrudnienia wynikające z braku pojemności belly cargo, bez której daleko jeszcze do stabilizacji na rynku, także w kontekście opłat przewozowych. Duże nadzieje w tym aspekcie pokłada się w wykorzystaniu tzw. paszportów szczepionkowych, nad którymi pracuje m.in. IATA, Unia Europejska, ale także pojedyncze państwa w Europie i na świecie. Pozwoliłoby to na szybsze odmrożenie połączeń międzynarodowych i uwolniłoby część niedostępnej obecnie pojemności. Warunkiem powodzenia tej strategii jest jednak adaptacja na możliwie największą skalę - mówi Wojciech Sienicki, dyrektor zarządzający polskiego oddziału Kuehne+Nagel, jednego z największych na świecie operatorów logistycznych.

REKLAMA

Odbudowa rynku lotniczego w Państwie Środka już w tym roku

Paszporty szczepionkowe wprowadziły już Chiny, jeden z największych pojedynczych rynków lotniczego cargo na świecie. Dodatkowo Chińska Administracja Lotnictwa Cywilnego (Civil Aviation Administration of China, CAAC) zapowiedziała, że w 2021 roku chce osiągnąć poziom 7,5 mln ton obsłużonych ładunków, czyli niemal zrównać się z wynikiem z 2019 roku (7,53 mln ton). W tym roku Chiny chcą też obsłużyć 590 mln pasażerów, czyli odbudować 90 proc. ruchu sprzed kryzysu, a to oznacza, że na rynek powróci część pojemności belly cargo, przynajmniej lokalnie. Do tej pory odbudowa lotniczego cargo wychodzi Chinom całkiem nieźle. Z ostatnich danych CAAC wynika, że w styczniu br. chiński sektor lotniczy obłożył 669 tys. ton frachtu, czyli o 10,5 proc. więcej niż w styczniu rok wcześniej, z czego przepływy krajowe wzrosły o 4,4 proc., a międzynarodowe aż o 24,7 proc. Dzięki utrzymaniu produkcji w części fabryk podczas Chińskiego Nowego Roku znacząco wrósł także ruch towarowy w porównaniu do świąt obchodzonych w dwóch poprzednich latach. Tylko w ciągu 7 dni lutego wykonano bowiem 2 553 lotów cargo, co stanowi wzrost o 212,48 proc. względem 2020 roku i 258,57 proc. w porównaniu do 2019.

Rekonstrukcji chińskiego rynku cargo sprzyjają także statystyki, zarówno te bieżące, jak i długoterminowe. Międzynarodowy Fundusz Walutowy (IMF) szacuje tegoroczny wzrost gospodarczy Chin na poziomie 8,1 proc, Bank Światowy na 7,9 proc. Organizacja Współpracy Gospodarczej i Rozwoju (OECD) zrewidowała co prawda szacunki z 8 proc. do poziomu 7,8, ale i tak utrzymują się one znacznie powyżej globalnej średniej wynoszącej, w zależności od prognozującej instytucji, od 4 do 5,6 proc. W tym samym czasie znacznie wolniej będzie rozwijać się Europa, dla której szacunkowy wzrost gospodarczy waha się na poziomie od 3 do ok. 4 proc. Szybko Rosnące PKB to indykator bardzo silnie powiązany z dynamiką rozwoju rynku lotniczego cargo, a ta wygląda obiecująco nie tylko dla Chin, ale także dla całego obszaru wschodnioazjatyckiego, choć to Państwo Środka będzie motorem napędowym regionu.

Lotnicze cargo spowolni w Europie i będzie ciążyć ku Azji Wsch. pod przewodnictwem Chin

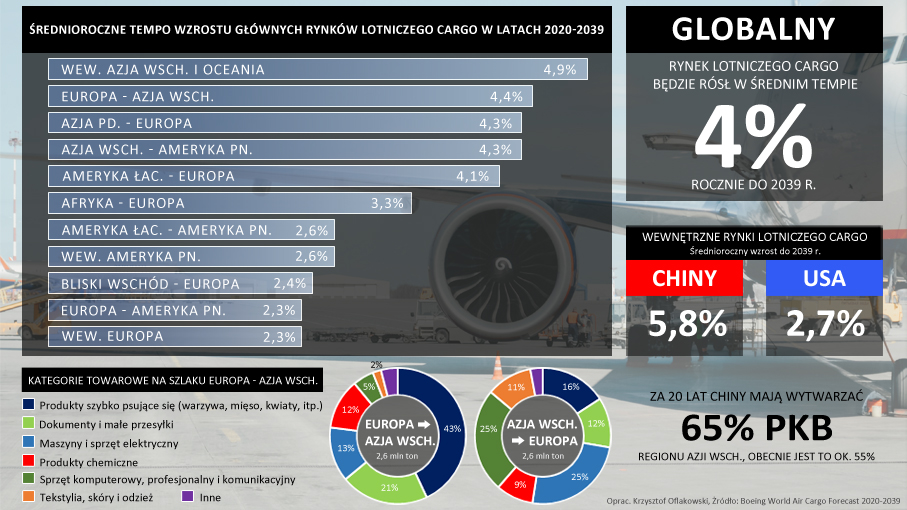

Słabsze bieżące wskaźniki gospodarcze Starego Kontynentu to nie jedyny problem w kontekście rozwoju przewozów lotniczych. Kłopoty widać także w długoterminowych prognozach dla globalnego rynku cargo przygotowanych w końcu 2020 roku przez koncern lotniczy Boeing. Do tej pory wewnątrzeuropejski rynek lotniczego cargo odpowiadał za 4,9 proc. światowych przewozów liczonych w tonach, ale ze względu na niewielki zasięg geograficzny wypracowywał tylko 1,3 proc. globalnej pracy przewozowej. W ciągu ostatniej dekady kompaktowy charakter rynku nie przeszkodził mu jednak rozwijać się w średnim tempie 4,8 proc. rocznie (w RTK – średni przychód z tonokilometra), czyli szybciej niż średnia globalna wynosząca 4,3 proc. To ma się jednak zmienić i w perspektywie dwóch najbliższych dekad region europejski będzie według Boeinga najwolniej rosnącym rynkiem cargo na świecie. Prognozowany średni wzrost przewozów wewnątrz Europy ma wynieść zaledwie 2,3 proc., podczas gdy przyrost globalny ma osiągnąć średnie tempo 4 proc. rocznie. Do poziomu 2,3 proc. spowolni także dynamika wzrostu na jednym z najważniejszych powietrznych korytarzy transportowych, tj. Europa - Ameryka Pn., która od 2009 roku utrzymywała się na średnim poziomie 3,4 proc.

W obliczu mocnego lokalnego spowolnienia ratunkiem dla Europy będzie silna trajektoria wznosząca na kierunku azjatyckim, gdzie do 2039 roku średnioroczny wskaźnik wzrostu na osiągnąć poziom 4,4 proc. na szlaku Europa - Azja Wsch. oraz 4,3 proc. na kierunku Azja Pd. - Europa. W latach 2009-2019 rynki te rozwijały się odpowiednio w tempie 4,2 proc. i 4,1 proc., czyli nieco poniżej globalnej średniej.

Kluczowy dla Starego Kontynentu będzie zwłaszcza kierunek wschodnioazjatycki, który już teraz odpowiada za 19,7 proc. światowego cargo liczonego pracą przewozową oraz 9,6 proc. globalnych przepływów wyrażonych w tonach. Co ciekawe, przepływy z Europy do Azji Wsch. mają rosnąć szybciej (4,5 proc.) niż w kierunku odwrotnym (4,3 proc.)., choć nie wiadomo, jak zmieni się struktura transportowanych dóbr. Obecnie, ze względu na relatywnie niski stopień dywersyfikacji pomiędzy kategoriami, jest ona niekorzystna dla Europy. Najobszerniejszą grupę ładunków latających do Azji Wsch. stanowią bowiem artykuły z krótkim terminem ważności (mięso, ryby, warzywa, owoce, kwiaty, itp.), które odpowiadają aż za 43 proc. wszystkich towarów. W dalszej kolejności są dokumenty i małe przesyłki (21 proc.) oraz maszyny i sprzęt elektryczny (13 proc). Pozostałe 33 proc. to produkty chemiczne, elektroniczne, skóry, tekstylia i inne. Zupełnie inaczej wyglądają przepływy towarowe na kierunku Azja Wsch. do Europy, gdzie 25 proc. ładunków stanowią komputery, sprzęt biurowy, profesjonalny i komunikacyjny, kolejne 25 proc. to maszyny i urządzenia elektryczne, tylko 16 proc. to dobra szybko psujące się.

Decydującym graczem kształtującym zarówno wielkość przepływów, jak i strukturę transportowanych dóbr z kierunku azjatyckiego będą Chiny, które już teraz wypracowują ok. 55 proc. PKB całego regionu, a w 2039 roku ich udział ma wrosnąć do 65 proc. Dodatkowo, według analiz IHS Markit, już w przyszłym roku Chiny będą odpowiadać za 35,7 proc. światowego eksportu komputerów, sprzętu biurowego, komunikacyjnego i profesjonalnego, a także 32,9 proc. tekstyliów, odzieży i skór oraz 19,5 proc. eksportu maszyn i sprzętu elektrycznego. Całkowity udział Chin w globalnym eksporcie towarów ma także wrosnąć z ubiegłorocznego poziomu 13,5 proc. do 14,1 proc. w 2022 roku. Na silniejsze wzajemne oddziaływanie rynków lotniczego cargo Europy i Chin wpłyną dodatkowo dążenia obu stron do intensyfikacji relacji gospodarczych.

Chiny są obecne najważniejszym partnerem handlowym Unii Europejskiej pod względem obrotów towarowych, jednocześnie największym globalnym producentem dóbr i rynkiem e-commerce, a według niektórych prognoz jeszcze w tym dziesięcioleciu mogą stać się największą gospodarką świata. Skupienie się lotnictwa towarowego na tym kierunku jest więc procesem naturalnym, ponieważ lotnicze cargo od zawsze zależało od PKB i wskaźników produkcji przemysłowej, a te dla Azji Wsch., w tym zwłaszcza Chin, są wyjątkowo optymistyczne. Katalizatorem wymiany handlowej na szlaku europejsko-azjatyckim oprócz takich sektorów, jak handel internetowy czy produkty zaawansowanych technologii, będzie również ogłoszona niedawno umowa inwestycyjna Unii Europejskiej z Chinami, która jeśli zostanie ratyfikowana, otworzy tamtejszy rynek dla wielu europejskich towarów. Warto też zaznaczyć, że Chiny patronują już największemu w historii świata porozumieniu o wolnym handlu, którego państwa członkowskie wytwarzają 30 proc. globalnego PKB, a to jeszcze dobitniej podkreśla obecne i przyszłe znaczenie tej części świata nie tylko dla europejskiego, ale także globalnego rynku frachtu lotniczego – dodaje Wojciech Sienicki z Kuehne+Nagel.

Chiny zdominowały już przepływy na największym powietrznym szlaku transportowym pomiędzy Azją Wsch. a Ameryką Pn., który odpowiada za 20,7 proc. globalnej pracy przewozowej i 8,2 proc. światowego transportu lotniczego liczonego w tonach. Aż 59 proc. spośród 2,7 mln ton towarów transportowanych drogą powietrzną z Azji Wsch. do Ameryki Pn. pochodzi bowiem z Chin. Transport w odwrotnym kierunku także należy do Państwa Środka, w którym ląduje 29 proc. spośród 1,7 mln ton towarów startujących z Ameryki Pn. Dla dodatkowych 8 proc. miejscem docelowym jest Hong Kong, ale nawet jeśli nie wliczać go do statystyki to i tak Chiny odpowiadają za 47 proc. transpacyficznego rynku przewozów lotniczych.

Wewnętrzny rynek lotniczego cargo Azji Wsch. i Oceanii (8,7 proc. globalnych przepływów wyrażonych pracą przewozową i 16,5 proc. liczonych w tonach) to również dominująca rola Chin. Od 2009 roku region ten cieszył się największą na świecie dynamiką wzrostu ze średnią 5,2 proc. rocznie i według szacunków do 2039 roku lotnicze cargo wciąż będzie rozwijać się tam najszybciej, choć na nieco wolniejszym poziomie 4,9 proc. Wiodąca rola ponownie przypadnie Chinom, które pod względem tonażu są stroną aż 58 proc. międzynarodowych operacji towarowych w regionie i dysponują dużym rynkiem wewnętrznym reprezentującym 9,1 proc. globalnych przewozów w tonach i 2,8 proc. pod względem wykonanej pracy przewozowej. Wewnętrzny rynek przewozów lotniczych w Chinach jest więc dwukrotnie większy niż europejski, a do 2039 roku będzie rozwijał się w średniorocznym tempie na poziomie 5,8 proc.

Gdzie w rywalizacji o lotnicze cargo jest USA?

Wewnętrzne przepływy Stanów Zjednoczonych odpowiadają 95,8 proc. rynku cargo regionu Ameryki Pn., do którego obok USA zaliczana jest także Kanada. Ruch towarowy do, z oraz wewnątrz tych dwóch krajów odpowiada natomiast za 9,8 proc. pracy przewozowej wykonanej w globalnym lotnictwie towarowym oraz 14,5 proc. ruchu liczonego w tonach. USA dysponują więc największym pojedynczym rynkiem przewozów lotniczych na świecie, a dodatkowo są wpięte w najważniejsze globalne szlaki wymiany handlowej drogą powietrzną, w których uczestniczy także Azja Wsch. oraz Europa. Pomimo silnej pozycji przepływy na kierunku azjatyckim zostały już spenetrowane przez Chiny, które obsługują niemal połowę ruchu między tymi regionami. Wymiana z Europą to natomiast niższe wolumeny ładunków, ponadto prognozowany średnioroczny wzrost na tym szlaku to zaledwie 2,3 proc. w ciągu dwóch kolejnych dekad, czyli sporo poniżej globalnej średniej wynoszącej 4 proc. Niewiele lepsze są także szacunki dla wewnętrznego rynku cargo w USA, który w analogicznym okresie będzie rósł w średnim tempie 2,7 proc. rocznie, podczas gdy wzrost w Chinach osiągnie poziom 5,8 proc.

Do napędzanego przez Chiny regionu Azji i Pacyfiku trafi także prawie 38 proc. wszystkich zamówień na samoloty transportowe, których łączna liczba w 2039 roku ma wynieść 3 260 jednostek, czyli o ok. 60 proc. więcej niż obecnie. Nieco mniej, bo 33 proc. frachtowców różnej wielkości poleci do Ameryka Pn. Co ciekawe, spośród 2 010 samolotów transportowych operujących w końcu 2019 roku w służbie pozostanie zaledwie 830. W ciągu dwóch kolejnych dekad na globalny rynek przewozów lotniczych trafi więc 2 430 maszyn, czego tylko 930 prosto z linii produkcyjnych, a aż 1 500 frachtowców dołączy do floty towarowej po konwersji z samolotów pasażerskich. Łączne zapotrzebowanie Europy, Azji Centralnej i Rosji obejmie 18 proc. dostaw, reszta frachtowców trafi na Bliski Wschód, do Afryki i Ameryki Łacińskiej.

Krzysztof Oflakowski

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA