Rozliczenie samochodu służbowego wykorzystywanego do celów prywatnych

REKLAMA

REKLAMA

Pracodawca może zezwolić na wykorzystanie samochodu służbowego, którym dysponuje pracownik, do jego celów prywatnych. Należy wówczas ustalić, na jakich zasadach to udostępnienie nastąpi.

REKLAMA

REKLAMA

Samochód służbowy może być udostępniony pracownikom:

1) bezpłatnie lub

2) na podstawie dodatkowej umowy cywilnoprawnej zawartej z pracownikiem o odpłatnym korzystaniu z samochodu.

REKLAMA

Korzystanie z samochodu służbowego do celów prywatnych jako nieodpłatne świadczenie

Nieodpłatne używanie samochodu służbowego przez pracownika do celów prywatnych stanowi dla niego przychód podlegający opodatkowaniu. Wobec tego należy ustalić jego wartość.

Ustalając wartość przychodu pracownika z tytułu używania samochodu służbowego do celów prywatnych, należy wziąć pod uwagę markę samochodu, rok produkcji, jego stan techniczny, przebieg i wyposażenie. Wyceny powinno dokonać się na podstawie stawek obowiązujących na rynku, stosowanych przez firmy zajmujące się wynajmem samochodów.

W praktyce pracodawcy stosują różne metody wyceny, także te, które nie gwarantują akceptacji ze strony organów podatkowych. Najczęściej popełnianym błędem jest stosowanie wyceny opartej na przemnożeniu założonej liczby kilometrów, które ewentualnie przejedzie pracownik, przez stawkę za 1 kilometr przebiegu pojazdu wynikającą z rozporządzenia Ministra Infrastruktury w sprawie warunków ustalania oraz sposobu dokonywania zwrotu kosztów używania do celów służbowych samochodów osobowych, motocykli i motorowerów niebędących własnością pracodawcy.

Zobacz: Rozliczenie faktury za leasing samochodu

Organy podatkowe nie akceptują takiego rozwiązania. Potwierdza to jedna z ostatnich interpretacji w tej sprawie wydana przez Dyrektora Izby Skarbowej w Warszawie z 27 stycznia 2010 r. (nr IPPB2/415-666/09-4/MG): „Jednakże w ocenie organu podatkowego, ustalając cenę usługi polegającej na udostępnieniu samochodu służbowego dla celów prywatnych, spółka nie może posłużyć się ustalonym przez siebie limitem kilometrów i stawką wynikającą z rozporządzenia Ministra Infrastruktury z 25 marca 2002 r. (...). Powyższe rozporządzenie dotyczy bowiem zwrotu kosztów używania przez pracownika w celach służbowych do jazd lokalnych samochodów osobowych, motocykli i motorowerów niebędących własnością pracodawcy. Dotyczy zatem wyłącznie sytuacji, gdy pracownik swoim prywatnym samochodem świadczy usługę na rzecz zakładu pracy. (...) dla określenia wartości świadczenia z tytułu udzielenia prawa do korzystania z samochodu służbowego do celów prywatnych pracownika będą miały zastosowanie przepisy art. 12 ust. 1 i 3 w powiązaniu z art. 11 ust. 2a i 2b ustawy o podatku dochodowym od osób fizycznych, przy czym: wartość pieniężną nieodpłatnych świadczeń ustala się na podstawie cen rynkowych stosowanych przy świadczeniu usług lub udostępnianiu rzeczy lub praw tego samego rodzaju i gatunku, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca udostępnienia. Ustalając zatem wartość udostępnienia samochodu służbowego do celów prywatnych pracownika, należy wziąć pod uwagę markę samochodu, rok produkcji, stan techniczny, przebieg, wyposażenie i porównać z cenami usług świadczonych przez działające na tym samym terenie co spółka, firmy zajmujące się wynajmem takich samochodów, które po analizie powyższych kryteriów odpowiadają samochodowi wykorzystywanemu przez pracownika”.

Do wartości nieodpłatnego świadczenia będzie także wliczany koszt paliwa, który ponosi pracodawca (do wartości nieodpłatnego świadczenia nie będzie jednak wliczany koszt paliwa, do którego pokrywania zobowiązany jest pracownik).

Ustalona w sposób rynkowy kwota nieodpłatnego świadczenia doliczana jest do wynagrodzenia pracownika, od którego naliczany jest podatek dochodowy oraz składki ZUS (ubezpieczenia społeczne oraz zdrowotne).

Opodatkowanie VAT świadczenia nieodpłatnego

A jakie konsekwencje nieodpłatne świadczenie rodzi po stronie spółki? Zasadniczo nieodpłatne świadczenie usług nie podlega VAT. Jeżeli jednak nie jest związane z prowadzeniem przedsiębiorstwa, a podatnikowi przysługiwało prawo do odliczenia podatku naliczonego przy nabyciu usług i towarów związanych z tym świadczeniem, to takie świadczenie traktuje się na równi z odpłatnym i podlega opodatkowaniu VAT. Wykorzystanie przez pracownika samochodu służbowego prywatnie jest traktowane jako świadczenie usługi na rzecz pracownika, która nie ma związku z prowadzonym przedsiębiorstwem. Zatem pracodawca musi tę usługę opodatkować stawką podstawową - 22 proc. Podstawą opodatkowania będzie koszt świadczenia tej usługi poniesiony przez podatnika. Koszt ten może, ale nie musi, równać się wycenie świadczenia nieodpłatnego w celu ustalenia przychodu dla pracownika. Dla jego udokumentowania należy wystawić fakturę wewnętrzną VAT. Obliczony VAT należny nie będzie kosztem podatkowym dla firmy.

Polecamy: Korzystanie z samochodów służbowych po zmianach w VAT

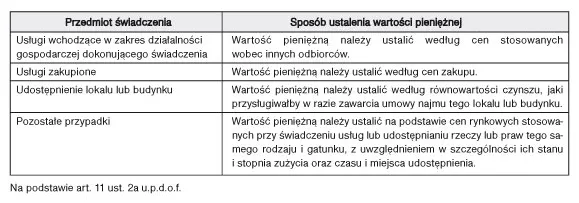

Tabela 1. Ustalenie wartości pieniężnej nieodpłatnych świadczeń

Koszty pracodawcy

Kosztem dla firmy nie będą także wydatki poniesione na zakup paliwa w związku z jazdami prywatnymi pracownika. Wydatki te nie przyczyniają się bowiem do osiągnięcia przychodów czy zachowania lub zabezpieczenia źródeł przychodów. Nie zostanie zatem spełniony podstawowy warunek kwalifikacji wydatków do kosztów podatkowych. Pracodawcy muszą także pamiętać, że część wynagrodzenia pracownika ze stosunku pracy, która odpowiada wartości nieodpłatnego świadczenia, nie może zostać przez pracodawcę zaliczona do kosztów uzyskania przychodów: „(...) nieodpłatne świadczenie, jakie uzyskali pracownicy, nie jest kosztem poniesionym przez pracodawcę. Wartość nieodpłatnego świadczenia została bowiem naliczona i dodana do dochodów pracowników, które podlegają opodatkowaniu, ale nie została przez spółkę wypłacona, a zatem i poniesiona. Ponadto świadczenie nieodpłatne, jakim jest używanie samochodów służbowych do celów prywatnych, nie jest ponoszone w celu osiągnięcia przychodu, a służy jedynie osobistym interesom pracowników, jak również nie pozostaje w związku przyczynowym z osiąganym przez podatnika przychodem.

Reasumując, stanowisko podatnika, iż wartość nieodpłatnego świadczenia, jakimi są jazdy prywatne samochodami służbowymi, doliczana do miesięcznego wynagrodzenia brutto pracownika nie stanowi kosztu uzyskania przychodu Spółki, jest prawidłowe. Prawidłowe jest również stanowisko spółki w przedmiocie zaliczenia do kosztów uzyskania przychodów wartości składek ZUS należnych od spółki jako płatnika dotyczące tych świadczeń” (interpretacja Naczelnika Pomorskiego Urzędu Skarbowego w Gdańsku z 16 lutego 2006 r., sygn. akt DP/PD/423-0157/1/05/AP). W podobnym tonie wypowiedział się Naczelnik Trzeciego Mazowieckiego Urzędu Skarbowego w Radomiu w interpretacji z 16 lutego 2007 r. (sygn. akt 1473/808/KDO/423/35/06/ES).

Kiedy pracodawca opłaci wczasy pracownika?

Pracownik spółki X wystąpił o udostępnienie mu używanego przez niego samochodu służbowego także do jazd prywatnych. W maju 2010 r. z ewidencji przebiegu pojazdu prowadzonej przez tego pracownika wynika, że przejechał on tym samochodem 500 km, w tym 100 km przypada na jazdy prywatne. Wydatki na paliwo w wysokości 300 zł poniosła spółka X. Stawka ustalona za 1 kilometr przejazdu wypożyczonym samochodem według cen rynkowych wynosi 2,50 zł. Kwota nieodpłatnego świadczenia na rzecz pracownika wyniosła więc: 100 km × 2,50 zł = 250 zł. Od tej kwoty należy obliczyć i odprowadzić zaliczkę na podatek dochodowy od osób fizycznych oraz składki ZUS, a także VAT należny. Spółka X musi również rozliczyć proporcjonalnie kupione paliwo, ponieważ nie wszystkie poniesione wydatki z tego tytułu będą stanowiły koszt uzyskania przychodu.

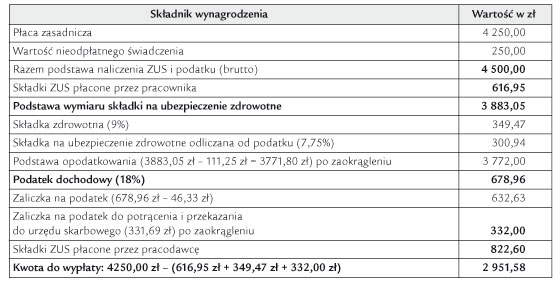

Tabela 1. Naliczenie zaliczki na podatek i składki ZUS od nieodpłatnego świadczenia wraz z wynagrodzeniem za maj 2010 r.

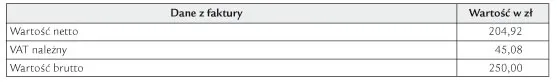

Tabela 2. Wystawienie faktury wewnętrznej VAT

Spółka obliczyła koszty paliwa, które nie stanowią kosztów podatkowych. Przy założeniu, że za kupione paliwo przejechano 500 km, z których 100 km to jazdy prywatne, wartość kosztów nieuznawanych podatkowo wynosi: 100 : 500 × 100% = 20%; 20% × 300 zł = 60 zł.

Polisy OC i AC samochodu można zaliczyć w koszty firmy

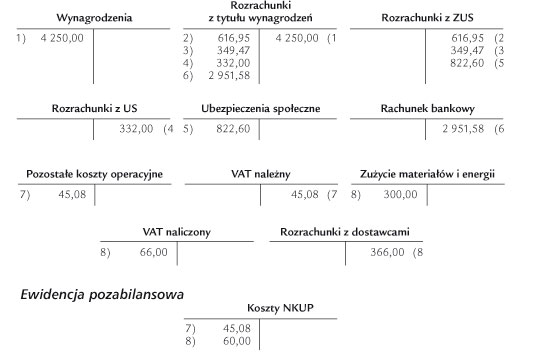

Ewidencja księgowa

1. Wynagrodzenie brutto - maj 2010 r.:

Wn „Wynagrodzenia” 4250

Ma „Rozrachunki z tytułu wynagrodzenia” 4250

2. Składki na ubezpieczenie społeczne w części pokrytej przez pracownika - maj 2010 r.:

Wn „Rozrachunki z tytułu wynagrodzeń” 616,95

Ma „Rozrachunki z ZUS” 616,95

3. Składki na ubezpieczenie zdrowotne - maj 2010 r.:

Wn „Rozrachunki z tytułu wynagrodzeń” 349,47

Ma „Rozrachunki z ZUS” 349,47

4. Zaliczka na podatek dochodowy - maj 2010 r.:

Wn „Rozrachunki z tytułu wynagrodzeń” 332

Ma „Rozrachunki z US” 332

5. Składki na ubezpieczenie społeczne w części pokrytej przez pracodawcę - maj 2010 r.:

Wn „Ubezpieczenia społeczne i inne świadczenia” 822,60

Ma „Rozrachunki z ZUS” 822,60

6. Wypłata wynagrodzenia - maj 2010 r.:

Wn „Rozrachunki z tytułu wynagrodzeń” 2951,58

Ma „Rachunek bankowy” 2951,58

7. VAT należny:

Wn „Pozostałe koszty operacyjne” 45,08

Ma „VAT należny” 45,08

Ewidencja pozabilansowa

Wn „Koszty NKUP” 45,08

8. Koszty paliwa:

Wn „Zużycie materiałów i energii” 300

Wn „VAT naliczony” 66

Ma „Rozrachunki z dostawcami” 366

Ewidencja pozabilansowa

Wn „Koszty NKUP” 60

Korzystanie z samochodu służbowego pracownika na podstawie dodatkowej umowy cywilnoprawnej

Prostszym rozwiązaniem dla pracodawcy jest zawarcie dodatkowej umowy cywilnoprawnej regulującej kwestię zasad używania przez pracownika po godzinach pracy samochodu należącego do pracodawcy oraz odpłatności za korzystanie z tej możliwości. Jeżeli pracodawca obciąża pracowników z tytułu wykorzystywania samochodu służbowego do celów prywatnych, wówczas pracownik nie otrzymuje od pracodawcy nieodpłatnego świadczenia, gdyż za korzystanie z tego samochodu zapłacił. W takim przypadku nie powstanie przychód po stronie pracownika. Jest to sprzedaż usługi przez firmę, której wycena w zasadzie powinna być zgodna z wartością rynkową. Jednak w umowie cywilnoprawnej pracodawca może w dowolny sposób kształtować warunki sprzedaży:

„W przedstawionym stanie faktycznym mamy do czynienia z usługą polegającą na odpłatnym oddaniu pracownikowi do używania samochodu służbowego do celów prywatnych, tym samym ww. usługa nie jest nieodpłatnym świadczeniem wynikającym ze stosunku pracy. Przy zawieraniu wskazanego porozumienia mamy do czynienia z umową cywilnoprawną, która w dowolny sposób może kształtować warunki sprzedaży, w tym cenę, za jaką wykonywana jest usługa; tutaj usługa udostępnienia samochodu osobowego dla celów osobistych” (interpretacja indywidualna Dyrektora Izby Skarbowej w Katowicach z 19 grudnia 2008 r., sygn. akt IBPB2/415-1601/08/ASz).

Dla firmy sprzedaż ta stanowi przychód zarówno bilansowy, jak i podatkowy. Według ustawy o VAT jest to odpłatne świadczenie usług i podlega opodatkowaniu. Pracodawca powinien więc wystawić pracownikowi fakturę VAT. Podstawą opodatkowania będzie kwota usługi wyceniona według wartości rynkowej i zawarta w umowie. Pracownik może wyrazić zgodę na potrącenie zobowiązania z miesięcznego wynagrodzenia w celu uregulowania należności z faktury.

Spółka X wyraziła zgodę na korzystanie przez pracownika AA z samochodu służbowego do celów prywatnych. Zawarła z nim umowę cywilnoprawną o świadczeniu przez spółkę odpłatnie usługi na rzecz pracownika. Określona wartość usługi wynosi 366 złotych brutto miesięcznie (VAT 22 proc.). Spółka wystawia dla pracownika fakturę VAT.

Ewidencja księgowa

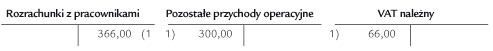

1. Wystawiona faktura VAT dla pracownika za użytkowanie samochodu służbowego do celów prywatnych za maj 2010 r.:

Wn „Rozrachunki z pracownikami” 366

Ma „Pozostałe przychody operacyjne” 300

Ma „VAT należny” 66

Zasady korzystania z samochodów służbowych powinny być uregulowane w umowie z pracownikiem lub w regulaminie wewnętrznym firmy. Dojazdy z pracy do domu i odwrotnie także traktowane są jako używanie samochodu służbowego do celów prywatnych.

Kiedy nieodpłatne świadczenie może być zwolnione z ZUS

Nieodpłatne świadczenie może być wyłączone z oskładkowania tylko wówczas, gdy pracownik nieodpłatnie wykorzystuje do celów prywatnych samochód służbowy na podstawie układu zbiorowego pracy, regulaminu wynagradzania lub przepisów o wynagradzaniu.

Lidia Michalska

księgowa z licencją MF

Podstawa prawna:

• rozporządzenie Ministra Infrastruktury z 25 marca 2002 r. w sprawie warunków ustalania oraz sposobu dokonywania zwrotu kosztów używania do celów służbowych samochodów osobowych, motocykli i motorowerów niebędących własnością pracodawcy (Dz.U. Nr 27, poz. 271 z późn.zm.),

• art. 11 ust. 2-2b, art. 12 ust. 1 i 3 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (j.t. Dz.U. z 2010 r. Nr 51, poz. 307 z późn.zm.),

• art. 8 ust. 2, art. 29 ust. 3 i 12, art. 106 ust. 7 ustawy z 11 marca 2004 r. o podatku od towarów i usług (Dz.U. Nr 54, poz. 535 z późn.zm.),

• § 3 rozporządzenia Ministra Pracy i Polityki Socjalnej z 18 grudnia 1998 r. w sprawie szczegółowych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe (Dz.U. Nr 161, poz. 1106 z późn.zm.),

• art. 81 ust. 1 ustawy z 27 sierpnia 2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (j.t. Dz.U. z 2008 r. Nr 164, poz. 1027 z późn.zm.),

• art. 18 ust. 1 ustawy z 13 października 1998 r. o systemie ubezpieczeń społecznych (j.t. Dz.U. z 2009 r. Nr 205, poz. 1585 z późn.zm.),

• art. 15 ust. 1 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych (j.t. Dz.U. z 2000 r. Nr 54, poz. 654 z późn.zm.).

REKLAMA

REKLAMA