Ulga na złe długi – korekta VAT

REKLAMA

REKLAMA

Rozliczenie podatku VAT na zasadach korzystania z ulgi na złe długi reguluje art. 89a ustawy o VAT. Wprowadzenie przez ustawodawcę takich regulacji ma na celu pomoc w odzyskaniu zapłaconego podatku w przypadku, gdy należne kwoty podlegające opodatkowaniu nie zostały otrzymane. Innymi słowy, jeżeli podatnik odprowadził należny podatek VAT z tytułu dokonanych czynności, za które kontrahent się z nim nie rozliczył – może starać się o odzyskanie należnej kwoty podatku, jeżeli uprawdopodobni nieściągalność wierzytelności.

REKLAMA

REKLAMA

Zgodnie z art. 89a ust. 1a ustawy o VAT, uprawdopodobnienie nieściągalności wierzytelności ma miejsce wówczas, gdy nie została ona uregulowana bądź zbyta w jakiejkolwiek formie w ciągu 150 dni od dnia upływu terminu płatności wynikającego z umowy czy faktury.

Z ulgi na złe długi nie może natomiast skorzystać podatnik VAT, który dokonał sprzedaży osobie, która nie prowadzi działalności gospodarczej.

Chcesz dowiedzieć się więcej? Zapisz się na nasz newsletter!

REKLAMA

Faktura korygująca - czy można zmusić do poprawienia faktury?

Warunki konieczne do spełnienia przez wierzyciela

Aby podatnik, będący wierzycielem mógł skorzystać z ulgi na złe długi musi spełnić kilka warunków:

- podatnik, na rzecz którego została dokonana sprzedaż bądź świadczenie usługi musi należeć do czynnych podatników VAT oraz nie znajdować się w tracie postępowania upadłościowego bądź likwidacyjnego,

- w dniu poprzedzającym dzień złożenia korekty :

- wierzyciel i dłużnik powinni być zarejestrowani jak podatnicy czynni VAT,

- dłużnik nie może być w trakcie postępowania upadłościowego bądź likwidacji

- od dnia wystawienia faktury, z której wynika wierzytelność nie minęły dwa lata (licząc od końca roku, w którym faktura została wystawiona).

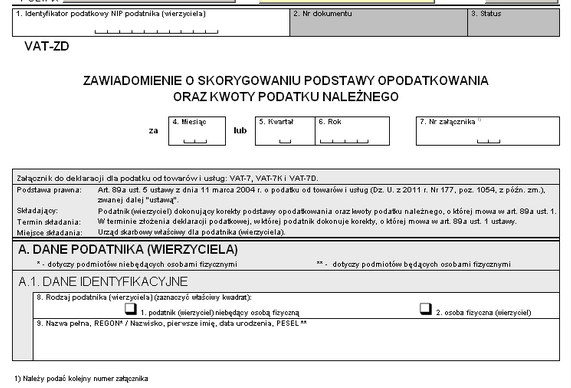

Skorzystanie z odliczenia ulgi na złe długi wiąże się z dokonaniem korekty deklaracji VAT. Dla podatnika oznacza to, że powinien przede wszystkim zawiadomić dłużnika o konieczności uregulowania wierzytelności a następnie złożyć zawiadomienie do urzędu skarbowego o korekcie. Zawiadomienia dokonuje się na formularzu VAT – ZD:

Ważne jest, ze korekty podatku należnego nie można dokonać wcześniej niż po upływie 14 dni, jakie ma dłużnik na spłatę należności, licząc od dnia otrzymania zawiadomienia od wierzyciela. A także, że wierzyciel nie mógł wykazać tej korekty przed okresem rozliczeniowym, w którym uzyskał potwierdzenie odbioru tego zawiadomienia przez dłużnika (wyr. WSA w Poznaniu, I SA/Po 327/13).

W ramach ulgi na złe długi podatnik – wierzyciel uzyska możliwość zmniejszenia podatku należnego wraz z podstawą opodatkowania tylko w dokonywaniu rozliczenia za okres, w którym upłynęło 150 dni od daty terminu płatności. Nie będzie miała tu zatem kluczowego znaczenia deklaracja za wskazany okres rozliczeniowy a termin, jaki upłynął od daty terminu płatności.

Odliczenie VAT–u od zakupu nawigacji

Obowiązki dłużnika w procedurze odliczania ulgi

Obowiązki dłużnika w ramach odliczania ulgi na złe długi zostały uregulowane w art. 89b ustawy o VAT. Jeżeli zatem dłużnik nie zapłaci w terminie 150 dni wierzytelności w jakiejkolwiek formie, wynikającej z faktury bądź umowy, wówczas zobowiązany jest do dokonania korekty kwoty naliczonego podatku, wynikającej z faktury. Jeżeli jednak podatnik – dłużnik ureguluje wierzytelność najpóźniej do końca okresu rozliczeniowego, w którym upłynął termin 150 dni – nie powstanie obowiązek korekty. W przypadku, gdy dłużnik uregulował w terminie jedynie część należności, wówczas obowiązek dokonania korekty naliczonego podatku będzie obejmował nieuregulowaną część należności. W razie kontroli podatkowej ze strony naczelnika urzędu skarbowego lub organu kontroli skarbowej, którzy stwierdzą nieprawidłowości i naruszenie obowiązku dokonania spłaty wierzytelności w terminie 150 dni – podatnik/dłużnik będzie miał nadal prawo do dokonania korekty VAT. Wówczas też organ podatkowy, przeprowadzający kontrolę może ustalić dodatkowe zobowiązanie podatkowe w wysokości 30% kwoty naliczonego podatku, wynikającego z nieopłaconych faktur.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA