Globalne podatki dla firm przyniosłyby 695 mld USD rocznie

REKLAMA

REKLAMA

Od podatku cyfrowego do globalnego CIT-u

Pandemia COVID-19 poważnie nadwyrężyła nie tylko systemy ochrony zdrowia, lecz także publiczne budżety. Według danych MFW deficyty w największych rozwiniętych gospodarkach świata wzrosły o niemal 10 pp. w porównaniu do 2019 roku.

REKLAMA

REKLAMA

- Zarazem państwom coraz trudniej ściągać podatki. Największe światowe korporacje powszechnie stosują mechanizmy optymalizacyjne, a najzamożniejsi często ukrywają swoje dochody i majątek w rajach podatkowych. Odpowiedź na to wyzwanie stanowią globalne podatki. Ich wdrożenie pozwoli na uszczelnienie systemów podatkowych, zwiększenie wpływów budżetowych i eliminację podatkowych pasażerów na gapę – mówi Piotr Arak, dyrektor Polskiego Instytutu Ekonomicznego.

Z raportu PIE wynika, że przyjęcie trzech globalnych danin – ze stawkami na relatywnie niskim poziomie – przyniosłoby rocznie 695 mld USD. Środki te, zbierane i dystrybuowane na poziomie krajowym, polepszyłyby jakość usług publicznych. Byłyby m.in. wystarczające do zatrudnienia dodatkowych 55 milionów pielęgniarek na całym świecie.

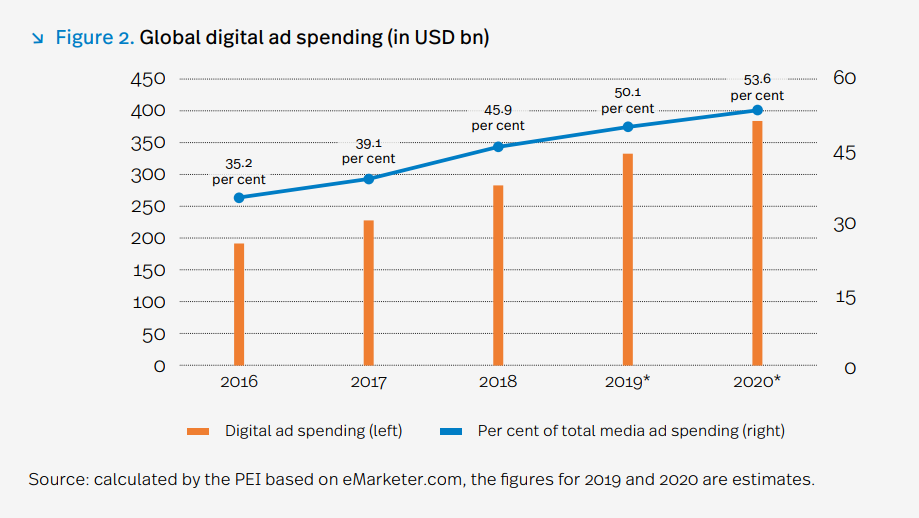

Pandemia uwydatniła znaczenie cyfryzacji. Mało która rodzina czy firma na świecie byłaby w stanie przeżyć ostatni rok bez takich firm jak Google, Apple, Facebook czy Amazon. Zarazem powszechnie znany jest problem związany z unikaniem płacenia przez międzynarodowe korporacje podatków korporacyjnych. Nagminnie stosowaną praktyką jest transferowanie zysków do rajów podatkowych. Amazon, który zanotował w UE w 2020 roku rekordową sprzedaż na poziomie 44 mld EUR, wykazał stratę 1,2 mld EUR. Pozwoliło mu to na uniknięcie płacenia podatku dochodowego.

REKLAMA

- Problem ten jest obecnie omawiany na forum OECD. Wydaje się, że jesteśmy już niedaleko globalnego kompromisu w tej sprawie. Po pierwsze, ma dojść do opodatkowania zysków międzynarodowych korporacji w miejscu prowadzenia sprzedaży. Po drugie, jesteśmy blisko konsensusu dot. minimalnej globalnej stawki CIT (15 procent) dla największych międzynarodowych korporacji – mówi Łukasz Błoński, analityk zespołu strategii Polskiego Instytutu Ekonomicznego.

Opodatkowanie bogatych

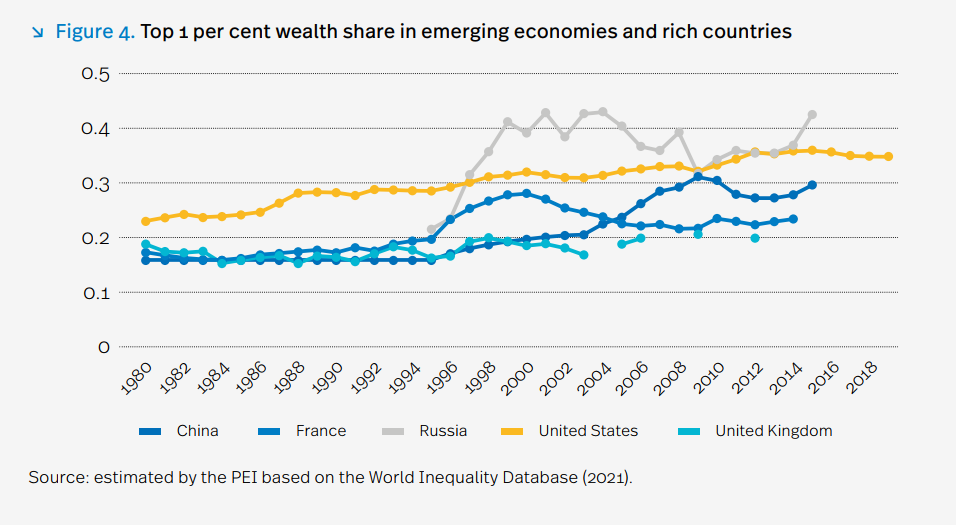

Zjawisko wzrastających nierówności dochodowych i majątkowych obserwujemy od kilku dekad. W 2019 roku najbogatsze 10 proc. światowej populacji było w posiadaniu 85 proc. całego globalnego majątku. A tylko w 2020 roku majątki miliarderów zwiększyły się o ponad 5 bln USD, aż do 13 bln USD. Za rosnącym w takim tempie majątkiem nie nadążają systemy podatkowe, które w ostatnich latach znacząco obniżyły opodatkowanie dla najbogatszych i mają bardzo ograniczone możliwości radzenia sobie z całym wachlarzem działań mających na celu uniknięcie podatków. Najbogatsi przelali 7,6 bln USD na zagraniczne konta w celu ucieczki przed administracją podatkową.

- Podatek majątkowy dotykałby 0,01 proc. najzamożniejszych obywateli na świecie. Opodatkowanie tej grupy na poziomie zaledwie 0,5 proc. za majątek ponad 10 milionów USD i 1,5 proc. za majątek powyżej 1 biliona USD mogłoby przynieść rocznie 289 mld USD. Nie uszczupli to znacząco ich majątku, a może skutkować lepszą redystrybucją czy zwiększonymi wpływami budżetowymi – wyjaśnia Łukasz Błoński.

Dodatkowe podatki klimatyczne

Ostatnia rekomendacja wiąże się z neutralnością klimatyczną. Podczas gdy jedne państwa dostrzegają wagę tego problemu i pracują nad zmniejszeniem emisji CO2, inne zdają się nią nie przejmować, a wręcz traktują swoje luźne normy środowiskowe jako przewagę konkurencyjną. Wyjściem z tej sytuacji byłoby wprowadzenie globalnego podatku klimatycznego, który zostałby przygotowany z uwzględnieniem zróżnicowanej sytuacji społeczno-gospodarczej poszczególnych regionów. Z jednej strony pozwoli to na zebranie środków niezbędnych do walki z kryzysem klimatycznym, a z drugiej dostosowanie podatkowego narzędzia do potrzeb i możliwości poszczególnych państw. Takie rozwiązanie mogłoby zapewnić 278 mld USD rocznie.

Więcej informacji znajdziesz w serwisie MOJA FIRMA

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA