Czy warto obniżać stawki amortyzacji?

REKLAMA

REKLAMA

Przedsiębiorcy opłacający podatek dochodowy od osób fizycznych z tytułu prowadzonej działalności w większości przypadków dążą do maksymalizacji kosztów uzyskania przychodów. Ma to oczywiście sens w przypadku osiągania relatywnie wysokich przychodów. Wtedy wysokie koszty zmniejszają dochód do opodatkowania i finalnie podatek. Warto jednak zastanowić się czy zawsze taka maksymalizacja kosztów ma sens. W niektórych przypadkach zmniejszenie kosztów poprzez obniżenie stawek amortyzacji może spowodować obniżenie podstawy opodatkowania i podatku do zapłaty.

REKLAMA

REKLAMA

Ustawa o PIT zezwala na obniżenie stawek amortyzacji

W świetle ustawy o PIT obniżenie stawek amortyzacji jest możliwe. Dotyczy to jednak tylko tych, którzy amortyzują majątek liniowo.

Podatnicy mogą obniżać podane w wykazie stawki amortyzacji dla poszczególnych środków trwałych. Zmiany stawki dokonuje się:

1. począwszy od miesiąca, w którym środki te zostały wprowadzone do ewidencji albo

2. od pierwszego miesiąca każdego następnego roku podatkowego.

REKLAMA

Podatnik nabył w lutym 2011 maszynę, która będzie stanowiła środek trwały. W lutym wprowadzono maszynę do ewidencji środków trwałych i wartości niematerialnych i prawnych. Stawkę więc należy obniżyć w lutym 2011. W przeciwnym razie obniżenie będzie możliwe dopiero z początkiem 2012r.

W rzeczywistości sytuacja może być skomplikowana kiedy odpisów dokonujemy w okresach kwartalnych lub rocznych. Z wyjaśnień organów podatkowych wynika, że, jeżeli środki trwałe zostały wprowadzone do ewidencji w latach poprzednich, to w danym roku podatkowym obniżenie stawki amortyzacyjnej może nastąpić nie później niż w momencie dokonania pierwszego odpisu w danym roku podatkowych, a więc przy amortyzacji dokonywanej miesięcznie - w styczniu, przy amortyzacji dokonywanej kwartalnie – na koniec pierwszego kwartału, na koniec roku - w przypadku amortyzacji dokonywanej jednorazowo na koniec roku podatkowego.

Stawki amortyzacji możemy obniżyć nawet do zera. Tym samym jeśli do określonego środka trwałego przypisana stawka wynosi np. 25%, obniżenie stawki do 0 pozwoli na zmniejszenie kosztu o 25% wartości początkowej składnika majątku w danym roku podatkowym.

Kiedy warto obniżyć stawki amortyzacji

- Sytuacja I: Nierozliczana strata z lat poprzednich

Rozliczanie straty podatkowej zostało przez ustawodawcę ograniczone zarówno w czasie, jak i w wysokości samego odliczenia. Zgodnie z ustawą o PIT (art. 9 ust. 3) o wysokość straty ze źródła przychodów poniesionej w roku podatkowym można obniżyć dochód uzyskany z tego źródła w najbliższych kolejno następujących po sobie 5 latach podatkowych, z tym że wysokość obniżenia w którymkolwiek z tych lat nie może przekroczyć 50% kwoty tej straty. To oznacza, że jeśli podatnik generuje relatywnie wysoki dochód odliczy stratę w ciągu dwóch lat (50% w pierwszym roku po roku poniesienia straty i 50% w drugim roku).

Czasami jednak kolejne lata po roku poniesienia straty nie są tak urodzajne a ryzyko, że podatnik nie zmieści się w 5-letnim okresie rozliczenia straty jest duże. W takiej właśnie sytuacji warto rozważyć obniżenie stawek amortyzacji. Jest to zabieg o tyle korzystny, że nie wpływa na wielkość lub też ograniczenie produkcji. Obniżenie stawek amortyzacji spowoduje zwiększenie dochodu, od którego będzie można odliczyć pozostałą część straty. Tym sposobem przedsiębiorca „uratuje” stratę, której odliczenie w kolejnych latach byłoby niemożliwe. Oczywiście obniżenie stawek amortyzacji w tym przypadku będzie miało zastosowanie tylko na okres, w którym zależy nam na odliczeniu straty. W kolejnych latach podatnik może wrócić do stawek określonych w wykazie pamiętając jednak że nie może ich przekroczyć.

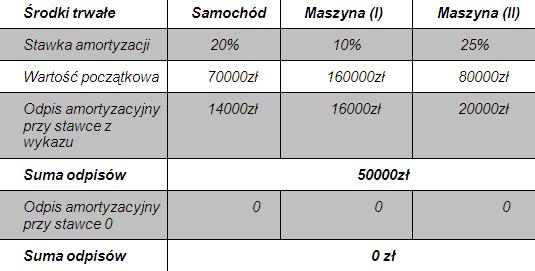

2011 rok to ostatni rok rozliczenia straty podatkowej. Podatnik obawia się, że nie wygeneruje odpowiedniego dochodu, od którego można byłoby odliczyć stratę. Przewidywany przez niego dochód wyniesie 100000zł a pozostała do rozliczenia strata wynosi 150000zł. Jeśli przedsiębiorca nie dokonałby żadnych zabiegów, utraciłby możliwość odliczenia straty w wysokości 50000zł a więc podatek wzrósłby o 9500zł przy założeniu opodatkowania liniowego. Zdecydował się więc obniżyć stawki amortyzacji maszyn i samochodu dzięki czemu zmniejszył koszty o 50000zł (por. tabela). Zmniejszenie kosztów spowodowało wzrost dochodu do wysokości 150000zł. Był to więc dochód wystarczający do rozliczenia całej pozostałej części straty. W kolejnym roku 2012r. podatnik może powrócić do stawek z wykazu.

Polecamy: Jak sprzedać własną firmę?

- Sytuacja II: Zmiana formy opodatkowania

Drugi przypadek, w którym warto rozważyć obniżenie stawek amortyzacji to sytuacja, w której podatnik opodatkowany na zasadach ryczałtowanych podatkiem zryczałtowanym od przychodów ewidencjonowanych zamierza zmienić formę opodatkowania na zasady ogólne. U „ryczałtowca” opodatkowaniu podlega przychód a więc mimo ponoszenia kosztów działalności nie mogą one być brane pod uwagę przy ustalaniu podatku.

Jednym z obowiązków podatnika opodatkowanego ryczałtem jest obowiązek prowadzenia wykazu środków trwałych i wartości niematerialnych. W wykazie tym ma obowiązek ująć m.in. wartość początkową i stawkę amortyzacji dla składników majątku i dokonywać odpisów amortyzacyjnych na ogólnych zasadach. Problem w tym, że odpisy te nie stanowią kosztów uzyskania przychodów. A w razie zmiany formy opodatkowania na zasady ogólne podatnik zgodnie z ustawą o PIT (art. 22 n ust 5) ma obowiązek uwzględnić odpisy przypadające na okres opodatkowania w formie podatku zryczałtowanego. Z punktu widzenia optymalizacji podatkowej warto więc obniżyć stawki amortyzacji i „zachować” ten koszt na czas kiedy podatnik będzie mógł go uwzględnić przy ustalaniu podatku dochodowego.

Podatnik opodatkowany ryczałtem od przychodów ewidencjonowanych nabył w grudniu 2010r. samochód, którego wartość początkowa przyjęta do celów amortyzacji wyniosła 60000zł. Przyjmując stawkę z wykazu – 20% podatnik dokonał odpisu amortyzacyjnego w wysokości 12000zł za cały rok 2011 i 12000zł za 2012r. Od stycznia 2013 podatnik zamierza zmienić formę opodatkowania na zasady ogólne. Ponieważ ma obowiązek uwzględnić odpisy już dokonane w innej formie opodatkowania, do kosztów podatkowych nie zaliczy 24000zł. Straci więc 4560zł bo o taką kwotę będzie wyższy podatek przy założeniu opodatkowania liniowego. Obniżając więc stawkę amortyzacji podatnik ryczałtowy nie utraciłby tego kosztu przechodząc na ogólne zasady opodatkowania.

- Sytuacja III: Chcesz dostać kredyt bankowy

Na zmniejszaniu kosztów w wyniku obniżania stawek amortyzacyjnych mogą również zyskać przedsiębiorcy, którzy ubiegają się o kredyt. Obniżenie stawek amortyzacji to niższy koszt, a niższy koszt to wyższy dochód. Im wyższy dochód kredytobiorcy, tym niższe ryzyko bankowe niespłacenia takiego kredytu. Warto więc starając się o kredyt bankowy rozważyć taki krok z uwagi na fakt, że nie będzie to miało znaczenia w kontekście zmiany wielkości produkcji czy wielkości świadczonych usług.

Polecamy: serwis Leasing

Dr Joanna Szlęzak-Matusewicz

Kierownik Zespołu Analiz Podatkowych Tax Care

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA