Na czym polega procedura uproszczona w transakcji trójstronnej?

REKLAMA

REKLAMA

Procedura uproszczona w wewnątrzwspólnotowej transakcji trójstronnej polega na:

REKLAMA

REKLAMA

- objęciu obowiązkiem zapłaty podatku ostatecznego nabywcy towaru, czyli trzeciego w kolejności podatnika, z tytułu dostawy krajowej pomiędzy drugim a trzecim podatnikiem w kolejności na terytorium państwa członkowskiego, na którym towar znajduje się w momencie zakończenia jego wysyłki lub transportu,

- uznaniu, iż doszło do opodatkowania wewnątrzwspólnotowego nabycia towaru przez drugiego w kolejności podatnika VAT zarówno na terytorium państwa członkowskiego, na którym towar znajduje się w momencie zakończenia jego wysyłki lub transportu jak i na terytorium państwa, które wydało numer identyfikacyjny dla VAT drugiemu w kolejności podatnikowi.

Zatem, pomimo że w transakcję trójstronną zaangażowane są trzy podmioty, jedynym podatnikiem, który zobowiązany jest do naliczenia podatku VAT jest trzeci w kolejności podatnik (ostateczny nabywca towaru), który dokonuje samoobliczenia podatku z tytułu nabycia towaru od drugiego w kolejności podatnika i traktuje to nabycie jako wewnątrzwspólnotowe nabycie towaru.

Polecamy: Jakie są koszty uzyskania przychodu przy faktoringu?

Zastosowanie procedury uproszczonej w wewnątrzwspólnotowej transakcji trójstronnej wymaga spełnienia łącznie następujących warunków:

REKLAMA

- dostawa na rzecz ostatniego w kolejności podatnika musi być bezpośrednio poprzedzona wewnątrzwspólnotowym nabyciem towarów u drugiego w kolejności podatnika;

- drugi w kolejności podatnik, dokonujący dostawy na rzecz ostatniego w kolejności podatnika, nie może posiadać siedziby lub miejsca zamieszkania w państwie członkowskim, w którym kończy się transport lub wysyłka;

- drugi w kolejności podatnik musi stosować wobec pierwszego i ostatniego w kolejności podatnika ten sam numer identyfikacyjny na potrzeby VAT, który został mu przyznany przez państwo członkowskie inne niż to, w którym zaczyna się lub kończy transport lub wysyłka;

- ostatni w kolejności podatnik musi stosować numer identyfikacyjny na potrzeby VAT państwa członkowskiego, w którym kończy się transport lub wysyłka;

- ostatni w kolejności podatnik zostaje wskazany przez drugiego w kolejności podatnika jako obowiązany do rozliczenia podatku VAT od dostawy towarów realizowanej w ramach procedury uproszczonej.

Zatem, z uwagi na zastosowanie dla wewnątrzwspólnotowej transakcji trójstronnej procedury uproszczonej rozliczania podatku VAT obowiązki rejestracyjne dla celów VAT są ograniczone w stosunku do drugiego podatnika w łańcuchu, a podatek jest rozliczany przez ostatniego podatnika.

Procedura uproszczona ma zastosowanie również wtedy, gdy ostatni w kolejności podmiot jest osobą prawną, która nie jest podatnikiem podatku od wartości dodanej lub podatnikiem podatku od towarów i usług, a która jest zidentyfikowana na potrzeby transakcji wewnątrzwspólnotych w państwie członkowskim, w którym znajduje się towar w momencie zakończenia transportu lub wysyłki (w Polsce z tej procedury mogą skorzystać te osoby prawne nie będące podatnikami w rozumieniu art.15 ustawy, które są zarejestrowane jako podatnicy VAT UE).

Polecamy: Czy można skanować i przechowywać kopie faktur w formacie PDF?

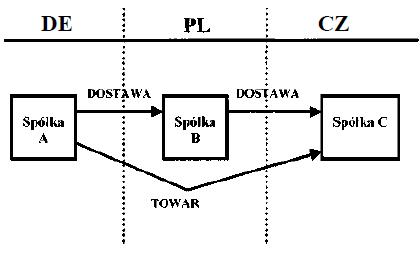

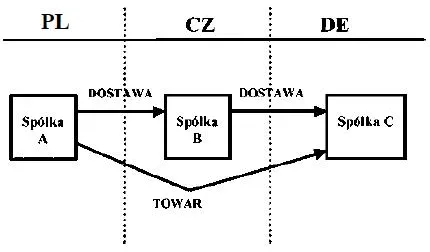

Schemat wewnątrzwspólnotowej transakcji trójstronnej rozliczanej wg procedury uproszczonej

Spółka A mającą siedzibę w Niemczech sprzedaje towary Spółce B mającej siedzibę w Polsce. Spółka B sprzedaje towary Spółce C mającej siedzibę w Czechach. Towary są dostarczane bezpośrednio przez Spółkę A z Niemiec do Spółki C w Czechach. Spółka A z Niemiec dokonuje wewnątrzwspólnotowej dostawy towarów na rzecz Spółki B z Polski. Spółka B (posługująca się numerem VAT nadanym w Polsce) dokonuje wewnątrzwspólnotowego nabycia tych towarów w Czechach (tj. państwie członkowskim zakończenia transportu lub wysyłki – art. 25 ust. l ustawy) oraz w Polsce (gdyż Spółka B posługuje się polskim numerem VAT). Dostawa towaru dokonana następnie przez Spółkę B na rzecz Spółki C traktowana jest jako krajowa dostawa w Czechach, gdyż dostawa ta następuje po wysyłce lub transporcie towaru (art. 22 ust. 3 pkt 2 ustawy).

Obowiązek zapłaty podatku z tytułu tej dostawy krajowej w Czechach, gdzie towar znajduje się w momencie zakończenia jego wysyłki lub transportu, jest przeniesiony na ostatecznego nabywcę, czyli Spółkę C z Czech. Uznaje się również, że wewnątrzwspółnotowe nabycie towarów w

Czechach i Polsce zostaje rozliczone w tej procedurze.

Jeśli jesteś pierwszym w kolejności podatnikiem w wewnątrzwspólnotowej transakcji trójstronnej rozliczanej zgodnie z procedurą uproszczoną

(na schemacie: Spółka A)

Podatnik podatku od towarów i usług, który jest pierwszym w kolejności podatnikiem w wewnątrzwspólnotowej transakcji trójstronnej, rozliczanej zgodnie z procedurą uproszczoną:

- dokonuje wewnątrzwspólnotowej dostawy towarów na rzecz drugiego w kolejności podatnika, przy czym towar jest wydawany przez niego bezpośrednio ostatniemu w kolejności podatnikowi, wysyła lub transportuje towar samodzielnie lub zleca wykonanie tych czynności podmiotowi trzeciemu (towar może być także wysyłany lub transportowany przez drugiego w kolejności podatnika lub na jego rzecz, jeżeli wysyłka lub transport jest przyporządkowany dostawie dokonanej na jego rzecz),

- jest zarejestrowanym podatnikiem VAT UE,

- wykazuje wewnątrzwspólnotową dostawę, którą opodatkowuje stawką podatku VAT 0%, przy spełnieniu warunków określonych w ustawie do zastosowania stawki VAT 0% dla wewnątrzwspólnotowej dostawy towarów (w szczególności dowody, że towary będące przedmiotem wewnątrzwspólnotowej dostawy zostały wywiezione z terytorium kraju i dostarczone do nabywcy na terytorium państwa członkowskiego inne niż terytorium kraju).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA