Jak opodatkowane są transakcje trójstronne przedsiębiorców?

REKLAMA

REKLAMA

- zidentyfikowanie wewnątrzwspólnotowej transakcji trójstronnej, której jest stroną, i

- ustalenie, którym jest jej ogniwem (pierwszym, drugim czy ostatnim).

W zależności od tego bowiem, różne są konsekwencje dla podatnika w zakresie wypełniania obowiązków dokumentacyjnych, sprawozdawczych, ewidencyjnych i administracyjnych związanych z uczestniczeniem w takiej transakcji.

REKLAMA

REKLAMA

Na czym polega wewnątrzwspólnotowa transakcja trójstronna

Przez wewnątrzwspólnotowa transakcję trójstronną rozumie się transakcję, w której spełnione są łącznie następujące warunki, określone w art.135 ust. l pkt 2 ustawy:

- w transakcji uczestniczy trzech podatników VAT zidentyfikowanych na potrzeby transakcji wewnątrzwspólnotowych w trzech różnych państwach członkowskich,

- transakcja trójstronna dotyczy dostaw tego samego towaru,

- towar jest wydawany przez pierwszego z podatników bezpośrednio ostatniemu w kolejności, przy czym przyjmuje się że dostawa tego towaru jest dokonana między pierwszym i drugim podatnikiem oraz drugim i ostatnim podatnikiem w kolejności, a zatem przepływ towaru jest oderwany od przepływu dokumentów (faktur),

- towar jest wysyłany lub transportowany przez pierwszego podatnika VAT lub też transportowany przez drugiego w kolejności podatnika VAT lub na ich rzecz z terytorium jednego państwa członkowskiego na terytorium innego państwa członkowskiego.

Opodatkowanie wewnątrzwspólnotowej transakcji trójstronnej na zasadach ogólnych

REKLAMA

W przypadku gdy trzech podatników podatku VAT zidentyfikowanych na potrzeby transakcji wewnątrzwspólnotowych w trzech różnych państwach członkowskich dokonuje dostawy tego samego towaru w ten sposób, że pierwszy z nich wydaje ten towar bezpośrednio ostatniemu w kolejności podatnikowi (nabywcy), przy czym towar ten jest wysyłany lub transportowany przez pierwszego lub drugiego w kolejności podatnika VAT zastosowanie znajdą zasady przedstawione w części I broszury.

Polecamy: Czy można skanować i przechowywać kopie faktur w formacie PDF?

Przyporządkowanie transportu towarów dostawie dokonanej przez pierwszego w kolejności podatnika

Pierwszy w kolejności podatnik dokonuje wewnątrzwspólnotowej dostawy towarów na rzecz drugiego w kolejności podatnika. Drugi w kolejności podatnik dokonuje na terytorium państwa członkowskiego, na którym towar znajduje się w momencie zakończenia jego transportu:

- wewnątrzwspólnotowego nabycia towaru (art. 25 ust. l ustawy); należy zauważyć, iż podatnik ten podając numer VAT przyznany mu przez państwo członkowskie inne niż państwo członkowskie, na którym towary znajdują się w momencie zakończenia ich wysyłki lub transportu, jest również obowiązany, co do zasady, rozliczyć wewnątrzwspólnotowe nabycie towarów na terytorium państwa członkowskiego, które wydało mu ten numer (art. 25 ust. 2 ustawy); oraz

- dostawy „krajowej" (art. 22 ust. 3 pkt 2 ustawy).

Opodatkowanie dostaw towaru w ramach transakcji trójstronnej na zasadach ogólnych w opisanej sytuacji powoduje zatem, co do zasady, konieczność rejestracji drugiego w kolejności podatnika w państwie członkowskim, w którym kończy się transport towaru w celu rozliczenia przez tego podatnika podatku z tytułu wewnątrzwspólnotowego nabycia towarów i dostawy towaru w tym państwie.

Polecamy: Jakie są koszty uzyskania przychodu przy faktoringu?

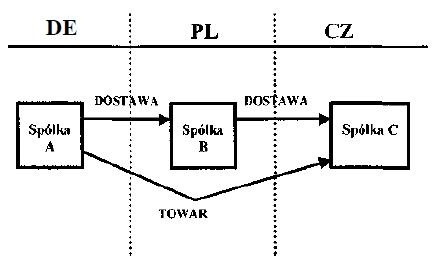

Schemat wewnątrzwspólnotowej transakcji trójstronnej rozliczanej na zasadach ogólnych:

Spółka C mająca siedzibę w Czechach zamawia towary w Spółce B mającej siedzibę w Polsce. Spółka B nie ma na stanie magazynowym tych towarów, zamawia je u producenta — Spółki A z siedzibą w Niemczech, z poleceniem bezpośredniej ich dostawy przez Spółkę A Spółce C. Spółka A w Niemczech sprzedaje zatem towary Spółce B w Polsce, a Spółka B sprzedaje te towary Spółce C, przy czym są one dostarczane bezpośrednio przez Spółkę A z Niemiec do Spółki C w Czechach. Wszystkie Spółki zidentyfikowane są dla celów podatku VAT tylko w „swoich " państwach. Spółka A z Niemiec dokonuje wewnątrzwspólnotowej dostawy towarów na rzecz Spółki B z Polski, gdyż transport przyporządkowany jest dostawie między Spółką A i Spółką B (art. 22 ust. 2 ustawy). Spółka B dokonuje wewnątrzwspółnotowego nabycia tych towarów w Czechach, gdzie kończy się transport tych towarów (art. 25 ust. l ustawy). Dostawa towaru dokonana następnie przez Spółkę B na rzecz Spółki C jest traktowana jako krajowa dostawa w Czechach, gdyż dostawa ta następuje po wysyłce lub transporcie towaru (art. 22 ust. 3 pkt 2).

Jeśli przy nabyciu towarów od Spółki A Spółka B posłużyła się numerem VAT polskim (z kodem PL) będzie również zobowiązana do wykazania wewnątrzwspólnotowego nabycia towarów w Polsce, chyba że udowodni opodatkowanie tych towarów w ramach wewnatrzwspólnotowego nabycia towarów na terytorium Czech.

Przyporządkowanie transportu towarów dostawie dokonanej przez drugiego w kolejności podatnika

Pierwszy w kolejności podatnik dokonuje krajowej dostawy towarów na rzecz drugiego w kolejności podatnika, opodatkowanej według zasad obowiązujących na terytorium państwa członkowskiego rozpoczęcia transportu.

Drugi w kolejności podatnik dokonuje na terytorium państwa członkowskiego, na którym rozpoczęto transport towarów:

- nabycia „krajowego”, oraz

- wewnątrzwspólnotowej dostawy towarów na rzecz ostatniego w kolejności podatnika, opodatkowanej według zasad obowiązujących w tym państwie.

Opodatkowanie dostaw towaru w ramach transakcji trójstronnej na zasadach ogólnych w opisanej sytuacji powoduje zatem konieczność rejestracji drugiego w kolejności podatnika w państwie członkowskim, w którym rozpoczyna się transport towaru, w celu odzyskania przez tego podatnika podatku zapłaconego przy „krajowym” nabyciu towarów oraz rozliczenia wewnątrzwspólnotowej dostawy towarów.

Przewidziana w ustawie specjalna procedura dotycząca wewnątrzwspólnotowej transakcji trójstronnej przewiduje uproszczone rozliczenie transakcji opisanych jedynie w pkt 1 (art. 135 - 138 ustawy)

Źródło: MF

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA