Kwalitatywna ocena bieżącej płynności finansowej firmy

REKLAMA

REKLAMA

Jako pierwszy został tam omówiony wskaźnik płynności finansowej firmy. Jego wartości poznawcze są trudne do przecenienia, zwłaszcza, kiedy obserwowany jest regularnie przez kilka miesięcy. Mimo przekonania o istotnym znaczeniu poznawczym wyliczanych wskaźników płynności dla firmy, spotkałem się ze stwierdzeniem: „Wszystko dobrze, ale jak mogę szybko odpowiedzieć sobie na pytanie o stan płynności finansowej firmy już teraz, bez analiz obejmujących kilka czy kilkanaście miesięcy z jednej strony i bez zdawania się na intuicyjne wyczucie sytuacji i formułowanie wniosków na tej podstawie – z drugiej strony?”

REKLAMA

REKLAMA

Takie postawienie problemu, to spore wyzwanie. Widzimy przecież wyraźnie czy rośnie liczba niezapłaconych przelewów bankowych, czekających na swoją kolej. Wiemy, jaka jest kwota zobowiązań, ile telefonów musimy odbierać w sprawie płatności za zaległe faktury. Ale okazuje się, że to może jeszcze nie wystarczyć do określenia poziomu płynności finansowej firmy. Co jeszcze można zrobić w tej sprawie, aby wiedzieć więcej, wykorzystując możliwie proste sposoby?

Polecamy: Miary oceny sytuacji majątkowej – wskaźnik upłynnienia środków obrotowych

Kwantytatywne (dające się ująć w liczby) metody, tak skuteczne przy systematycznym analizowaniu płynności finansowej firmy, pozwalające na prognozowanie, badanie i poznawanie zależności typu przyczyna-skutek, w sytuacji konieczności szybkiego ustalenia progu płynności finansowej wydają się być narzędziami o niewielkiej skuteczności. Prawdą jest, że wyliczenie wartości wskaźnika płynności finansowej pozwala nam ustalić jego wartość, a literatura podaje, jakie przedziały wartości można przyjmować za dobre ( 0,9-1,3), jakie są niepokojąco niskie (poniżej 0,9), jakie nadmiernie wysokie (powyżej 1,3).

REKLAMA

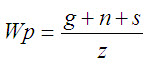

Wp - wskaźnik płynności finansowej;

g - stan gotówki w kasie i na rachunkach bieżących na dzień …;

n - stan należności na dzień …;

s - stan zapasów na dzień …;

z - stan zobowiązań, w tym kredytów, na dzień …

Z drugiej strony jednak: czy mając wskaźnik np. na poziomie 0,68 (wskaźnik niski, informujący, że suma gotówki, jaką dysponuje firma w kasie i na rachunkach bieżących, kwota należności i wartość zapasu magazynowego, jest blisko 1,3 razy mniejsza niż suma zobowiązań, a firma nie radzi sobie dobrze z ich spłatą), możemy powiedzieć, że firmie zagraża widmo bankructwa albo znaczące trudności płatnicze? Mimo wielu lat doświadczeń nie umiem tego określić z powodu małej ilości danych. Udzielenie odpowiedzi wymaga poznania wartości tego wskaźnika w poprzednich okresach, a najprawdopodobniej trzeba będzie dokonać też wyliczeń innych wskaźników.

Rozwiązaniem może być wykorzystanie metody kwalitatywnej (jakościowej). Jej opracowanie to wynik blisko 10 lat praktyki w zakresie analiz sytuacji majątkowej przedsiębiorstw. Przedstawiam te metodę od kilku lat, wierząc w jej skuteczność w codziennym zarządzaniu firmą.

Jak określić jakościowo poziom płynności finansowej firmy?

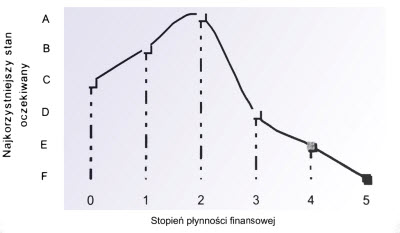

Można wyróżnić sześć stopni płynności finansowej, z których każdy różni się od pozostałych w sposób istotny z punktu widzenia oceny płynności firmy. Przyjęte kryteria wydają się być bardzo czytelne, łatwe do nazwania i zdefiniowania w każdej firmie przez każdego, kto ma rozeznanie ekonomice firmy. Z tego punktu widzenia, metodyka ta posiada sporą zaletę: nie trzeba mieć gruntownego wykształcenia ekonomicznego, by ją poznać, zrozumieć i umieć oraz móc zastosować w praktyce.

Wspomniane stopnie płynności finansowej są następujące:

• Stopień 0 – firma ma więcej środków obrotowych, niż potrzebuje (nadpłynność);

• Stopień 1 – firma na bieżąco realizuje swoje zobowiązania;

• Stopień 2 – firma ma zobowiązania przeterminowane;

• Stopień 3 – firma ma zobowiązania przeterminowane, z tego tytułu płaci odsetki i (lub) ma pogorszone warunki handlowe u swoich dostawców;

• Stopień 4 – kwoty odsetek naliczane przez dostawców są większe niż należne kwoty odsetek, jakie firma może naliczać i nalicza swoim dłużnikom za nieterminowe płacenie zobowiązań;

• Stopień 5 – firma zaprzestaje regulowania zobowiązań lub reguluje je okazjonalnie.

Możemy spróbować zastanowić się, który z opisanych wyżej stopni płynności najlepiej pasuje do naszej firmy. Kiedy to ustalimy, pozostanie już tylko krok do postawienia ogólnej diagnozy o jej kondycję.

Nietrudno zgadnąć, że najlepsza kondycję finansowa mają firmy legitymujące się stopniem płynności „0”. Najgorsza zaś te, które da się zaliczyć do grupy „5”. Jednak nie oznacza to, że status przynależności do grupy „0”, to stan najkorzystniejszy (oczekiwany).

Polecamy: Miary oceny sytuacji majątkowej – wskaźniki zdolności do regulowania należności i zobowiązań firmy

Użyte tu dwa pojęcia: „najlepsza kondycja finansowa” i „stan oczekiwany”, choć mocno zbieżne, nie są tożsame. Spróbujmy to wyjaśnić. Otóż, złożone na bankowym rachunku bieżącym lub trzymane w kasie, środki obrotowe, czekające na dzień, kiedy mogą się przydać, to nie jest najkorzystniejsze rozwiązanie (pieniądz musi pracować). A właśnie z taką sytuacją będziemy mieć do czynienia w przypadku osiągnięcia przez firmę stopnia „0”.

Najbardziej korzystnym (oczekiwanym) stopniem płynności finansowej w proponowanej sakli jest „Stopień 2”. W takiej sytuacji, firma wykorzystuje (nadmiernie) przyznany jej przez dostawców kredyt kupiecki i nie ponosi z tego tytułu konsekwencji finansowych - ma go za darmo! Z punktu widzenia finansów firmy, to stan wymarzony .

Poniżej wykres ilustrujący usytuowanie poszczególnych stopni płynności finansowej firmy wobec stanu oczekiwanego, gdzie symbol „A” oznacza maksimum oczekiwań wobec firmy w zakresie zagospodarowania środków obrotowych; symbolem „F” oznaczono wartość krytyczną. Symbole od „B” do „E” oznaczają kolejne wartości pośrednie.

Każda firma, która osiąga 3 stopień lub wyższy w podanej skali płynności finansowej, wymaga koniecznie przeprowadzenia istotnych procesów naprawczych w zakresie zarządzania finansami. Zwłoka i lekceważenie tego stanu płynności, to prawdę mówiąc, brak należytej dbałości o interesów firmy. Jeśli do zwłoki dopuści właściciel firmy, to bardzo trudno będzie zrozumieć motywy takiego postępowania. Jeśli uczyni to kierownik przedsiębiorstwa, jest to działanie na szkodę przedsiębiorstwa.

Z praktyki można powiedzieć, że bez wsparcia zewnętrznym konsultantem, próby sanacji obarczone są dużym ryzykiem niepowodzenia. Wszak zastany stan rzeczy nie jest z nikąd. To efekt ludzkich błędów, czasami połączony z brakiem kompetencji. Osoba z zewnątrz, może w znaczący sposób przyczyniać się do zwiększenia prawdopodobieństwa powodzenia przeprowadzanych reform.

Podsumowując, możemy przyjąć, że:

• Stopień 0 - jest najbezpieczniejszy;

• Stopień 1 - jest najbardziej racjonalny;

• Stopień 2 – jest najkorzystniejszy;

• Stopień 3 – jest niekorzystny;

• Stopień 4 – jest zagrożeniem dalszego funkcjonowania;

• Stopień 5 – oznacza bliski moment ogłoszenia upadłości (bankructwo).

Nie jest ważne czy firma ma zyski. Jeśli utraci płynność finansową, zbankrutuje. Dlatego ocena płynności i obserwacja stanu tego parametru okazuje się ważniejsza niż tak istotne wskaźniki jak stopa zysku czy rentowność. Ten kto o tym zapomni lub nie wie, może stracić firmę, choć miesiąc w miesiąc odprowadzał podatek dochodowy od zysków wykazywanych w deklaracjach PIT.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA