Tani kredyt hipoteczny – czy po świętach będzie gorzej?

REKLAMA

REKLAMA

Znając bankowe realia, gdyby banki zaczęły wprowadzać procedurę kredytową w najbliższych dniach, miałaby ona szansę wejść w życie jeszcze przed przerwą świąteczno-noworoczną. Być może nie bez znaczenia promocje kredytowe w kilku bankach, np. w Pekao i BOŚ, trwają właśnie do końca listopada. Spraw zaczętych później nie udałoby się sfinalizować przed końcem roku.

REKLAMA

REKLAMA

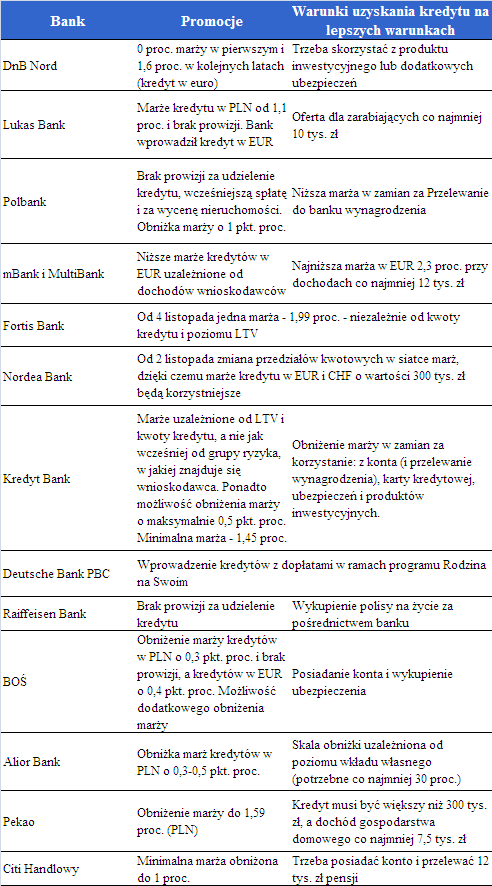

Dzisiaj aż kilkanaście banków spośród około 20, aktywnie udzielających kredytów hipotecznych, kusi czymś specjalnym. Niektóre instytucje dokonują zmian w stałej ofercie, inne organizują okresowe promocje. Klienci mogą liczyć na obniżoną marżę – najczęściej w zamian za skorzystanie z innych produktów – i brak prowizji, ale są też takie banki, które zmieniają procedury, np. obniżają kwotę kredytu, co pozwala załapać się na niższe oprocentowanie.

Niższa marża – za co i dla kogo?

Najczęściej jednak banki przyciągają klientów niższą marżą. Jest się o co bić, bo marża – to stała część oprocentowania kredytu, a od wysokości oprocentowania zależy z kolei to, jakie raty będziemy miesięczne płacić i ile odsetek finalnie oddamy bankowi.

REKLAMA

Standardowe marże kredytów, udzielanych w polskiej walucie, wynoszą dzisiaj 2–3 proc., ale banki gotowe są je obniżyć nawet do 1 proc. Oczywiście, nie za darmo. Niższe oprocentowanie otrzymujemy w zamian za związanie się z bankiem na dłużej, poprzez inne produkty: konto osobiste, kartę kredytową, ubezpieczenie czy długoletni program inwestycyjny. W bankowym żargonie na taką wiązaną sprzedaż mówi się cross-selling.

Najdalej w obniżkach marż posunął się DnB Nord, który proponuje marżę… zero procent dla kredytów w euro. Na pierwszy rzut oka wygląda to ciekawie, ale taka marża obowiązuje tylko przez rok. Oznacza to, że teoretycznie przez 12 miesięcy bank nie zarabia na takim kredycie. Od drugiego roku marża wynosi 1,6 proc., co i tak – jak na dzisiejsze czasy – jest przyzwoitą stawką, biorąc pod uwagę fakt, że marże kredytów walutowych są wyższe od złotowych. Ale bank nie daje nic za darmo. Zerową marżę dostaną tylko posiadacze pakietów kont Personale lub Ekskluziv, karty kredytowej i programu inwestycyjnego. Zamiast tego ostatniego można skorzystać z pakietu ubezpieczeń: nieruchomości, na życie i od ryzyka utraty pracy. DnB nie bierze też prowizji.

Prowizji nie chce także Lukas Bank, który również kusi niską marżą – już od 1,1 proc. Co chce w zamian? Taka marża zarezerwowana jest dla osób, które założą konto w tym Lukas Banku i będą przelewać na nie co najmniej 10 tys. zł miesięcznie. To nie wszystko, klient musi też wykupić ubezpieczenie na życie.

Posiadanie konta i przelewanie pensji to warunek niższej marży w Polbanku, który jest gotowy ściąć ją nawet o 1 pkt. proc. Dodatkowo, niedawno wprowadził promocję „3 x 0”, co oznacza brak prowizji za udzielenie kredytu, wcześniejszą spłatę i wycenę nieruchomości.

W mBanku i MultiBanku skala obniżki marży kredytu w euro zależy od dochodów wnioskodawcy lub wnioskodawców. I tak np. gdy dochód wynosi 5 tys. zł, marża wyniesie 2,7 proc., o 0,3 pkt. proc. mniej niż poprzednio. Przy dochodzie od 5 do 12 tys. zł mówimy o marży, wartej 2,5 proc., a powyżej 12 tys. zł – 2,3 pkt. proc.

Dla aktywnych klientów nagrody przygotował także Kredyt Bank. W sumie można uzyskać tutaj marżę o 0,5 pkt. proc. niższą od standardowej, jeśli skorzystamy z kilku dodatkowych produktów. Za konto premia wynosi 0,2 pkt. proc. i po 0,1 pkt. proc. za: kartę kredytową, ubezpieczenie na życie lub od utraty pracy i produkt inwestycyjny.

Warunkowo marże obniżają BOŚ (w złotych o 0,3 i 0,4 pkt. proc. w euro), Alior (od 0,3 do 0,5 pkt. proc., w zależności od wkładu własnego), Pekao (do 1,59 proc. przy kwocie kredytu ponad 300 tys. zł i dochodzie wnioskodawcy nie mniejszym niż 7,5 tys. zł) i Citi Handlowy (od 1 proc., ale wymagane jest konto, wpływy minimum 12 tys. zł, wkład własny i wysoka kwota kredytu).

Dowiedz się także: Jak skorzystać z programu „Rodzina na Swoim”, żeby dostać więcej?

Inne zasady naliczania marży

Nie wszystkie banki obniżają marże. Niektóre zmieniają sposoby jej naliczania, dzięki czemu klienci mogą się załapać na niższą cenę kredytu. Np. BNP Paribas Fortis przestał uzależniać marżę od wysokości wkładu własnego i kwoty kredytu, co w innych bankach jest standardem. BNP da niższą marżę w zamian za założenie tam konta w banku i stałe przelewy pensji. Reguła jest prosta: im większy wkład kredytobiorcy i kwota kredytu, tym lepsze warunki.

Kredyt Bank poszedł z kolei w drugą stronę. Wcześniej wysokość marży zależała od grupy ryzyka, do której zaliczony był klient. Brano pod uwagę jego status majątkowy, wykształcenie, wiek czy zawód. Od niedawna marża ustalana jest w oparciu o kwotę kredytu i wkład własny, a ściślej tzw. poziom LTV, który oznacza kwotę kredytu w relacji do wartości nieruchomości.

Zmian technicznych w siatce marż dokonał też Nordea Bank, dzięki czemu marże kredytów w euro i frankach szwajcarskich, dla kredytu równego 300 tys. zł, będą nieco korzystniejsze niż wcześniej. Z kolei Deutsche Bank PBC zdołał dogonić rynek, wprowadzając do oferty kredyty hipoteczne z dopłatami w ramach programu Rodzina na Swoim.

Polecamy serwis: Lokaty

Marże na korzystnych warunkach a ilość zaciągniętych kredytów

Czy promocyjna ofensywna przełoży się na wzrost liczby i wartości udzielonych kredytów oferty nie przyciągną nowych kredytobiorców, to wzrost zainteresowania kredytami może wywołać obawa, że później o kredyt będzie trudniej. Chodzi o drugą część zapisów tzw. rekomendacji T, które wchodzą w życie w połowie grudnia. Najważniejszy punkt, do którego banki będą musiały dostosować się, dotyczy sposobu badania zdolności kredytowej. Dzisiaj nie ma wytycznych, wspólnych dla wszystkich banków. W grudniu to się zmieni. Kredytobiorcy nie będą mogli przeznaczyć na raty kredytowe więcej niż 50 proc. dochodów netto, jeśli ich zarobki są mniejsze lub równe średniej krajowej. Jeżeli są większe, raty będą mogły pochłaniać nie więcej niż 65 proc. domowego budżetu. Po wejściu tych zmian w życie niektóre banki zostaną zmuszone do bardziej restrykcyjnego niż dotychczas wyliczania zdolności kredytowej, przez co dostępne kwoty kredytów mogą zmniejszyć się.

Do przyspieszenia decyzji zakupowych skłaniają też klientów zapowiadane zmiany w innej rekomendacji, oznaczonej symbolem S II. Komisja Nadzoru Finansowego chciałby, żeby wartość kredytów walutowych stanowiła maksymalnie połowę portfela hipotecznego banków. Wprowadzenie takiego ograniczenia oznaczałoby w praktyce, że kilka banków natychmiast musiałoby wstrzymać udzielanie kredytów. Na razie pomysł pozostaje w fazie projektów.

Co banki dają na zachętę

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA