Globalny rynek logistyczny zwolni w 2023 r. Słabsze wyniki we wszystkich rodzajach transportu

REKLAMA

REKLAMA

Koniunktura gospodarcza 2022/2023

Po wybuchu wojny na Ukrainie można było się spodziewać, że nabierająca rozpędu światowa gospodarka gwałtownie wyhamuje. Od lutego 2022 r. przyszło się jej mierzyć z kryzysem energetycznym, żywnościowym, inflacyjnym, zerwanymi łańcuchami dostaw, słabnącą koniunkturą produkcji i popytu. Ponury obraz spowolniania nasilił się w ostatnich miesiącach minionego roku, kiedy szacunki dotyczące globalnej dynamiki PKB i handlu zaczęły publikować najważniejsze światowe instytucje.

Według prognozy ekonomicznej Organizacji Współpracy Gospodarczej i Rozwoju (OECD) z listopada, wzrost globalnego PKB w 2022 r. osiągnie poziom 3,1%, 2023 r. 2,2%, a w 2024 r. 2,7%.

W październiku zaktualizowaną kalkulację dotyczącą wzrostu światowego PKB opublikował także Międzynarodowy Fundusz Walutowy (IMF). Według IMF światowa gospodarka urośnie w 2022 r. o 3,2%, a w roku bieżącym o 2,7% z 25% prawdopodobieństwem, że może być to dynamika nawet poniżej 2%. Drastycznie spowolnić ma także handel towarowy, którego wolumen w 2021 r. urósł o 10,8%. W 2022 r. ma on stopnieć do 2,9%, a w tym do zaledwie 2%.

REKLAMA

REKLAMA

Światowy handel towarowy w 2023 roku - prognozy

Pod względem wartości wyrażonej w dolarach światowy handel towarowy w 2023 r. zaliczy recesję na poziomie - 0,4%. Wolumenowy wzrost eksportu dóbr w gospodarkach rozwiniętych ma spać z 9,7% w 2021 r. do 2,4% w 2022 r. i dalej w dół do 1,7% w 2023 r. Gospodarki rozwijające się i rynki wschodzące zaliczą lekkie wzrosty z 1,4% w 2022 r. do 2,4 % w 2023 r., ale to i tak olbrzymienie spowolnianie z 11% w 2021 r.

Równie ponuro wyglądają wskaźniki wzrostowe dla globalnego importu towarowego, który z poziomu 10,8% w 2021 r. w gospodarkach rozwiniętych zanurkuje do 1,5% w 2023 r., zaliczając 5,3% w 2022 r. Import towarowy w gospodarkach rozwijających się i na rynkach wschodzących ma się powiększyć o 1,4 % w 2022 r. i o 2,9% w roku bieżącym. Trudno jednak o optymizm, kiedy spojrzeć na dane z 2021 r. i wzrost na poziomie 12,1%.

Także OECD nie ma dobrych wieści na temat kondycji światowego handlu. Z danych opublikowanych w końcu listopada wynika, że wartość handlu towarowego krajów G20 w III kw. 2022 r. spadła po raz pierwszy od dwóch lat. Eksport skurczył się o 1,26%, natomiast import o 1,09%. Eksport Unii Europejskiej zmalał o 1,5%, natomiast import o 0,7%.

REKLAMA

Smutnego obrazu światowego handlu towarowego dopełnia niedawna prognoza Światowej Organizacji Handlu (WTO). Według WTO globalny handel towarowy wzrośnie w 2022 r. o 3,5%. To nieco lepszy wynik niż prognoza z kwietnia (3%), ale w 2023 r. wzrost wyniesie zaledwie 1%, a to znacząca korekta wobec wcześniejszej estymacji na poziomie 3,4%. W tym roku eksport z Ameryki Pn. urośnie tylko o 1,4%, z Azji o 1,1%, natomiast z Europy o 0,8%. Prognozy dla importu oszacowano na poziomie 0,8% dla Ameryki Pn., 2,2% dla Azji, natomiast Europa osiągnie ujemną wartość - 0,7%.

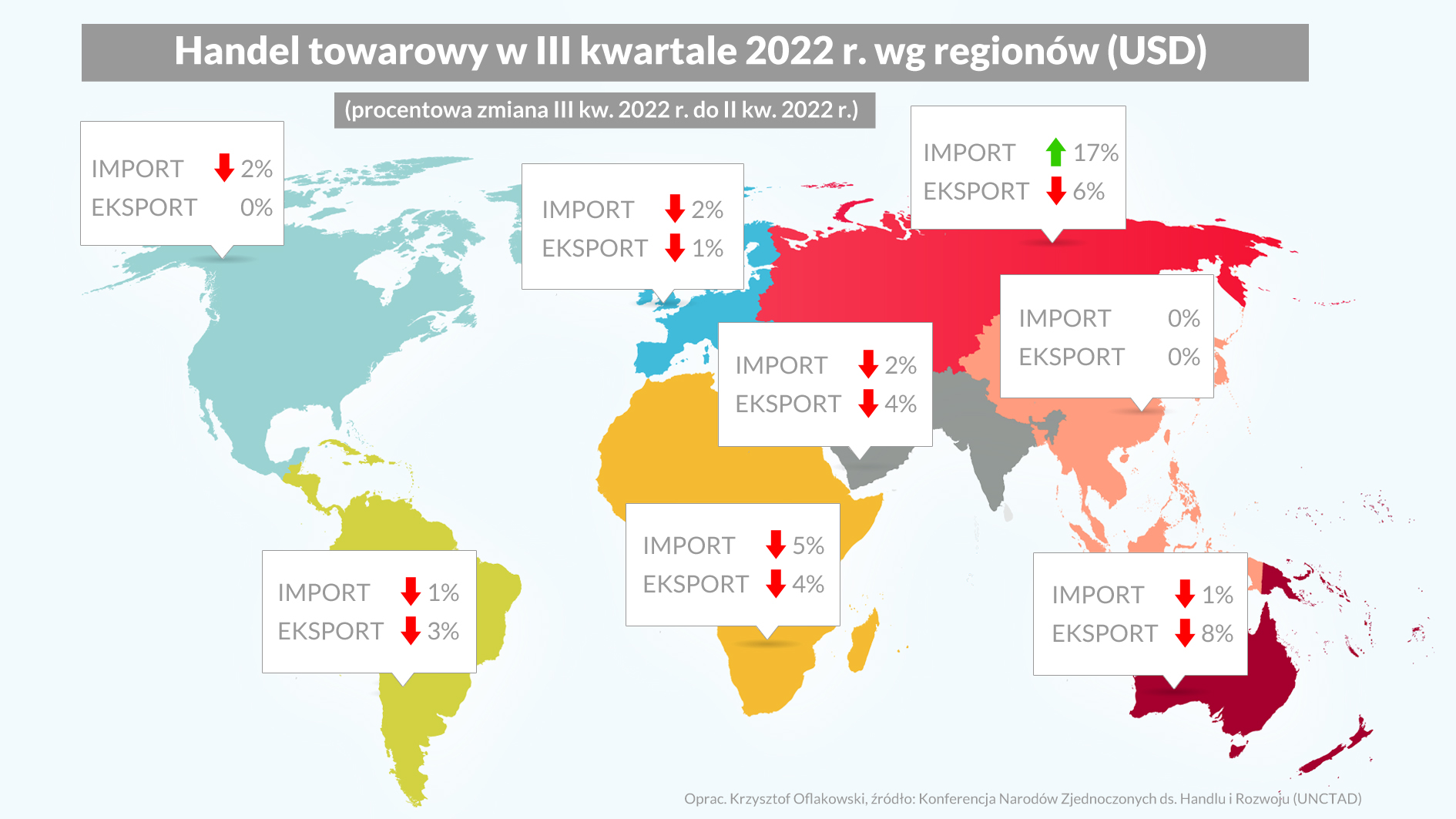

Przed spowolnieniem ostrzega także Konferencja Narodów Zjednoczonych ds. Handlu i Rozwoju (UNCTAD) i choć globalny handel towarowy na 2022 r. ma osiągnąć prawie 25 bln dolarów, co stanowi ok. 10% skok rdr., to wynika to głównie z silnego wzrostu w pierwszym półroczu. W III kwartale 2022 r. wartość światowego handlu towarowego obniżyła się o ok. 1% w porównaniu do II kwartału 2022 r., a dalsze spadki zapowiadane są na ostatnie miesiące roku. Dane zaprezentowane w grudniu pokazują, że pomimo nawet dwucyfrowych kwartalnych wzrostów rdr., pozytywne trendy handlowe w ujęciu kwartał po kwartale obniżyły się dla większości regionów świata. Wyjątek stanowi Azja Wsch. która utrzymała poziom obrotów, a także Ameryka Pn., gdzie utrzymał się eksport oraz Rosja, która zwiększyła import.

Handel towarowy w III kwartale 2022

Handel towarowy w III kwartale 2022

Krzysztof Oflakowski

Spadki w handlu odczują wszystkie rodzaje transportu

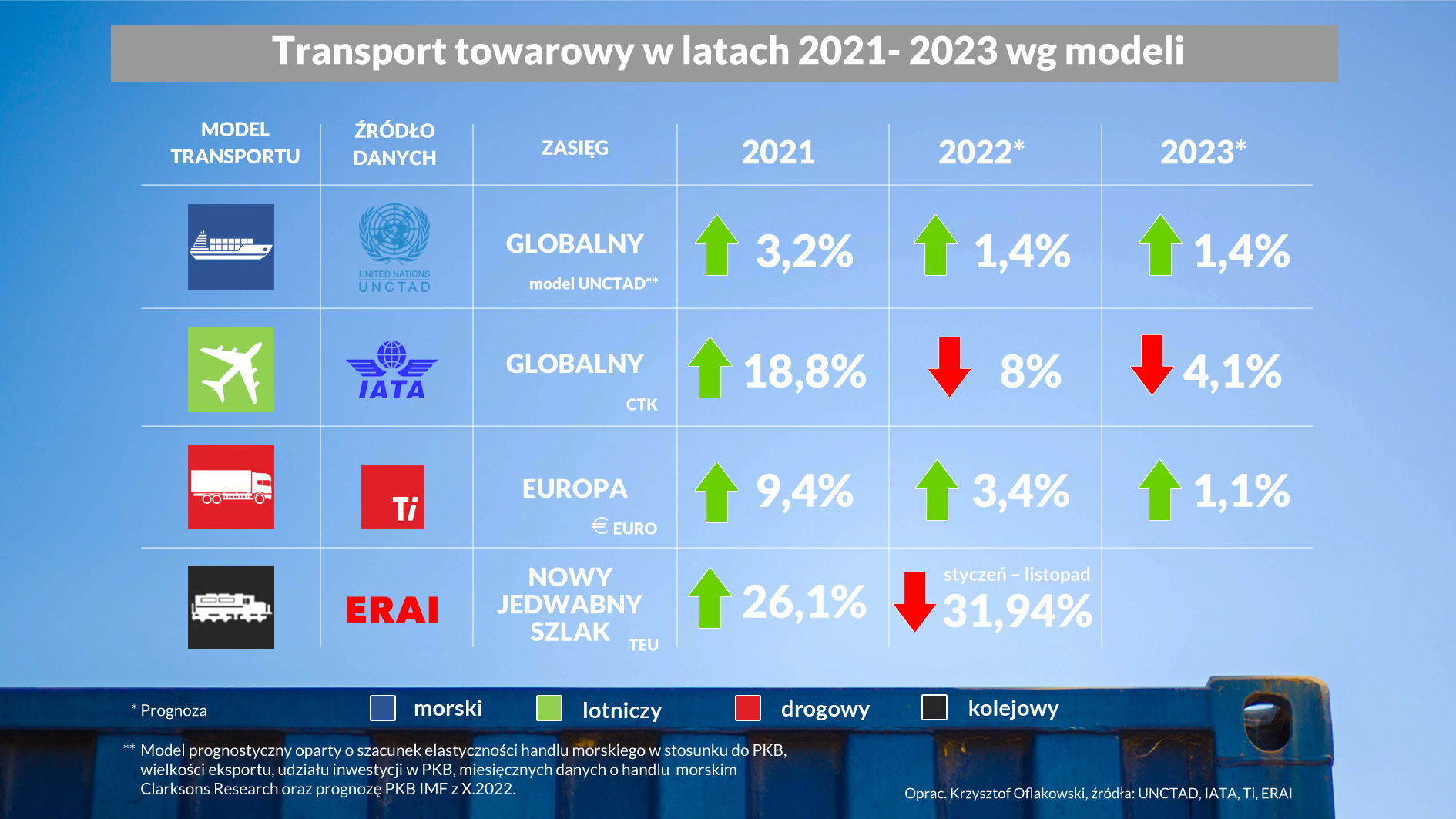

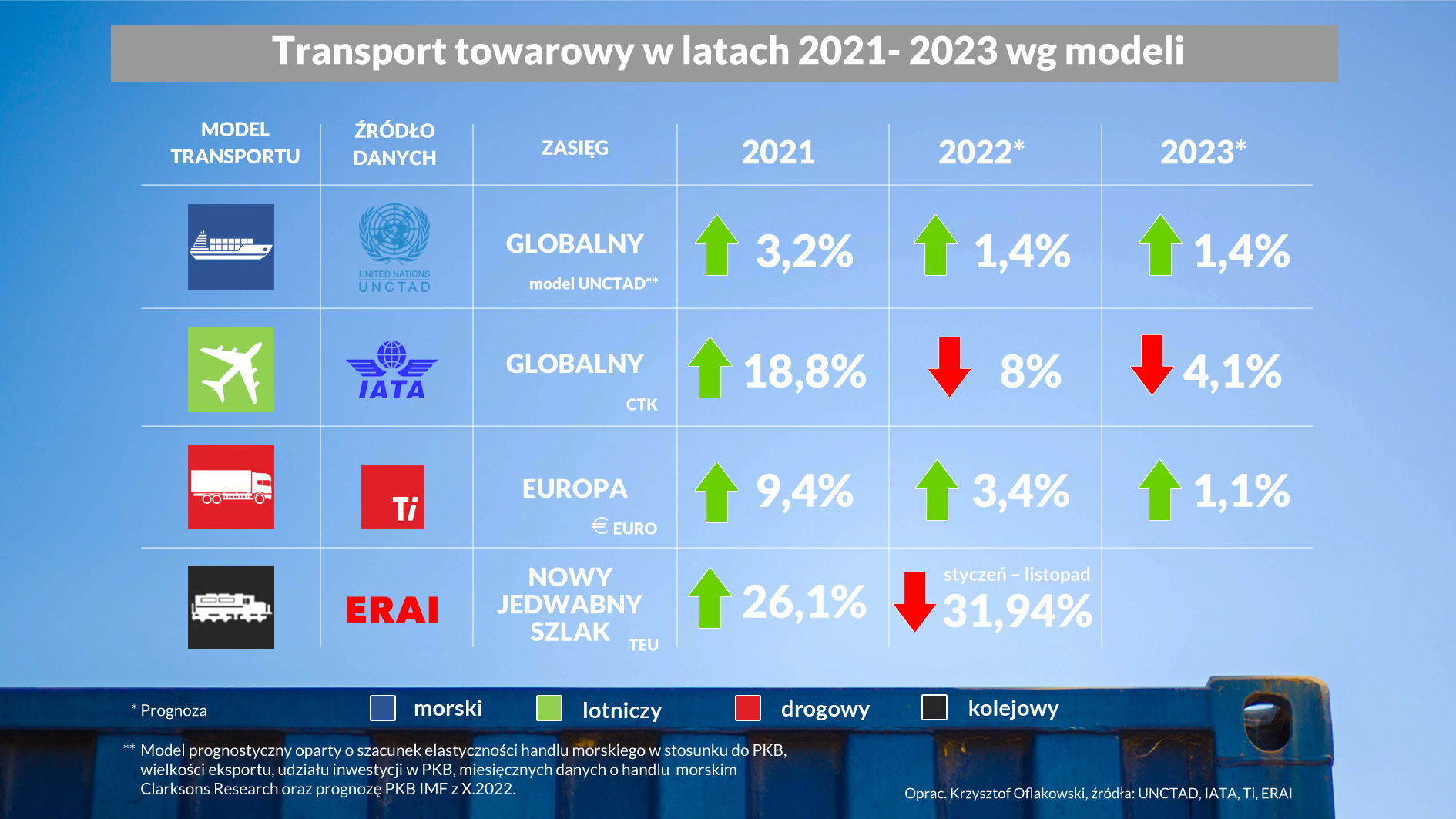

UNCTAD w najnowszym Przeglądzie Transportu Morskiego szacuje, że dynamika wzrostu międzynarodowego handlu morskiego straci impet rozwojowy i spadnie z 3,2% w 2021 r. do 1,4% w 2022 r. utrzymując taką samą wartością w roku bieżącym. W latach 2023 – 2027 handel morski będzie rósł w średniorocznym tempie 2,1%, co jest wartością znacznie poniżej historycznej średniej wynoszącej 3,3%. Według organizacji nieco lepiej wyglądają perspektywy dla morskiego transportu kontenerowego, który w 2022 r. ma urosnąć o 1,2%, co w obliczu obecnej sytuacji gospodarczej i tak jest szacunkiem optymistycznym. W 2023 r. transport kontenerowy na urosnąć o 1,9%, a w latach kolejnych o odpowiednio: 3%, 3,1%, 2,9% i 3,8% w 2027 r.

Na mniejsze wartości wzrostowe w transporcie morskim wskazują prognozy Clarksons Research. Sektor całego handlu morskiego urośnie w 2022 r. o 0,9%, a w 2023 r. o 2,2%. Przewozy kontenerowe zakończą miniony rok na minusie (‑ 0,1%), a w tym mają osiągnąć wzrost na poziomie 2,4%.

Spowolnienie w przewozach oceanicznych, wywołane zmniejszonym globalnym popytem, widać od dłuższego czasu w spadających cenach transportu. Indeks złożony Drewry, raportujący o stawkach spotowych na głównych szlakach żeglugowych, był w połowie grudnia o 77% niższy niż w tym samym tygodniu w grudniu 2021 r. To 42 tydzień z rzędu spadków stawek za transport kontenera 40-stopowego (FEU).

Spadki w lotniczym cargo zapowiada także IATA

Międzynarodowe Zrzeszenie Przewoźników Powietrznych (IATA) ogłosiło w połowie grudnia, że całkowite przychody linii lotniczych osiągną w 2022 r. 727 mld dolarów, czyli ok. 87% tych z 2019 r., z czego udział przewozów cargo w przychodach wyniesie ok. 28%. Na rok 2023 r. IATA zapowiada wzrost całkowitych przychodów do 779 mld dolarów, co będzie stanowić ok. 93% rezultatu z 2019. Transport towarów ma wygenerować 149,9 mld dolarów przychodu, ale będzie to spadek o prawie 25,6% z zeszłorocznych 201,4 mld. Do 19% spadnie także udział cargo w ogólnych przychodach. O 4,1% w 2023 r. zmniejszy także praca przewozowa (CTK – cargo tonokilometry) wykonana w lotnictwie towarowym, a spadek na poziomie 8% prognozuje się także na rok 2022. Z 60,3 mln do 57,7 mln obniży się także tonaż dóbr transportowanych na pokładach samolotów w 2022 r. Tak jak w przypadku przewozów morskich, ogólne spadki i słabszy popyt na fracht lotniczy poskutkują obniżką stawek.

Transport drogowy - kluczowy dla polskich firm. Prognozy 2023

Zmniejszenie popytu na towary i topniejące wolumeny w transporcie morskim pociągną za sobą spadki w przewozach lądowych, zwłaszcza drogowych. To szczególnie ważne dla polskich firm, ponieważ pojazdy zarejestrowane w naszym kraju wykonują największą pracę przewozową spośród wszystkich krajów Unii Europejskiej. Według Eurostatu w 2021 r. było to 379,8 mld tkm (tonokilometrów). Za nami znalazły się Niemcy 296,1 mld tkm oraz Hiszpania 270,2 mld tkm. Praca przewozowa wykonana w transporcie drogowym w całej Unii wyniosła w 1,9 bln tkm, Polska odpowiadała więc za blisko 20%.

Prognozy ośrodka analitycznego Transport Intelligence (Ti) przewidują, że spowolnienie w europejskim sektorze transportu drogowego, które było zauważalne już w drugiej połowie ub. r. rozciągnie się także na ten rok. Poskutkuje to realnym rozwojem rynku na poziomie zaledwie 1,1% i jego wartością ok. 389,3 mld euro. Przewozy krajowe mają rozwijać się tempie 0,7%, a to znacznie wolniej niż obsługa transportu międzynarodowego, który wzrośnie o 2,1%. Za wyraźnie lepszą kondycję przewozów międzynarodowych ma odpowiadać obsługa zamówień e‑commerce i rynku detalicznego. Zestawienie prognoz na miniony i bieżący rok dobitnie pokazuje, że branża transportowa na Starym Kontynencie zaciągną hamulec. Przewozy krajowe z trendu wzrostowego 3,3% spadną do wspominanych 0,7%, natomiast rynek międzynarodowy z 3,6% osłabnie do 2,1%. Przewidywania Ti na 2022 r. mówią o wzroście całego sektora o 3,4%. Dla porównania w 2021 r. europejskie przewozy drogowe wzrosły o 9,4%.

Za spadki do poziomu 1,1% w 2023 r. ma odpowiadać szereg podłączonych ze sobą czynników, z wojną na Ukrainie, wysoką inflacją, kryzysem energetycznym i wizją globalnej recesji na czele. Doprowadzi to do osłabienia siły nabywczej Europejczyków, a w konsekwencji do obniżenia popytu na usługi transportowe. To te same czynniki, które spowodują spadki w pozostałych modelach transportu.

O ostatecznej skali spowolnienia decydować będzie tempo wzrostu europejskiego PKB, co w obliczu spodziewanej recesji w Niemczech (-0,6% wg Komisji Europejskiej) nie jest najlepszą wiadomością. Obecnie nawet 16% tamtejszych przedsiębiorców deklaruje, że z powodu wysokich cen energii musiało zmniejszyć produkcję lub częściowo z niej zrezygnować.

Jeśli sytuacja w transporcie drogowym w tym roku ma zależeć od kondycji unijnej gospodarki, to warto podkreślić, że ta już w zeszłym roku rozwijała się bardzo wolno. Według Eurostatu w III kw. 2022 r. urosła jedynie o 0,4%. Z kolei Komisja Europejska w swojej jesiennej prognozie zakładała wzrost PKB w 2022 r. dla całej Unii na poziomie 3,3%, a w strefie euro 3,2%. Rok 2023 to duży spadek do 0,3% zarówno w strefie euro, jak poza nią. Odbicie ma następować w kolejnych latach, a w 2024 r. wzrost gospodarczy ma sięgnąć 1,6%.

- Słabnąca kondycja unijnej gospodarki nigdy nie jest do dobrą wiadomością dla polskich firm działających w obszarze handlu międzynarodowego, nie tylko tych z sektora logistycznego. Przedsiębiorcy z uwagą powinni śledzić rozwój wydarzeń, zwłaszcza że to kraje Unii odpowiadają za większość polskiej wymiany towarowej. Z danych GUS z połowy grudnia wynika, że w okresie styczeń – październik prawie 76% polskiego eksportu towarowego wysłaliśmy do krajów Wspólnoty. Jeśli chodzi o import było to 51% towarów. Z względu na bliskość tego rynku wymiana handlowa obydwa się w dużej mierze z wykorzystaniem transportu drogowego, dlatego słabnąca koniunktura w Unii może niepokoić polskie firmy. Sytuacja nie jest jednak tak dramatyczna, jak mogłoby się wydawać. Przewozy drogowe, choć odczuwają spowolnianie, wciąż notują tendencje zwyżkowe. W listopadzie uzyskały wzrost o 0,5% w porównaniu do listopada 2021 r. Także w okresie styczeń-listopad wzrost transportu drogowego w Polsce był o 0,9% wyższy niż w tym samym okrasie rok wcześniej. Widać również, że rośnie adopcja sektora transportowego i magazynowego w Polsce do sytuacji za naszą wschodnią granicą. W grudniu aż 75% firm uważało, że wpływ wojny na Ukrainie na ich działalność będzie niewielki bądź nieodczuwany. Jeszcze miesiąc wcześniej uważało tak 70% przedsiębiorstw – mówi Marcin Bąk, Prezes Zarządu Spedimex, polskiego operatora logistycznego obsługującego sieci detaliczne, galerie handlowe, handel internetowy oraz przewozy drobnicowe i FTL w Polsce i w Europie.

- Za sprawą szczytu zakupowego w ostatnim kwartale mieliśmy dobre zamknięcie roku, a z relacji naszych klientów wynika, że nie wszyscy spodziewają się drastycznych spadków. Na dobrym poziomie wciąż utrzymuje się sprzedaż internetowa, a dane opublikowane przed końcem roku wskazują, że w listopadzie udział e-commerce w ogólnej sprzedaży detalicznej towarów w Polsce zwiększył się do 11,9%. Jak do tej pory to najlepszy wynik w minionym roku i o 0,8% wyższy niż w styczniu 2022 r., kiedy odsetek ten wyniósł 11,1%. Biorąc pod uwagę, że grudzień to zwyczajowo dobry okres dla handlu internetowego, wynik ten może być jeszcze lepszy w ostatnim miesiącu 2022 r. Z naszych doświadczeń wynika, że w perspektywie nadchodzącego roku wciąż będzie można liczyć kilka sektorów, które zagwarantują wzrost. Oprócz e-commerce, będzie to także segment farmaceutyczny oraz, co wydaje się mniej oczywiste, rynek dóbr luksusowych, który osiąga dobre wyniki. Choć na wielu rynkach panuje niepewność, zarówno wśród operatorów, jak i klientów, to ostatecznie najczarniejszy scenariusz może okazać się daleki od realizacji. Należy za to myśleć o rozwiązaniach, nawet strukturalnych problemów w firmach, które mogą spowalniać dynamikę przewozów w kolejnych miesiącach i latach lub ograniczać rozwój sektora transportowego w Polsce i na Kontynencie. Mowa tu w szczególności o digitalizacji branży i nieustającym niedoborze kierowców. Złagodzenie zwłaszcza tej ostatniej kwestii przyniesie w dłuższej perspektywie strategiczną korzyść polskim przewoźnikom i pozwoli umocnić dominującą pozycję na europejskim rynku – dodaje Marcin Bąk.

Kłopoty kadrowe będą pogłębiać nadchodzące spadki

Brak kierowców może w najbliższych latach doprowadzić do zmniejszenia dostępnej przestrzeni ładunkowej, a uwagę na ten problem zwraca giełda transportowa Timocom. Z jej danych wynika m.in., że w 2022 r. oferowana przestrzeń w Europie zatrzymała się na poziomie z 2021 r., a w Niemczech przez 10 pierwszych miesięcy ub. r. zgłoszono o 24% mniej mocy przewozowych niż rok wcześniej. Ogólna tendencja w Europie ma utrzymać kurs spadkowy.

Długookresowo niedobór kierowców będzie spowalniał regenerację i rozwój rektora, a problem kadrowy będzie się pogłębiał. W Polsce, Hiszpanii, Rumunii, Danii, Niemczech i we Francji zapotrzebowanie na kierowców w okresie styczeń – wrzesień 2022 r. wzrosło o 44%. W każdym kwartale otwieranych było co najmniej 6 tys. nowych wakatów, a wysoce prawdopodobny jest scenariusz, w którym popyt na kierowców będzie rósł w tempie 10% rocznie przez najbliższych 5 lat.

Według Międzynarodowej Unii Transportu Drogowego (IRU) aż 425 tys. wakatów dla kierowców ciężarówek w Europie (10% wszystkich stanowisk) pozostało nieobsadzonych w 2021 r. Do końca 2022 r. ma to być już 14% stanowisk. Sprawę niedoborów komplikuje dodatkowo fakt, że 30% obecnych kierowców przejdzie na emeryturę do 2026 r., a przepaść pomiędzy nimi a pokoleniem wchodzącym na rynek pracy ma się potroić, skutkując wzrostem wskaźnika nieobsadzonych stanowisk nawet do 60% do 2026 r. W pesymistycznym scenariuszu do tego czasu w Europie może brakować nawet 2 mln kierowców zawodowych.

Transport towarowy w latach 2021- 2023 wg modeli

Krzysztof Oflakowski

Hamulec zaciągnie cała branża TSL

Pocieszający dla europejskich logistyków może być fakt, że wyraźne spowolnienie spodziewane jest nie tylko na Starym Kontynencie, ale również w skali globalnej, wewnątrz całego rynku TSL – bez względu na rodzaj transportu i model biznesowy.

I tak na przykład światowy sektor logistyki kontraktowej w 2023 r. zwolni do 3,1% rdr. osiągając wartość ponad 253,7 mld euro. Rynki w Ameryce Pn. i Europie będą się rozwijać poniżej średniej, powiększając się przyszłym roku o odpowiednio 2% oraz 0,6%. Utrzymanie pozytywnego trendu wzrostowego na rynku globalnym będzie zasługą regionu Azji i Pacyfiku, który powiększy się o 5,7%, zbliżając się tym samym do 105,6 mld euro. Rynki w Europie i Ameryce Pn. wrosną do niecałych 74,1 mld i 59,2 mld euro. W średniej perspektywie logistyka kontraktowa ma się rozwijać w średniorocznym tempie 3,7% w latach 2021-2026 i na koniec prognozy osiągnąć wartość ponad 286 mld euro.

Kolejnym przykładem spowolnienia będzie światowy rynek usług spedycyjnych, który w 2022 r. ma urosnąć normlanie o 27,6%, ale realnie będzie to spadek o 2,4% w porównaniu z rokiem poprzednim. Przewozy lotnicze skurczą się realnie o 2,7%, natomiast morskie o 2,2%. Realny wzrost całego rynku w 2023 r. szacowany jest na poziomie 0,7% do wartości ponad 265 mld euro. Przewozy lotnicze urosną o 0,8%, natomiast morskie o 0,7%. Motorem napędowym ponownie będzie obszar Azji i Pacyfiku, gdzie rynek urośnie o 1,3% (po 1,3% dla transportu morskiego i lotniczego). Rynek europejski urośnie o 0,5% (lotniczy 0,6%, morski 0,5%), a w Ameryce Pn. o 0,1% (lotniczy 0,1%, morski 0%).

Udział głównych graczy w globalnym rynku w 2023 r. będzie wyglądał następująco: Azja Pacyfik 34,4% (91,3 mld euro), Europa 32,2% (85,3 mld euro), Ameryka Pn. 22,3% (59,1 mld euro).

Kolej w 2023 roku także wrzuci wolniejszy bieg

Ze względu na ograniczony popyt i produkcję, a także zmniejszenie przepływów handlowych na morzu, w powietrzu i na drogach, spowolnienie zagości również na tory, zwłaszcza na długodystansowych trasach międzynarodowych i w przewozach intermodalnych. Widać to już wyraźnie na kolejowym Nowym Jedwabnym Szlaku.

Z danych indeksu ERAI (Eurasian Rail Alliance Index) zasilanego przez JSC UTLC ERA, spółkę obsługującą ok. 80% przewozów na trasie Chiny-Europa-Chiny wynika, że transport kontenerowy na tym szlaku spadł w okresie styczeń – listopad o 31,94% w porównaniu do analogicznego okresu rok wcześniej. W ciągu jedenastu miesięcy ub. r. przewieziono 386 374 TEU (ekwiwalent kontenera dwudziestostopowego). O 27,8% spadły także przewozy w ujęciu tonażowym i na koniec listopada wyniosły niecałe 2,33 mln ton. Spadki odnotowała większość grup towarach, w tym m.in. maszyny, sprzęt elektryczny oraz części (- 32,25%), pojazdy inne niż szynowe (- 48,11%), meble (- 39,02%), zabawki (- 50,84%) oraz odzież i akcesoria (- 44,98%).

Nieco lepiej w najbliższych latach mogą wyglądać przewozy krajowe, co dobrze pokazuje przykład Grupy PKP Cargo. Pomimo spadków w przewozach intermodalnych zarówno pod względem masy (- 7,6% do 6,8 mln t), jak i wykonanej pracy przewozowej (-13% do 2,96 mld tkm), całkowite przychody Grupy po trzech kwartałach ub. r. były o 21% wyższe niż w tym samym okresie rok wcześniej. Spadki w intermodalu spowodowane mniejszą intensywnością przewozów na Nowym Jedwabnym Szlaku oraz ograniczeniem przepustowości tras z portów morskich, gdzie priorytet nadano przewozom węgla, zrekompensowano transportem paliw płynnych i stałych oraz metali, rud, kruszyw i materiałów budowlanych.

Krzysztof Oflakowski

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA