Mit przewozów kolejowych z Chin do UE, jako konkurencji dla transportu morskiego

REKLAMA

REKLAMA

Problemy transportu morskiego w czasie pandemii

Pod względem niezawodności rok 2020 i pierwsze półrocze 2021 r. nie były najlepszymi okresami dla transportu towarowego drogą morską. Nieprzerwanie galopujące ceny frachtu, braki kontenerów, opóźnienia, odwołania zawinięć i zatory, w końcu kilkudniowa blokada Kanału Sueskiego w marcu br., zamknięcie portu Yantian w maju oraz zawieszenie operacji w terminalu Ningbo Meishan w sierpniu jeszcze bardziej pogłębiły destabilizację światowej żeglugi towarowej. Postępujące kłopoty morskich łańcuchów dostaw sprawiły, że europejskie przedsiębiorstwa coraz przychylniej spoglądają w stronę kolei, jako modelu transportu zapewniającego większą terminowość i stabilność wymiany handlowej z Chinami. Optymizm skierowany na tory poskutkował w minionym roku imponującymi wzrostami przewozów na trasie Chiny-Europa-Chiny, a szlaki kolejowe przez masy lądowe Euroazji zaczęto nawet postrzegać, jako alternatywę dla transportu morskiego. W rzeczywistości jednak, pomimo kilku oczywistych przewag, kolej może konkurować z transportem morskim wyłącznie w bardzo ograniczonym zakresie. Głównym powodem jest skala przepływów, zarówno pod względem masy, jak i wartości ładunków.

REKLAMA

REKLAMA

Miażdżąca przewaga transportu morskiego w przewozach towarowych z Chin

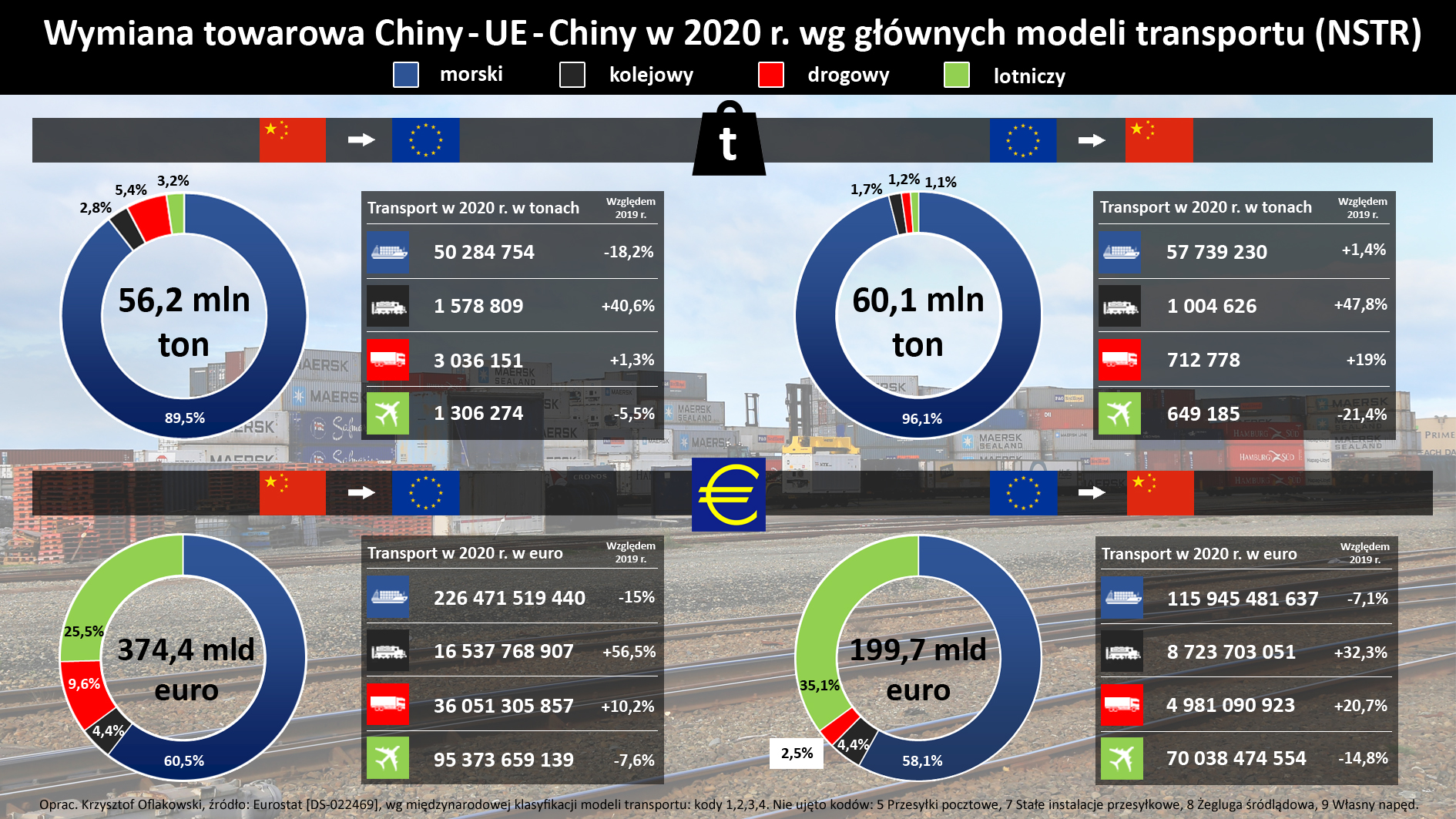

W 2020 roku transport morski odpowiadał za 89,5% importu towarowego z Chin do Unii Europejskiej pod względem masy przewiezionych ładunków. Na pokładach statków przypłynęło do Unii ponad 50,2 mln ton towarów, podczas gdy koleją przewieziono nieco ponad 1,57 mln ton, co odpowiadało 2,8% dóbr przekraczających granicę Wspólnoty z kierunku chińskiego. W tym samym czasie transport drogowy dostarczył ponad 3 mln ton różnej kategorii towarów, czyli 5,4% importu towarowego z Państwa Środka. Ładunki dostarczone na pokładach samolotów stanowiły zaledwie 2,32% unijnego importu z Chin, jeśli wziąć pod uwagę ich wagę i 4 podstawowe modele transportu wykorzystywane w międzynarodowej logistyce, tj. przewozy morskie, kolejowe, drogowe i lotnicze.

Pomimo niskiego udziału w ogólnej masie towarów sprowadzanych do Unii z Chin, to kolej odnotowała w ubiegłym roku najwyższy wzrost przewozów na poziomie 40,6%, co po części tłumaczy entuzjazm towarzyszący debacie o tym modelu transportu. Na plusie był także transport drogowy (+1,7%), natomiast transport morski, jak i lotniczy zaliczyły spadki, odpowiednio -18,2% oraz ‑5,5%.

Oczywistą przewagę transportu morskiego widać także na szlaku handlowym z Europy do Chin. W 2020 roku to statki odpowiadały za ponad 96% wymiany towarowej pod względem masy (ponad 57,7 mln ton) i zanotowały nieznaczny wzrost względem 2019 roku (+1,4%). Tak jak w przypadku importu, do kolei należał niewielki procent eksportowanych towarów (1,7%), ale ponownie transport szynowy zanotował największy wzrost (+47,8%), przewożąc ponad 1 mln ton ładunków. Ponad 19% wzrostu przypadło także w udziale transportowi drogowemu, natomiast lotnictwo odczuło bolesny spadek o 21,4%.

REKLAMA

Zasoby Eurostatu, z których pochodzą powyższe wyliczenia, nie pozostawiają także wątpliwości co do roli poszczególnych modeli transportu, jeśli chodzi o wartość przewożonych dóbr. Ponownie okazuje się, że pozycja kolei jest marginalna zarówno w imporcie, jak i eksporcie, choć wzrosty w porównaniu z 2019 rokiem są imponujące. Import towarów koleją z Chin do Unii odpowiadał w 2020 roku za 4,4% wartości wszystkich produktów przewożonych głównymi rodzajami transportu i osiągnął poziom ponad 16,5 mld euro. To o 56,5% więcej niż rok wcześniej. Dominującą rolę odgrywały jednak szlaki morskie, którymi do Unii przypłynęły towary o wartości blisko 266,6 mld euro, choć i tak było to o ponad 15% mniej niż w 2019 roku. Także transport lotniczy zaliczył spadek (-7,63%), ale wartość ładunków na pokładach samolotów wyniosła ponad 95,3 mld euro, czyli prawie 25,5% importu towarowego. Najbliżej przewozów kolejowych uplasował się natomiast transport drogowy, którego udział w imporcie wyniósł ponad 9,6% i przekroczył wartość 36 mld euro.

Podobnie wyglądała sytuacja w eksporcie towarowym z Unii do Chin. W 2020 roku największy udział przypadł transportowi morskiemu (ponad 58%), następnie przewozom lotniczym (ponad 35%), kolejowym (blisko 4,4%) i drogowym (blisko 2,5%). Podobnie jak w przypadku importu, największe wzrosty zanotowała kolej (+32,3%) oraz transport drogowy (+20,7%), lotnictwo i przewozy morskie to spadki o odpowiednio 14,8% i 7,1%.

Żelazny Jedwabny Szlak dojrzewa w ekspresowym tempie, ale plan i tak zakładał wzrost

Transport kolejowy z Chin zyskał ogromną popularność w czasie pandemii, jednak zauważalny wzrost przewozów widoczny był od 2012 roku, czyli rok po uruchamianiu silnie dotowanego przez chiński rząd połączenia Chiny-Europa, znanego później pod marką China Railway Express. Wyliczenia JHS Markit wskazują, że o ile na początku widoczny był spadek przewozów z 331 tys. ton w 2011 roku do 248 tys. ton w roku następnym, to później nastąpiło odbicie i średnioroczny wzrost wolumenu ładunków przewożonych koleją w latach 2011-2015 osiągnął poziom 8,6%. W latach 2016-2020 średni wzrost wyniósł już 26,9% rocznie, zbliżając się do blisko 1,58 mln ton dostarczonych do Unii w roku ubiegłym. Choć przepływy towarowe i towarzyszące nim powiązania gospodarcze nie rozwijały się przez te wszystkie lata w sposób całkowicie naturalny, to wieloletnie subsydia, dochodzące do średniego poziomu nawet 60% kosztów transportu, zdały egzamin. Pozwoliły m.in. na rozszerzenie rynków załadunkowych i rozbudowę lokalnych sieci logistycznych wokół hubów towarowych, do których należą m.in. Chengdu, Chongqing, Yiwu, Wuhan, Xi,an, Zhengzhou czy Hefei. Dodatkowo, prowincjom nieposiadającym bezpośredniego dostępu do portów morskich umożliwiły zwiększenie wymiany handlowej, zwłaszcza towarów o niższej marży.

Ostatecznie chińskie władze chcą całkowicie zrezygnować z dotowania przewozów kolejowych do Europy w 2022 roku, ale cel, którym było zbudowanie rynku, zapewnienie stabilności i regularności połączeń oraz rozbudowa sieci i poprawa konkurencyjności chińskich kolei na międzynarodowej arenie transportowej, został osiągnięty i przynosi coraz lepsze efekty. Jak podała niedawno China State Railway Group (do której należy China Railway Express), w pierwszym półroczu 2021 roku składy towarowe na tracie Chiny-Europa odbyły już 7 377 podróży, co stanowi wzrost o 43% w porównaniu do tego samego okresu rok wcześniej. Przewieziono łącznie 707 tys. TEU, czyli o 52% więcej niż rok wcześniej. W całym 2020 roku wykonano z kolei 12 406 przejazdów, tj. o 50% więcej niż w 2019 roku.

Coraz większe wolumeny ładunków, ale także rozrastającą się siatkę połączeń widać wyraźnie w danych opublikowanych przez UTLC ERA, spółkę założoną przez koleje z Kazachstanu, Rosji i Białorusi, która obsługuje 91,3% kolejowego tranzytu na trasie Europa-Chiny-Europa. Trasy w obu kierunkach liczą już 205 możliwych destynacji, a w samym 2020 roku przyłączono 64 nowe punkty, z czego 24 pojawiły się na szlaku z Europy do Chin, natomiast 40 w kierunku przeciwnym. Do rosnącej pajęczyny połączeń dodano także 23 nowe lokalizacje do załadunku lub rozładunku towarów, w tym 20 znajdowało się w Europie.

Aż do wybuchu pandemii przewozy kolejowe z Chin stanowiły interesującą i zdecydowanie tańszą alternatywę przede wszystkim dla transportu lotniczego, zwłaszcza w przypadku cięższych ładunków. Coraz wyższe standardy bezpieczeństwa w terminalach i na trasach sprawiały, że kolej stała się także atrakcyjna dla towarów o wysokiej wartości. Kiedy jednak w tarapaty popadł transport oceaniczny, a cena przewozu ładunku statkiem zbliżała się do stawek kolejowych, było już jasne, że czas tranzytu pomiędzy terminalami na poziomie 12-18 dni będzie konkurował z 30-50 dniami w przewozach morskich, które są dodatkowo bardzo podatne na warunki pogodowe. Coraz liczniejsza siatka oraz częstotliwość połączeń, długoterminowa stabilność cennika i gwarancja dobrych stawek przy stałych załadunkach przekonały ostatecznie firmy, które wcześniej nie rozważały korzystania z tego modelu transportu. Kolej udowodniła swoją wartość także na początku pandemii, kiedy do Europy jechały chińskie kontenery wypełnione sprzętem medycznym. Przewozy kolejowe z i do Azji nie pozostają jednak bez wad. Ze względu na dużą ilość przekraczanych granic i wiele stref celnych istnieje ryzyko powstawania zatorów i opóźnień. Poza tym, tak jak na przykład baterie, nie wszystkie kategorie produktów mogą być przewożone koleją – mówi Wojciech Sienicki, dyrektor zarządzający polskiego oddziału Kuehne+Nagel, jednego z największych na świecie operatorów logistycznych.

Kolejom pomagają wysokie stawki i destabilizacja harmonogramów przewozów morskich

Na koniec sierpnia br. Drewry World Container Index (WCI) wskazywał stawkę za transport kontenera 40‑stopowego z Szanghaju do Rotterdamu na poziomie 13 787 dolarów. Cena transportu wzrosła o 637% w porównaniu z rokiem poprzednim. Transport takiego samego kontenera z Szanghaju do Genui kosztował 13 261 dolarów, o 594% więcej niż rok wcześniej. Średni ogólny index osiągnął 9 818 dolarów, czyli 351% więcej niż w tym samym okresie ubiegłego roku. Astronomiczne stawki w umowach spot na koniec sierpnia podawał także Freightos Baltic Index (FBX). Koszt transportu kontenera 40-stopowego z Chin do Europy Pn. osiągnął poziom 13 889 dolarów. Połącznie Chiny - Morze Śródziemne to z kolei wydatek rzędu 12 902 dolarów. Globalny Indeks FBX na dzień 27 sierpnia 2021 wystrzelił do 10 323 dolarów.

Transport kolejowy zyskuje jednak nie tylko dzięki gigantycznym wzrostom cen, ale także za sprawą historycznie wysokich opóźnień na szlakach morskich. Według raportu Global Liner Performance (GLP), opublikowanego na koniec sierpnia przez Sea-Intelligence, terminowość harmonogramów globalnej floty kontenerowej w lipcu 2021 roku wyniosła zaledwie 35,6%. W porównaniu z lipcem 2020 to spadek o 39,7%. Średnia dla jednostek identyfikowanych jako spóźnione wzrosła w ciągu miesiąca o 0,35 dnia, czyli ponad 8 godzin i wyniosła w lipcu br. ponad 6 dni i 21 godzin. Poziom opóźnień w każdym miesiącu 2021 roku był także najwyższy w porównaniu do tych samych okresów w latach poprzednich. Dodatkowo żaden z 14 największych przewoźników kontenerowych nie odnotował poprawy terminowości rozkładów w ujęciu rok do roku, wszyscy natomiast zanotowali dwucyfrowe spadki o ponad 32%.

Wciąż dokuczają zatory, braki kontenerów i ich ceny

Kłopoty światowej żeglugi kontenerowej widać także w globalnym indeksie dostępności kontenerów Container Availability Index (CAx), prowadzonym przez platformę obrotu kontenerami Container xChanges. Wartość indeksu na poziomie 0,5 oznacza, że w ciągu tego samego tygodnia liczba kontenerów przypływających do konkretnego portu równa się liczbie kontenerów go opuszczających. W praktyce oznacza to płynność przeładunków i zbilansowane funkcjonowanie portu. Utrzymująca się dłuższy czas wartość poniżej 0,5 sygnalizuje z kolei deficyt kontenerów, a wskaźniki powyżej 0,5 informują o ich nadwyżce, co przy stałej tendencji może oznaczać zatory i wydłużony czas oczekiwania na rozładunek.

Wedle CAx nadwyżkę kontenerów, zarówno 40-stopowych, jak i 20-stopowych widać obecnie w Szanghaju (0,54 oraz 0,56) i przez 3 kolejne tygodnie sytuacja nie ulegnie większej zmianie. W drugiej połowie września indeks przewiduje wartości na poziomie 0,59 dla 40 stóp oraz 0,58 dla 20 stóp. Warto zaznaczyć, że na początku grudnia 2020 roku (49 tydzień) poziom dostępności kontenerów 40‑stopowych w tym samym porcie osiągnął tylko 0,02 oraz 0,06 dla kontenerów 20-stopowych, co było sytuacją absolutnie kryzysową. Nadwyżka kontenerów widoczna jest obecnie także w Qingdao (0,7 oraz 0,61), z kolei w Singapurze sytuacja jest stabilna, zarówno pod kątem dużych (0,5), jak i mniejszych pojemników (0,48).

Dość duże wartości widoczne są za to w Antwerpii (0,7 dla 40 stóp i 0,79 dla 20 stóp) oraz Hamburgu (0,83 dla 40 stóp i 0,84 dla 20 stóp). CAx dla Los Angeles wskazuje 0,89, co odzwierciedla panującą tam od dłuższego czasu sytuację. W końcówce lipca 33 kontenerowce czekały kilka dni na wejście do portu, a z ostatnich danych Stowarzyszenia Żeglugi Handlowej na Pacyfiku (Pacific Merchant Shipping Association) wynika, że czas oczekiwania na rozładunek w portach Zatoki San Pedro wynosił w lipcu już ponad 5 dni. W czerwcu były to 4 dni i 18 godzin. Powodem zatorów są nieprzerwanie napływające potoki towarowe skutkujące wypełnianiem powierzchni magazynowej, a sytuację pogarszają dodatkowo właściciele ładunków, którzy nie podejmują kontenerów w optymalnym czasie. W lipcu br. aż 26,7% wszystkich kontenerów czekało w terminalach ponad 5 dni zanim zostały podjęte do załadunku na ciężarówki. Jeszcze gorzej jest na koeli, ponieważ kontenery czekają po średnio 11,3 dnia zanim opuszczą portowy terminal na platformie.

Podrożały ceny nowych i używanych kontenerów, tak samo jak kary za ich przetrzymywanie

Wzmożony popyt na towary produkowane w Chinach sprawia, że systematycznie rosną ceny kontenerów, zarówno nowych, jak i używanych. Container xChange informowała niedawno, że średnia cena używanego kontenera 20‑stopowego w Chinach wrosła pomiędzy listopadem 2020 a marcem 2021 o 94%, z poziomu 1 299 dolarów do 2 521 dolarów. Niewiele lepiej jest w Europie. Tylko pomiędzy styczniem a kwietniem br. cena za używany kontener 20‑stopowy wzrosła o średnio 57%, z 1 348 dolarów do 2 119 dolarów. W maju cena wynosiła już 2 249 dolarów. O 13% podskoczyły także stawki za kontenery 40-stopowe, dla których średnia w kwietniu br. wynosiła 2 750 dolarów, natomiast w maju już 3 112 dolarów.

Podobny skok cenowy widać także na rynku nowych kontenerów. O ile na pod koniec 2019 roku za nowy kontener TEU trzeba było zapłacić 1 650-1 750 dolarów, to w ciągu ubiegłego roku ceny zaczęły drastycznie wzrastać, osiągając 1 kw. 2021 roku ok. 3 500 dolarów. Co ciekawe, z wyliczeń analityków Drewry wynika, że światowa produkcja kontenerów została w zasadzie zmonopolizowana przez chińskie firmy. W 1 kw. br. tylko 3 tamtejsze podmioty odpowiadały za 82% światowej produkcji kontenerów oceanicznych. Aż 42% udziałów w rynku (580 tys. TEU) należało do China International Marine Containers (CIMC), Dong Fang International Containers to 26% (358 tys. TEU), z kolei CXIC Group to 14% (200 tys. TEU). Według Drewry to udziały zbliżone do tych z całego 2020 roku, kiedy wyprodukowano łącznie 3,1 miliona TEU.

Katastrofalny efekt domina w globalnym łańcuchu dostaw doprowadził również do podwyżek kar za przetrzymywanie kontenerów, co ma zmusić zarówno importerów, jak i eksporterów do terminowego wywiązywania się z umów. Według Container xChange w 2021 roku znacząco podrożały zarówno opłaty demurrage, jak i detention, czyli odpowiednio opłaty za blokowanie kontenera wewnątrz terminala i poza nim, po przekroczeniu ustalonego czasu wolnego od kar. Wśród 20 największych portów kontenerowych na świecie, średni wzrost obu opłat po dwóch tygodniach ich naliczania wzrósł o 104% w porównaniu z rokiem poprzednim. Stanowi podwyżkę o około 666 dolarów, do średniej 1 219 dolarów. Mimo że największe podwyżki opłat (o średnio 126%), przypadły na 10 czołowych portów w Chinach, na czele z portem Qingdao (+194%), Ningbo (+188%) i Dalian (+187%), to opłaty po 2 tygodniach są obecnie największe w porcie Long Beach 2 638 dolarów, Los Angeles 2 593 dolarów i na Tajwanie 1 455 dolarów.

Czy w obliczu tylu problemów kolej może zagrozić przewozom morskim z Chin?

I tak, i nie. Przede wszystkim przewozy kolejowe upodobały sobie określone sektory przemysłowe i grupy produktów. W 2020 roku największą kategorię towarów sprowadzanych koleją do Unii z Chin stanowiły maszyny, urządzenia i sprzęt elektryczny oraz ich części (5,96 mld dolarów), następnie maszyny, urządzenia mechaniczne wraz z częściami (5,16 mld dolarów), a także pojazdy (1,44 mld). Tylko te 3 kategorie odpowiadały za ponad 64% transportu. Na dalszych miejscach znajdowały się produkty o niższej marży, takie jak tekstylia, ubrania, wyposażenie wnętrz, zabawki czy akcesoria sportowe. Ze względu na znacznie niższą cenę są to raczej towary wysyłane transportem morskim, który po ustabilizowaniu się globalnego łańcucha dostaw, co prędzej czy później nastąpi, odbierze kolei część z tych ładunków.

Także transport w odwrotnym kierunku upodobał sobie określone kategorie towarów. Kolejowy eksport z Unii do Chin należy zwłaszcza do przemysłu motoryzacyjnego (ok. 4,5 mld dolarów), a w szczególności do samochodów osobowych, które w 2020 roku osiągnęły wartość 3,47 mld dolarów. To największa kategoria eksportowanych towarów, która od 2016 roku urosła o 19% z poziomu 2,92 mld dolarów. Cały eksport towarowy koleją do Chin osiągnął w ub. ok. 10 mld dolarów, a więc sektor motoryzacyjny odpowiadał za ok. 45%. Na dalszych pozycjach znalazły się maszyny, urządzenia mechaniczne i ich części, następnie urządzenia, maszyny, sprzęt elektryczny oraz części do nich. To co odróżnia eksport od importu, to zwłaszcza produkty spożywcze, wszystkie pozostałe kategorie to niewielki procent udziału w transporcie.

Głównym powodem, dla którego fracht morski na tej trasie jeszcze długo pozostanie niezagrożony są przede wszystkim ogólnie zdolności przewozowe oraz przepustowość tras. Co prawda transport kolejowy powiększa się w ostatnich latach o kilkadziesiąt procent rocznie, ale udział dóbr przekraczających granice Unii na platformach wciąż jest zaledwie kilkuprocentowy. W obecnej sytuacji za przewozami kolejowymi przemawia jednak czas i pewność transportu, dopóki więc nie zakończą się wielowątkowe zawirowania w globalnym łańcuchu dostaw, kolej będzie zyskiwać. Dodatkowo zbliżamy się właśnie do sezonowego szczytu w transporcie oceanicznym, który potrwa do połowy października, a to przy tak wielu problemach nie zapowiada szybkiej poprawy na szlakach morskich – dodaje Wojciech Sienicki z Kuehne + Nagel.

Sytuację w podobnym świetle widzi także BIFA (British International Freight Association), która już w lipcowym raporcie ostrzegała swoich członków, że zdestabilizowane i wysokie stawki za fracht morski mogą utrzymać się do końca roku, a nawet do Chińskiego Nowego Roku w 2022 roku. Ponadto w opinii organizacji zrzeszającej brytyjskich spedytorów, ceny transportu morskiego zatrzymają się ostatecznie na wyższym poziomie niż przed pandemią. BIFA przewiduje, że nadchodzące półrocze i rok 2022 mogą być także okresem skoków różnego rodzaju opłat i kar nakładanych przez porty i armatorów. Może nawet dochodzić do zrywania zawartych wcześniej umów. Dodatkowo rosnąć mają opóźnienia, częstotliwość zmian tras, odwołania zawinąć i rejsy z pustymi kontenerami. Cały czas będą także występować okresowe braki kontenerów oraz problemy z produktywnością portów powodowane przez miejscowe ogniska koronawirusa. Korzystającym z transportu morskiego zaleca się w związku tym mi.in. wcześniejsze rezerwacje, optymalne gospodarowanie kontenerami oraz korzystanie z usług operatorów logistycznych, którzy są zabezpieczeni długoterminowymi kontraktami.

Sytuacja w Chinach także nie wróży szybkiej poprawy, ponieważ Państwo Środka handluje, jak na globalną potęgę przystało, a to właśnie galopujący popyt na chińskie produkty po lockdownie był jedną z przyczyn kłopotów światowego sektora transportu morskiego.

Z danych opublikowanych w połowie lipca przez Generalną Administrację Celną Chin wynika, że towarowy handel zagraniczny Państwa Środka urósł w ciągu pierwszego półrocza br. o 27,1% rok do roku, osiągając poziom 18,07 bln juanów (ok. 2,79 bln dolarów). To najlepszy wynik w historii i jednocześnie nieprzerwany wzrost handlu zagranicznego od 13 miesięcy. Przez 6 miesięcy 2021 roku chiński eksport osiągnął wartość 9,85 bln juanów (wzrost o 28,1% rdr.), natomiast import wyniósł 8,22 bln juanów, co stanowi wzrost o 25,9% w porównaniu do pierwszego półrocza 2020 roku. Chiny poprawiły ponadto wymianę towarową ze wszystkimi głównymi partnerami handlowymi, z czego na USA przypadło +34,6%, na ASEAN +27,85, na Unię Europejską +26,75. Kraje zaangażowane w inicjatywę Nowego Jedwabnego Szlaku zyskały +27,5%, a te zrzeszonymi w RCEP +55,7%.

Krzysztof Oflakowski

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA