Jak rozliczyć w pkpir stratę ze sprzedaży wierzytelności „własnej”

REKLAMA

REKLAMA

rada

REKLAMA

REKLAMA

Przedsiębiorca ma prawo zaliczyć do kosztów stratę w kwocie 12 000 zł poniesioną przy sprzedaży wierzytelności „własnej”. Stratę jako koszt należy ująć w kolumnie 13 pkpir - pozostałe wydatki. Szczegóły - w uzasadnieniu.

uzasadnienie

Przychód z działalności gospodarczej jest przychodem należnym (art. 14 ust. 1 updof). Oznacza to, że przedsiębiorca jest zobowiązany wykazać go do opodatkowania niezależnie od faktycznego otrzymania zapłaty. Tylko wyjątkowo moment powstania przychodu związany jest z dniem otrzymania zapłaty (art. 14 ust. 1i updof). W większości przypadków przychód powstaje w dniu wydania rzeczy lub wykonania usługi albo częściowego wykonania usługi, nie później niż w dniu wystawienia faktury (art. 14 ust. 1c updof). W efekcie tych uregulowań podatnicy są zobowiązani do wykazania w przychodach należności, których nie otrzymali. Ryzyko braku zapłaty obciąża całkowicie przedsiębiorcę, ponieważ dla celów fiskalnych przychód musi być zadeklarowany, niezależnie od otrzymania zapłaty.

REKLAMA

Po nieudanych próbach egzekwowania należności przedsiębiorcy bardzo często zwracają się do profesjonalnych firm, zajmujących się tzw. skupowaniem długów. W takich przypadkach wierzyciel nie uzyskuje nigdy całej należności, ponieważ firma windykacyjna kupuje ją poniżej jej wartości fakturowej. Wierzyciel ponosi więc stratę. Jest ona równa różnicy pomiędzy wartością fakturową wierzytelności a faktyczną kwotą uzyskaną od firmy windykacyjnej.

Strata z odpłatnego zbycia wierzytelności może zostać zaliczona do kosztów uzyskania przychodów, ale tylko w części, w jakiej wcześniej została wykazana jako przychód należny (art. 23 ust. 1 pkt 34 updof). W praktyce oznacza to, że do kosztów mogą być zaliczone wyłącznie straty związane ze sprzedażą wierzytelności „własnych” przedsiębiorcy. Kosztem nie będą straty poniesione przy sprzedaży wierzytelności kupionych. Takie stanowisko potwierdza wciąż aktualne pismo Ministra Finansów z 23 kwietnia 1997 r. (nr P03-1P-722-218/97). Przy nabyciu wierzytelności u podatnika nie może bowiem powstać z jej tytułu przychód należny.

U podatników dokonujących sprzedaży towarów i usług opodatkowanych VAT przychodem z tej sprzedaży jest przychód pomniejszony o należny VAT (art. 14 ust. 1 updof). W takim przypadku podatnik do kosztów uzyskania przychodów może zaliczyć stratę wynikającą ze sprzedaży wierzytelności, rozumianą jako różnica pomiędzy przychodem netto a ceną sprzedaży wierzytelności. Takie stanowisko potwierdzają organy podatkowe, m.in. Dyrektor Izby Skarbowej w Bydgoszczy w interpretacji indywidualnej z 9 października 2009 r. (nr ITPB1/415-580/09/WM):

Zatem gdy wnioskodawca zbywa wierzytelność „własną”, zaliczoną uprzednio do przychodu należnego, stratą u niego będzie różnica między ceną określoną w zawartej umowie sprzedaży (ceną sprzedaży) a kwotą zaliczoną do przychodu należnego (wartością netto wierzytelności).

Warto podkreślić, że samo zbycie wierzytelności własnej na rzecz firmy windykacyjnej nie podlega opodatkowaniu VAT. Takie stanowisko potwierdzają organy podatkowe, m.in. Dyrektor Izby Skarbowej w Warszawie w interpretacji indywidualnej z 6 lutego 2009 r. (nr IPPP1-443-2041/08-2/BS):

(...) czynności polegającej na zbyciu wierzytelności nie można uznać za dostawę towaru, gdyż wierzytelność stanowi prawo majątkowe, które nie mieści się w dyspozycji art. 2 pkt 6 ustawy, określającego, co należy rozumieć, na potrzeby podatku od towarów i usług, przez pojęcie towaru. Zbycie wierzytelności nie stanowi również świadczenia usługi, ponieważ jest ono jedynie przejawem wykonania prawa własności w stosunku do wierzytelności powstałej z innego tytułu (dostawy towaru lub świadczenia usługi). A zatem odnosząc powyższe do zdarzenia przyszłego przedstawionego we wniosku, stwierdzić należy, iż czynność polegająca na sprzedaży wierzytelności własnych na rzecz firmy windykacyjnej nie podlega opodatkowaniu podatkiem od towarów i usług.

Ujęcie opisanego zdarzenia w pkpir omawiamy w przykładzie.

PRZYKŁAD

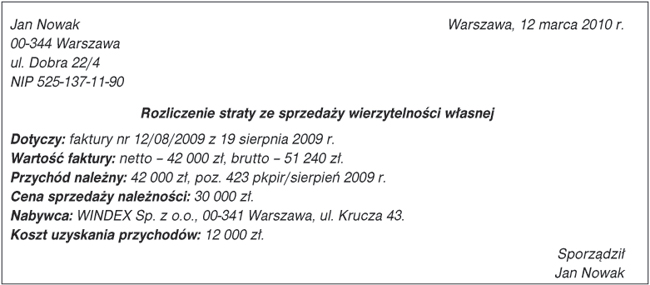

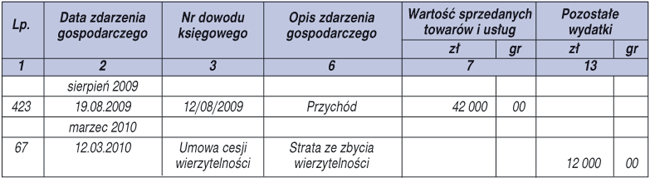

Jan Nowak jest indywidualnym przedsiębiorcą prowadzącym zakład stolarski. 19 sierpnia 2009 r. wystawił fakturę VAT na sprzedaż partii mebli. Wartość netto faktury - 42 000 zł, VAT należny - 9240 zł, wartość brutto - 51 240 zł. Kwotę 42 000 zł pan Nowak ujął jako przychód w kolumnie 7 pkpir, w dacie 19 sierpnia 2009 r., na podstawie wystawionej faktury VAT. Kontrahent nie zapłacił za tę fakturę. 12 marca 2010 r. pan Nowak sprzedał należność z faktury z 19 sierpnia 2009 r. firmie windykacyjnej. Należność w kwocie 51 240 zł sprzedał za 30 000 zł. Strata ekonomiczna pana Nowaka wyniosła 21 240 zł (51 240 zł - 30 000 zł). Do kosztów może on jednak zaliczyć wyłącznie kwotę 12 000 zł (42 000 zł - 30 000 zł). Stratę w tej kwocie ujmie w kolumnie 13 pkpir w dacie zbycia wierzytelności, tj. 12 marca 2010 r. Podstawą zapisu jest umowa przelewu wierzytelności, do której pan Nowak może sporządzić krótki dowód przedstawiający rozliczenie straty.

Dowód rozliczenia straty

Zapis w pkpir

• art. 14 ust. 1, art. 23 ust. 1 pkt 34 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych - j.t. Dz.U. z 2000 r. Nr 14, poz. 176; ost.zm. Dz.U. z 2010 r. Nr 28, poz. 146

• § 12 ust. 3 pkt 2 rozporządzenia Ministra Finansów z 26 sierpnia 2003 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów - Dz.U. Nr 152, poz. 1475; ost.zm. Dz.U. z 2007 r. Nr 140, poz. 988

Ryszard Kubacki

doradca podatkowy

REKLAMA

REKLAMA