15% CIT od 2017 roku - ale nie dla wszystkich podatników

REKLAMA

REKLAMA

Nie dla wszystkich niższa stawka CIT

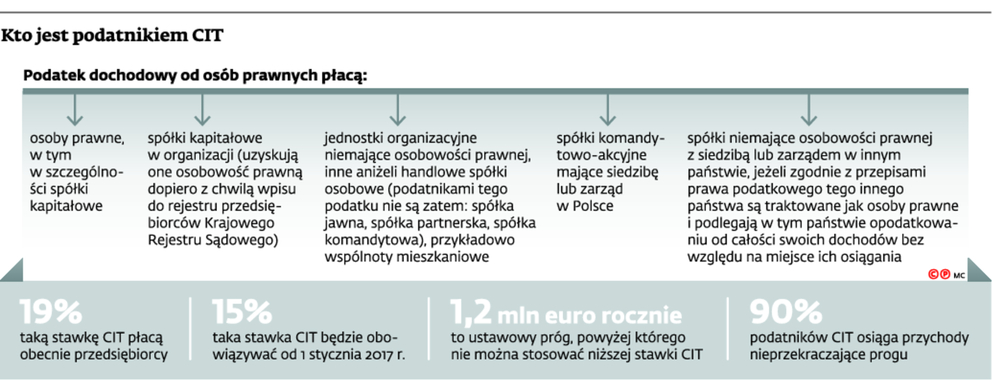

Od 1 stycznia 2017 r. z 15-proc. stawki podatku dochodowego od osób prawnych będą mogli skorzystać ci spośród podatników tego podatku, którzy:

REKLAMA

REKLAMA

1) mają status małego podatnika – czyli takiego, u którego wartość przychodu ze sprzedaży (wraz z kwotą należnego podatku od towarów i usług) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 1 200 000 euro; przeliczenia dokonuje się według średniego kursu euro ogłaszanego przez Narodowy Bank Polski na pierwszy dzień roboczy października poprzedniego roku podatkowego, w zaokrągleniu do 1000 zł;

2) rozpoczynają dopiero swoją działalność – będą mogli stosować obniżoną stawkę w roku podatkowym, w którym rozpoczęli działalność; w kolejnych latach podatkowych podmioty te będą mogły stosować niższą stawkę podatku tylko wtedy, jeżeli będą spełniały pierwszy z warunków, czyli będą małymi podatnikami; innymi słowy, każdy podatnik CIT będzie mógł stosować 15-proc. stawkę podatku w pierwszym roku swojej działalności.

Przepisów o niższej stawce podatku dochodowego nie stosuje się nigdy do podatkowych grup kapitałowych, czyli grup co najmniej dwóch spółek prawa handlowego, mających osobowość prawną, które pozostają ze sobą w związkach kapitałowych.

REKLAMA

Polecamy: Monitor Księgowego – prenumerata

Czy warto się przekształcić

Wielu przedsiębiorców, którzy zainteresowani są skorzystaniem z nowej preferencji podatkowej, zastanawia się, czy warto dokonać przekształceń prowadzonej działalności gospodarczej w podmiot, który może skorzystać z dobrodziejstw ustawy.

Wydawać by się mogło, że wystarczające będzie dokonanie odpowiednich restrukturyzacji podmiotowych. I tak:

• osoby prowadzące jednoosobową działalność gospodarczą oraz spółki osobowe zastanawiają się nad zmianą formy prawnej dotychczasowego przedsiębiorcy na spółkę, która będzie podatnikiem CIT;

• obecni podatnicy CIT, którzy nie są małymi podatnikami, zastanawiają się nad restrukturyzacją, w szczególności takim podziałem spółki, aby spełniała definicję małego podatnika.

Niestety nie jest to takie proste. W praktyce ustawodawca wprowadził bowiem rozwiązania legislacyjne, które mają przeciwdziałać różnego typu przekształceniom oraz restrukturyzacjom mającym na celu jedynie zmniejszenie obciążeń podatkowych.

Ograniczenia dotyczą spółek, które po takiej transformacji spełniałyby warunki do skorzystania z niższej stawki CIT:

• powstałych w wyniku przekształcenia, połączenia lub podziału podatników (z wyjątkiem przekształcenia spółki podlegającej już uprzednio temu podatkowi w inną spółkę, podlegającą temu podatkowi) albo

Nawet jeśli prowadzący jednoosobową działalność gospodarczą po przekształceniu będzie małym podatnikiem, to w pierwszych latach po transformacji z preferencyjnej stawki CIT nie będzie mógł skorzystać.

• powstałych w wyniku przekształcenia przedsiębiorcy będącego osobą fizyczną wykonującą we własnym imieniu działalność gospodarczą lub spółki niebędącej osobą prawną, albo

• utworzonych przez osoby prawne, osoby fizyczne albo jednostki organizacyjne niemające osobowości prawnej, które wniosły na poczet kapitału podatnika uprzednio prowadzone przez siebie przedsiębiorstwo, zorganizowaną część przedsiębiorstwa albo składniki majątku tego przedsiębiorstwa o wartości przekraczającej łącznie równowartość w złotych kwoty co najmniej 10 000 euro przeliczonej według średniego kursu euro ogłaszanego przez NBP na pierwszy dzień roboczy października roku poprzedzającego rok podatkowy, w którym wniesiono te składniki majątku, w zaokrągleniu do 1000 zł, przy czym wartość tych składników się oblicza, stosując odpowiednio art. 14 ustawy o CIT, albo

• utworzonych przez osoby prawne, osoby fizyczne albo jednostki organizacyjne niemające osobowości prawnej, które wniosły tytułem wkładów niepieniężnych na poczet kapitału podatnika składniki majątku uzyskane przez te osoby albo jednostki w wyniku likwidacji innych podatników, jeżeli te osoby albo jednostki posiadały udziały (akcje) tych innych likwidowanych podatników.

PRZYKŁAD 1

Warto się spieszyć

Przedsiębiorca przekształcił jednoosobową działalność gospodarczą w sp. z o.o. Formalnie spółka z o.o. rozpoczęła działalność 1 grudnia 2016 r. Przedsiębiorca ma obowiązek stosować stawkę podatku w wysokości 19 proc. również w roku 2017. Od 1 stycznia 2018 r. zapłaci stawki w wysokości 15 proc. ⒸⓅ

Tak więc ustawodawca przewidział różne pomysły podatników. Również taką sytuację, kiedy podatnik będą chciał zakończyć taką działalność gospodarczą, w której obowiązuje go PIT i założyć nową, korzystając z formy, która co do zasady uprawnia do CIT, wnosząc przy tym składniki majątku z likwidowanej firmy.

Mechanizmy ograniczające możliwość stosowania nowych stawek podatku przedstawiono na schemacie poniżej.

PRZYKŁAD 2

Nawet dwa lata po staremu

Przedsiębiorca przekształcił jednoosobową działalność gospodar- czą w spółkę z o.o. Formalnie przekształcenie nastąpiło 2 stycznia 2017 r. W tej sytuacji przedsiębiorca ma obowiązek stosowania stawki 19 proc. w roku podatkowym, w którym rozpoczął działalność, oraz w roku 2018. Stawkę 15-proc. zastosuje od 1 stycznia 2019 r. ⒸⓅ

Dla kogo preferencje od razu

Jest jednak grupa podatników, która niższą stawką CIT będzie mogła się cieszyć już od 1 stycznia 2017 r .

Są to spółki kapitałowe oraz spółki komandytowo-akcyjne, które:

• powstały przed dniem następującym po dniu ogłoszenia ustawy nowelizacyjnej w Dzienniku Ustaw, a które są małymi podatnikami w myśl ustawowej definicji;

• powstały po wejściu w życie ww. ustawy z przekształcenia innej spółki kapitałowej albo spółki komandytowo-akcyjnej (przykładowo: spółka akcyjna powstała z przekształcenia spółki z o.o.);

• utworzono je po wejściu w życie ustawy w inny sposób niż w konsekwencji opisanej wyżej transformacji (z niższej stawki podatku skorzysta np. nowo zawiązana spółka z o.o., jeżeli przedmiotem wkładów na pokrycie jej kapitału zakładowego będą inne składniki niż wskazane w punkcie 2 lit. c i d ustawy; możliwość ta dotyczy wszystkich podatników w pierwszym roku podatkowym ich działalności);

• utworzono po wejściu w życie ustawy, jeżeli aport w postaci uprzednio prowadzonego przez wspólnika przedsiębiorstwa, zorganizowanej część przedsiębiorstwa albo składników majątku tego przedsiębiorstwa nie przekracza wartości przekraczającej łącznie równowartość w złotych kwoty co najmniej 10 000 euro przeliczonej według średniego kursu euro ogłaszanego przez NBP na pierwszy dzień roboczy października roku poprzedzającego rok podatkowy, w którym wniesiono te składniki majątku, w zaokrągleniu do 1000 zł,

• utworzone przez osoby prawne, osoby fizyczne albo jednostki organizacyjne niemające osobowości prawnej wnoszące tytułem wkładów niepieniężnych na poczet kapitału nowych spółek składniki majątku uzyskane przez te osoby albo jednostki w wyniku likwidacji innych podatników, jeżeli te osoby albo jednostki nie posiadały udziałów (akcje) tych innych likwidowanych podatników.

Co jeśli rok podatkowy jest inny niż rok kalendarzowy

Przepisy podatkowe dopuszczają, aby rok podatkowy spółek objętych ustawą nie pokrywał się z rokiem kalendarzowym. W takim wypadku podatnicy, których rok podatkowy jest inny niż kalendarzowy i rozpoczął się przed 1 stycznia 2017 r., a zakończy się po 31 grudnia 2016 r., stosują do końca przyjętego przez siebie roku podatkowego przepisy ustawy w brzmieniu dotychczasowym.

Chodzi tu zatem o tych podatników, którzy mogliby skorzystać z niższej stawki podatkowej bez obostrzeń wskazanych w punkcie 2. Jednakże wobec faktu, że ich rok podatkowy rozpoczął się wcześniej niż wejście w życie ustawy, mogliby oni skorzystać z 15-proc. stawki już w rozliczeniu dokonywanym w 2017 r., nie zaś jak pozostali podatnicy w rozliczeniu dokonywanym w 2018 r. Aby wyeliminować tą nierówność, wprowadzono cytowany powyżej przepis przejściowy.

PRZYKŁAD 3

Rok podatkowy od 1 lipca

W umowie spółki z o.o. zastrzeżono, że rok podatkowy rozpoczyna się z dniem 1 lipca każdego kolejnego roku. Możliwość taką dopuszczają przepisy ustawy o rachunkowości, stanowiąc, że rokiem obrotowym jest rok kalendarzowy lub inny okres trwający 12 kolejnych pełnych miesięcy kalendarzowych, stosowany również do celów podatkowych (zob. art. 3 ust. 1 pkt 9 ustawy z 29 września 1994 r. o rachunkowości).

W takim wypadku rok podatkowy (obrotowy), który rozpoczął się w dniu 1 lipca 2016 r. zakończy się w ostatnim dniu czerwca 2017 r. Przedmiotowa spółka z o.o. – w myśl ww. przepisów przejściowych – będzie mogła wszakże zastosować obniżoną stawkę podatkową do rozliczenia za rok podatkowy rozpoczynający się w dniu 1 lipca 2017 r. i kończący się w ostatnim dniu czerwca 2018 r. ⒸⓅ

Czy warto zmienić formę działalności tylko dla niższego podatku

Przeprowadzona uproszczona symulacja finansowa wskazuje, że przy małych poziomach przychodów finansowe skutki przekształcenia mogą negatywnie zaskoczyć tych, którzy liczą na obniżenie podatków

Odpowiedź na postawione w tytule pytanie nie jest łatwa i zależy od wielu dodatkowych okoliczności. Wynika to z faktu, że między prowadzeniem działalności gospodarczej w formie działalności jednoosobowej wpisanej do Centralnej Ewidencji i Informacji o Działalności Gospodarczej przez osobową spółkę handlową oraz przez podmioty podlegające ustawie o CIT zachodzi wiele istotnych różnic. Dopiero zestawienie tychże odmienności oraz ich skutków dla danego przedsiębiorcy pozwoli na ocenę zasadności podjęcia tego typu operacji gospodarczej.

W tym celu przygotowaliśmy zestawienie TABELA 1, S. 32–33 , które przedstawia podstawowe różnice w prowadzeniu działalności gospodarczej w różnych formach: działalności jednoosobowej, spółce osobowej oraz spółce kapitałowej. Dla większej przejrzystości do porównania wybrano najpopularniejsze rodzaje spółek: spółkę jawną oraz spółkę z o.o.

TABELA 1. Różnice w prowadzeniu różnych rodzajów działalności

|

Działalność jednoosobowa |

Spółka osobowa (np. spółka jawna) |

Spółka kapitałowa (np. spółka z o.o.) |

|

|

Koszt rejestracji |

Bezpłatna w CEIDG |

Odpłatna w rejestrze przedsiębiorców KRS, podatek od czynności cywilnoprawnych - 0,5 proc. wartości wkładów do spółki jawnej albo wartości kapitału zakładowego spółki z o.o. |

|

|

Założenie działalności |

Wystarczy rejestracja |

1. Należy zawrzeć umowę spółki w formie pisemnej albo przez internet. 2. Istnieje konieczność wniesienia wkładów – wkładem może być także praca lub usługi wspólnika. 3. Rejestracja w KRS. |

1. Należy zawrzeć umowę spółki w formie aktu notarialnego albo przez internet. 2. Istnieje konieczność wniesienia wkładów – wkładem nie może być świadczenie pracy lub usług przez wspólnika. 3. Wybór osób do organów spółki. 4. Rejestracja w KRS. |

|

Minimalny kapitał zakładowy |

Brak |

Brak |

W spółce z o.o. 5000 zł |

|

Organy |

Brak |

Brak |

obligatoryjny zarząd (wspólnik może być prezesem jednoosobowego zarządu), zgromadzenie wspólników, fakultatywna, a w niektórych wypadkach obligatoryjna rada nadzorcza (min. 3 osoby) |

|

Odpowiedzialność |

Przedsiębiorca odpowiada całym swoim majątkiem bez ograniczeń |

W pierwszej kolejności odpowiada spółka swoim majątkiem. Pomocniczo i solidarnie z nią odpowiadają całym swoim majątkiem i bez ograniczeń jej wspólnicy. |

Wspólnicy ponoszą jedynie ryzyko utraty wkładów w razie upadłości spółki. Wspólnicy nie odpowiadają za bieżące zobowiązania spółki. W niektórych wypadkach za zobowiązania spółki mogą odpowiadać członkowie jej zarządu. |

|

Osobowość prawna |

Brak |

Od dnia wpisu w rejestrze KRS |

|

|

Moment powstania |

Od dnia wpisu |

Spółka powstaje dopiero z chwilą wpisu do rejestru KRS. |

W dniu zawarcia umowy spółki powstaje spółka z o.o. w organizacji, która nie ma osobowości prawnej. Z chwilą wpisu do rejestru powstaje spółka z o.o. |

|

Opodatkowanie przychodu |

Według wyboru podatnika osoby fizycznej (np. skala podatkowa, podatek liniowy) |

Spółka jawna nie jest podatnikiem podatku dochodowego, zysk po podziale opodatkowywany jest przez każdego z jej wspólników (np. osoba fizyczna może wybrać sposób opodatkowania podatkiem PIT; osoba prawna opłaca podatek CIT). |

Od uzyskanego przez spółkę dochodu odprowadza ona podatek CIT (po nowelizacji 15 proc. albo 19 proc.). Dochód pomniejszony o podatek i wypłacony wspólnikom w formie dywidendy opodatkowany jest u wspólników zryczałtowanym podatkiem w wysokości 19 proc. |

|

Księgowość |

uproszczona księ- gowość, pełna księgowość, jeżeli przychody netto ze sprzedaży towarów, produktów i operacji finansowych za poprzedni rok obrotowy wyniosły co najmniej równowartość w walucie polskiej 1 200 000 euro |

pełna księgowość, uproszczona księgowość, jeżeli wspólnikami spółki są wyłącznie osoby fizyczne oraz przychody netto ze sprzedaży towarów, produktów i operacji finansowych za poprzedni rok obrotowy wyniosły co najmniej równowartość w walucie polskiej 1 200 000 euro, w przypadku pełnej księgowości konieczność składania sprawozdania finansowego w KRS |

pełna księgowość, konieczność składania sprawozdania finansowego w KRS |

|

Działalność jednoosobowa |

Spółka osobowa (np. spółka jawna) |

Spółka kapitałowa (np. spółka z o.o.) |

|

|

Składki społeczne i zdrowotne |

Działalność gospodarcza lub udział w spółce osobowej jest tytułem do ubezpieczenia społecznego i zdrowotnego. |

Wspólnik jednoosobowej spółki z o.o. opłaca składki tak jak przedsiębiorca jednoosobowy. Wspólnicy spółki (więcej niż jeden) nie podlegają ubezpieczeniu społecznemu i zdrowotnemu z tego tytułu. Członek zarządu pełniący swoją funkcję tylko na mocy powołania nie podlega ubezpieczeniu społecznemu i zdrowotnemu z tego tytułu. |

|

|

Skład osobowy |

Jednoosobowa |

Co najmniej dwóch wspólników |

Możliwe jest prowadzenie jednoosobowej spółki z o.o., w której jedyny wspólnik jest również jedynym członkiem zarządu. |

|

Zbywalność |

Jest możliwość sprzedaży całości albo zorganizowanej części przedsiębiorstwa. |

Wspólnik może zbyć jedynie ogół praw i obowiązków w spółce, nadto tylko jeżeli umowa spółki mu na to zezwala. |

Każdy z udziałów jest zbywalny. To wspólnik decyduje, ile z nich sprzeda, a tym samym jaki udział w kapitale zakładowym będzie miał ich nabywca. |

|

Podejmowanie decyzji |

Jednoosobowo |

Co do zasady każdy wspólnik może bez uprzedniej uchwały wspólników prowadzić sprawy nieprzekraczające zakresu zwykłych czynności spółki, chyba że choćby jeden z pozostałych wspólników sprzeciwi się jej przeprowadzeniu. W takim wypadku oraz w odniesieniu do czynności przekraczających zwykły zarząd, wymagana jest uprzednia uchwała wspólników. W umowie spółki bądź na skutek orzeczenia sądu możliwe jest pozbawienie niektórych wspólników prawa prowadzenia spraw spółki. W takim wypadku sprawy te prowadzą samodzielnie jedynie uprawnieni wspólnicy. W przypadku zaś czynności przekraczających zwykły zarząd uchwałę wszystkich wspólników zastępuje uchwała tych wspólników, którym powierzono prowadzenie spraw spółki. |

Bieżące sprawy spółki prowadzi jej zarząd. W przypadku organów kolegialnych ich decyzje podejmowane są w formie uchwał. W wypadkach zastrzeżonych w umowie spółki lub kodeksie spółek handlowych zarząd na podjęcie danej czynności musi uzyskać zgodę zgromadzenia wspólników albo rady nadzorczej. Brak takiej zgody może w niektórych sytuacjach skutkować nieważnością czynności powziętej przez zarząd. W spółce jednoosobowej jedyny wspólnik wykonuje wszystkie uprawnienia przysługujące zgromadzeniu wspólników. |

|

Reprezentacja |

Jednoosobowa |

Każdy wspólnik ma prawo reprezentować spółkę. Umowa spółki może jednakże przewidywać, że wspólnik jest pozbawiony prawa reprezentowania spółki albo że jest uprawniony do jej reprezentowania tylko łącznie z innym wspólnikiem lub prokurentem. Wspólnika można pozbawić prawa reprezentacji także sąd z ważnych powodów. |

Jeżeli zarząd jest wieloosobowy, sposób reprezentowania określa umowa spółki. Jeżeli umowa spółki nie zawiera żadnych postanowień w tym przedmiocie, to do składania oświadczeń w imieniu spółki wymagane jest współdziałanie dwóch członków zarządu albo jednego członka zarządu łącznie z prokurentem. Należy przy tym pamiętać o szczególnych zasadach reprezentacji spółki w sprawach z udziałem członków jej zarządu. Zasady te uregulowano w art. 210 k.s.h., a ich naruszenie skutkować może nieważnością danej czynności (np. umowy zawartej przez spółkę z członkiem zarządu). |

|

Obrót aktywami |

Mniej sformalizowany |

Ze względu na brak jedności podmiotowej między spółką a jej wspólnikami majątek spółki, w tym bieżące przychody, nie może być rozdysponowywany bez tytułu prawnego. Nie jest też możliwe przekazywanie spółce dodatkowych środków finansowych lub mienia bez podstawy prawnej. Naruszenie tych zasad może grozić konsekwencjami nie tylko podatkowymi, lecz także karnymi za przywłaszczenie mienia spółki. |

|

Uwaga! Tabela ta będzie również pomocna dla osób pragnących rozpocząć prowadzenie działalności gospodarczej w przyszłym roku i zastanawiających się nad wyborem najbardziej odpowiedniej formuły.

Grunt to dokładna analiza

Z tabeli wynika, że wybór jednej z przywołanych form prowadzenia działalności gospodarczej wymaga głębszej analizy, a kwestia niższej stawki podatku dochodowego powinna być tylko jednym z jej elementów. Warto starannie rozważyć wszelkie za i przeciw.

Przedsiębiorca, który zastawia się, czy warto przekształcić się w spółkę kapitałową, powinien pamiętać, że:

- Podstawową zaletą spółek kapitałowych jest ochrona osobistego majątku ich wspólników oraz łatwość obrotu udziałami (akcjami), a przez to wyjście ze spółki lub pozyskanie inwestorów.

- Warto wiedzieć, że możliwe jest również funkcjonowanie spółki kapitałowej z tylko jednym wspólnikiem.

- Prowadzenie spółki kapitałowej wiąże się z dodatkowymi obowiązkami księgowymi i sprawozdawczymi.

- Uzyskany dochód jest niejako podwójnie opodatkowany: najpierw podatek dochodowy płaci spółka, a następnie wspólnik opłaca podatek od dywidendy.

Polecamy: Nowe umowy zlecenia i inne umowy cywilnoprawne od 1 stycznia 2017 r.

Kto lepiej na tym wyjdzie

Jan Kowalski prowadzi działalność jednoosobową

Przychód: 10 000 zł

Koszty uzyskania przychodu: 2000 zł

Składki na ubezpieczenie społeczne oraz fundusz pracy: 772,96 zł + 59,61 zł

Dochód po zaokrągleniu: 7228 zł

Podatek liniowy: 1373,32 zł

Odliczenie od podatku części składki zdrowotnej: 248,82 zł

Podatek: 1124,50 zł

Wypłata:

10 000 zł – 2000 zł - 772,96 zł – 59,61 zł – 288,95 zł - 1124,50 zł = 5753,98 zł

Adam Kowalski prowadzi sp. z o.o.

Przychód: 10 000 zł

Koszty uzyskania przychodu: 2000 zł

Podatek: 1520 zł

Możliwa dywidenda: 6480 zł

Podatek od dywidendy: 1231,20 zł

Wypłata dla wspólników: 10 000 zł – 2000 zł – 1520 zł – 1231,20 zł = 5248,80 zł

Uwaga!

• Spółka z o.o. ponosiłaby zapewne wyższe koszty obsługi księgowej oraz dodatkowe koszty rejestrowe, co zmniejszałoby jej dochód.

• W spółce jednoosobowej należy również zapłacić składki społeczne i zdrowotne jedynego wspólnika w łącznej kwocie 1121,52 zł.

Kto lepiej na tym wyjdzie

Przedsiębiorca, który zastawia się, czy odpowiednim krokiem będzie zawarcie spółki jawnej, powinien zwrócić uwagę na to, że:

Osoby fizyczne oraz spółki osobowe, prowadząc działalność gospodarczą, generują mniejsze obciążenia fiskalne oraz mniej dodatkowych obowiązków.

Osoby decydujące się na taką formułę muszą mieć wszakże świadomość ich odpowiedzialności majątkowej wobec wierzycieli.

Do zawarcia umowy spółki jawnej potrzeba co najmniej dwóch wspólników. Może utrudniać to proces decyzyjny oraz komplikować zasady reprezentacji spółki.

Uzyskany dochód jest dzielony pomiędzy wspólników.

To oczywiście tylko wybrane aspekty, na które warto zwrócić uwagę.

Samo wprowadzenie 15-proc. stawki podatku nie jest wystarczającym argumentem do przekształcenia w spółkę z o.o., spółkę akcyjną albo spółkę komandytowo-akcyjną. Decydujące znaczenie mogą mieć inne czynniki.

Inne okoliczności

Trzeba jednak zastrzec, że przeprowadzenie symulacji opłacalności finansowej danej formy prowadzenia działalności gospodarczej jest czynnością niewystarczającą, by realnie ocenić efektywność przekształcenia. Zysk jest bowiem tylko jedną ze zmiennych charakteryzujących daną formułę. Obrazują to najlepiej poniższa tabela i przykład na s. C31, wskazujące różnice kosztów w spółce jawnej z majątkiem 10 000 zł oraz w spółce z o.o. z kapitałem zakładowym w tej samej wysokości.

TABELA 2. Najistotniejsze koszty, które trzeba wziąć pod uwagę

|

Działalność jednoosobowa |

Spółka jawna z majątkiem 10 000 zł |

Spółka z o.o. z kapitałem zakładowym 10 000 zł |

|

Początkowe koszty administracyjne |

||

|

brak |

600 zł – koszty opłaty sądowej i ogłoszenia w MSiG (350 zł gdy spółka jest rejestrowana przez internet) możliwy koszt doradztwa prawnego przy konstruowaniu umowy spółki |

600 zł – koszty opłaty sądowej i ogłoszenia w MSiG (350 zł) gdy spółka jest rejestrowana przez internet) możliwy koszt doradztwa prawnego przy konstruowaniu umowy spółki koszt aktu notarialnego, gdy spółka jest rejestrowana w sposób tradycyjny – taksa notarialna od umowy spółki z o.o. zależna jest od wysokości kapitału zakładowego, np. dla spółki z kapitałem zakładowym z przedziału od 5000 zł do 10 000 zł wyniesie ona 100 zł + 3 proc. od nadwyżki powyżej 3000 zł + VAT; do tego dochodzi wynagrodzenie za sporządzenie odpisów ww. dokumentów (6 zł za każdą rozpoczętą stronę) |

|

Koszty prowadzenia księgowości |

||

|

koszty związane z prowadzeniem podatkowej książki przychodów i rozchodów |

koszty prowadzenia pełnej księgowości |

|

|

Dodatkowe koszty administracyjne w ciągu roku |

||

|

brak |

koszty zwołania i przeprowadzenia zwyczajnego zgromadzenia wspólników 140 zł – opłata sądowa i za ogłoszenie w MSiG związane ze złożeniem sprawozdania finansowego do rejestru |

|

|

Składki na ubezpieczenie społeczne i zdrowotne |

||

|

jak przy jednoosobowej działalności gospodarczej; obecnie (w 2016 r.) składki wynoszą: – na ubezpieczenia społeczne 772,96 zł – zdrowotna 288,95 zł, – na fundusz pracy 59,61 zł |

w spółce co najmniej dwuosobowej: brak w spółce jednoosobowej należy również zapłacić składki społeczne i zdrowotne jedynego wspólnika w łącznej kwocie: 1121,52 zł |

|

|

Różna odpowiedzialność za zadłużenie w wysokości 100 000 zł |

||

|

Przedsiębiorca odpowiada za całe 100 000 zł. |

W pierwszej kolejności odpowiada spółka. Przyjmując, że z majątku spółki wierzyciele uzyskają 10 000 zł, wspólnicy odpowiadają solidarnie co do pozostałej kwoty 90 000 zł. |

W przypadku upadłości wspólnik traci wkład na kapitał zakładowy w kwocie 10 000 zł, w pozostałym zakresie nie odpowiada Członek zarządu, który nie zgłosił na czas wniosku m.in. o ogłoszenie upadłości, odpowiadać będzie za niespłacone zobowiązania spółki. |

W spółce jawnej

Przeprowadzenie symulacji w spółce jawnej jest trudniejsze. Sytuacja będzie bardziej skomplikowana z uwagi na to, że:

• każdy wspólnik rozlicza się indywidualnie z podatku dochodowego, wysokość wypłaty dla każdego ze wspólników zależy od przypisanych mu przychodów oraz kosztów ich uzyskania,

• składki na ubezpieczenie społeczne opłaca każdy ze wspólników, który nie ma innego tytułu do ubezpieczenia,

• każdy ze wspólników opłaca składkę zdrowotną, niezależnie od tego, czy ma już inne tytuły do ubezpieczenia.

Jak się przekształcić w spółkę z o.o.

Procedura nie jest skomplikowana. Zająć jednak może kilka tygodni. Jeśli więc przedsiębiorca chce zakończyć transformację w tym roku, to powinien zacząć już teraz

Dla tych przedsiębiorców, którzy po przeprowadzeniu analiz prawnych i ekonomicznych zainteresowani są przekształceniem dotychczasowego przedsiębiorstwa w spółkę kapitałową, prezentujemy poniżej – krok po kroku – zarys takiej transformacji.

7 kroków od jednoosobowej działalności gospodarczej do spółki z o.o.

KROK 1. Sporządzenie planu przekształcenia

Powinien być sporządzony w formie aktu notarialnego. W treści powinien zawierać co najmniej ustalenie wartości bilansowej majątku przedsiębiorcy przekształcanego na określony dzień w miesiącu poprzedzającym sporządzenie planu.

Do planu należy dołączyć załączniki: projekt oświadczenia o przekształceniu przedsiębiorcy, projekt aktu założycielskiego spółki, wycenę składników majątku przedsiębiorcy przekształcanego, sprawozdanie finansowe sporządzane na ten sam dzień co wartość bilansowa.

KROK 2. Badanie planu przez biegłego rewidenta

Przedstawiony plan powinien zostać poddany badaniu przez biegłego rewidenta. Na wniosek przedsiębiorcy wyznacza go właściwy miejscowo sąd rejestrowy (wydział gospodarczy KRS).

KROK 3. Sporządzenie aktu przekształcenia

Osoba fizyczna sporządza oświadczenie o przekształceniu w formie aktu notarialnego.

KROK 4. Sporządzenie umowy spółki z o.o.

Wymaga to formy aktu notarialnego, dokonywane jest łącznie z punktem wcześniejszym.

KROK 5. Powołanie członków organów spółki z o.o.

Najczęściej dokonywane jest to jednocześnie z dwoma z punktami poprzedzającymi.

KROK 6. Zgłoszenie do rejestru przedsiębiorców KRS

Dokonywane jest na urzędowych formularzach przekształcenia. Celem jest wpis spółki przekształconej i wykreślenie przedsiębiorcy przekształcanego z Centralnej Ewidencji i Informacji o Działalności Gospodarczej. Przekształcenie wchodzi w życie w dniu wpisania spółki z o.o. do rejestru przedsiębiorców KRS.

KROK 7. Ogłoszenie w MSiG

Po wpisie niezbędne jest jeszcze zamieszczenie ogłoszenia o przekształceniu w Monitorze Sądowym i Gospodarczym na wniosek zarządu spółki przekształconej, a w przypadku przekształcenia spółki jawnej także wszystkich wspólników prowadzących jej sprawy.ⒸⓅ

Kwestie własnościowe

Podejmując decyzję, należy również pamiętać o tym, że omawiane sposoby prowadzenia działalności gospodarczej różnią się zasadniczo w kwestii spraw własnościowych, o czym bardzo często zapominają wspólnicy spółek przyzwyczajeni do prowadzenia samodzielnej działalności gospodarczej:

• osoba prowadząca jednoosobową działalność gospodarczą jest jednocześnie właścicielem mienia używanego w jego przedsiębiorstwie, dzięki temu możliwe jest swobodne dysponowanie dochodem z działalności przez osobę fizyczną;

• w przypadku spółek jawnych oraz spółek z o.o. mienie należy do spółki będącej odrębnym podmiotem, dlatego rozporządzenie dochodami wymaga bardziej sformalizowanych działań; jest to widoczne zwłaszcza w spółkach kapitałowych, gdzie wypłata dywidendy wymaga podjęcia uprzedniej uchwały zgromadzenia wspólników, wspólnik spółki z o.o. ma bowiem jedynie prawo do udziału w zysku, który wynika z rocznego sprawozdania finansowego oraz przeznaczony został do podziału uchwałą zgromadzenia wspólników (art. 191 par. 1 k.s.h.),

• szczególnym przypadkiem jest jednoosobowa spółka z o.o., w tym przypadku kodeks spółek handlowych wprowadza dodatkowe warunki w odniesieniu do czynności wspólnika ze spółką (art. 173 par. 1 k.s.h. oraz art. 210 par. 2 k.s.h.).

Stare zobowiązania

Zanim przedsiębiorca rozważy ostateczną decyzję, powinien przeanalizować odpowiedzialność po przekształceniu za wcześ- niejsze zobowiązania. Osoba fizyczna, która przekształciła swoje przedsiębiorstwo, odpowiada solidarnie ze spółką przekształconą za zobowiązania przedsiębiorcy przekształcanego związane z prowadzoną działalnością gospodarczą powstałe przed dniem przekształcenia, przez okres trzech lat, licząc od dnia przekształcenia.

W odniesieniu do zobowiązań podatkowych oraz z tytułu składek na ubezpieczenie społeczne i zdrowotne może zostać wydana decyzja o odpowiedzialności za zobowiązania osoby trzeciej, mocą której spółka przekształcona odpowiadać będzie za zaległości publicznoprawne przekształconego podatnika lub płatnika.

Koszty przekształcenia

Główne koszty, z którymi należy się liczyć w toku procedury przekształcenia, to:

• opłata sądowa od wniosku o wyznaczenie biegłego rewidenta do zbadania planu przekształcenia – 300 zł,

• opłata sądowa od wniosku o wpis spółki z o.o. do rejestru – 500 zł,

• ogłoszenie w Monitorze Sądowym i Gospodarczym o dokonaniu wpisu w rejestrze – 100 zł,

• podatek od czynności cywilnoprawnych – 0,5 proc. wartości kapitału zakładowego spółki określonej w umowie pomniejszonego jednak o wynagrodzenie pobrane przez notariusza oraz opłatę sądową i za ww. ogłoszenie,

• wynagrodzenie notariusza – taksa notarialna od planu przekształcenia to 200 zł + VAT, taksa notarialna od umowy spółki z o.o. zależna jest zaś od wysokości kapitału zakładowego, np. dla spółki z kapitałem zakładowym z przedziału od 5000 zł do 10 000 zł wyniesie ona 100 zł + 3 proc. od nadwyżki powyżej 3000 zł + VAT; do tego dochodzi wynagrodzenie za sporządzenie odpisów ww. dokumentów (6 zł za każdą rozpoczętą stronę),

• wynagrodzenie biegłego rewidenta oraz prawników, księgowych lub innych doradców – zależne od nakładu pracy i uzgodnień pomiędzy stronami.

Polecamy: Jednolity Plik Kontrolny – praktyczny poradnik (książka)

Podatki i składki po przekształceniu

Spółka z o.o. opłacać będzie podatek dochodowy od osób prawnych (CIT), w razie wypłaty dywidendy jedynemu wspólnikowi będzie ona również opodatkowana.

Dopóki spółka z o.o. będzie miała tylko jednego wspólnika, dopóty podlegać on będzie obowiązkowym ubezpieczeniom społecznym i zdrowotnym. Sytuacja ta się zmieni, gdy do spółki przystąpi kolejny wspólnik. Wtedy brak będzie podstaw do objęcia udziałowców ubezpieczeniami społecznymi i zdrowotnym.

Prawdy i mity

Podsumowując powyższe rozważania, można zweryfikować obiegowe poglądy na temat możliwości stosowania obniżonej stawki CIT po 1 stycznia 2017 r.

TWIERDZENIE 1. Obniżenie stawki dotyczy wszystkich małych podatników.

MIT: Obejmuje ono jedynie małych podatników podatku dochodowego od osób prawnych. Stawka podatku dla przedsiębiorców opłacających podatek dochodowy od osób fizycznych nie uległa zmianie.

TWIERDZENIE 2. Wystarczy przekształcić firmę, aby korzystać z niższej stawki podatku.

MIT: Ustawodawca zastrzegł, że podatnicy CIT powstali na skutek transformacji podmiotowych nie mogą korzystać z preferencyjnej stawki podatkowej w roku ich utworzenia oraz w kolejnym roku podatkowym.

TWIERDZENIE 3 . Przekształcenie firmy przed 1 stycznia 2017 r ., lecz po ogłoszeniu nowelizacji w Dzienniku Ustaw, umożliwi korzystanie z niższego opodatkowania już w kolejnym roku podatkowym.

MIT: Spółki takie nie będą mogły korzystać z niższej stawki podatku w roku podatkowym rozpoczętym po 31 grudnia 2016 r., ale dopiero w następnym roku podatkowym.

TWIERDZENIE 4. Przekształcenie jednoosobowej działalności gospodarczej lub spółki osobowej w spółkę kapitałową i korzystanie z obniżonej stawki CIT jest zawsze korzystne.

MIT: Skutki takiego przekształcenia są złożone i powodować mogą wzrost kosztów prowadzenia działalności gospodarczej, a także wzrost obciążeń podatkowych (z uwagi na obciążenie wypłacanych dywidend zryczałtowanym 19-proc. podatkiem dochodowym).

TWIERDZENIE 5. Przekształcenie w spółkę z o.o. pozwala uciec od starych długów.

MIT: Zarówno osoba fizyczna prowadząca dotychczas jednoosobową działalność gospodarczą, jak i wspólnicy spółek osobowych odpowiadają na dotychczasowych zasadach solidarnie ze spółką przekształconą za zobowiązania powstałe przed dniem przekształcenia przez trzy lata, licząc od tego dnia.

TWIERDZENIE 6. Od 1 stycznia 2017 r. nowe spółki kapitałowe i komandytowo-akcyjne powstałe w inny sposób niż w drodze transformacji będą mogły od razu stosować niższą stawkę podatkową.

PRAWDA: Wszystkie nowo utworzone podmioty będące podatnikami CIT uprawnione zostaną do korzystania z niższej stawki podatku w pierwszym roku ich funkcjonowania. W kolejnych latach ze stawki 15 proc. korzystać będą jedynie mali podatnicy.

TWIERDZENIE 7. Każda spółka powstała do 27 września 2016 r., kiedy została ogłoszona ustawa, będzie mogła korzystać od 1 stycznia 2017 r. z niższej stawki CIT.

PRAWDA: Ustawa nowelizująca ustawę o CIT została ogłoszona w Dzienniku Ustaw 27 września br. art. 7 zawierający przepisy przejściowe wszedł w życie dzień po ogłoszeniu, czyli 28 września. Spółki, które powstały przed tą datą mogą korzystać z niższej stawki – pod warunkiem, że są małym podatnikiem. Dotyczy to także spółek utworzonych w wyniku transformacji przed tą datą.

TWIERDZENIE 8. Przekształcenie pozwala na kontynuowanie działalności bez konieczności ponownego zawierania umów oraz ubiegania się o zezwolenia, ulgi i koncesje.

PRAWDA: Spółka przekształcona wstępuje do umów oraz innych stosunków prawnych w miejsce dotychczasowego przedsiębiorcy, pozostaje ona w szczególności podmiotem zezwoleń, koncesji oraz ulg, które zostały przyznane przedsiębiorcy przed jego przekształceniem.

Odmienność w tym zakresie zawierają przepisy podatkowe. Przejście z mocy prawa ograniczone zostało jedynie do praw przekształconego przedsiębiorcy wynikających z ustaw podatkowych. Wyjątek stanowią te prawa, które nie mogą być kontynuowane na podstawie przepisów regulujących opodatkowanie spółek kapitałowych. Spółka z o.o. nie może np. wybrać rozliczania się według skali podatkowej czy też ulg przysługujących tylko osobom fizycznym. ⒸⓅ

PODSUMOWANIE

Na wprowadzeniu obniżonej stawki CIT skorzystają przede wszystkim obecni mali podatnicy tego podatku, a także nowe podmioty, które zostaną zawiązane po wejściu w życie ustawy nowelizacyjnej. Dokonywanie różnego typu transformacji oraz przekształceń podmiotowych nie pozwala na automatyczne zastosowanie niższej stawki podatku, dodatkowo więc – wobec znacznych odmienności między poszczególnymi formami prowadzenia działalności gospodarczej – powinno znajdować uzasadnienie w innych elementach stanu prawnego bądź faktycznego przekształcanej jednostki gospodarczej. ⒸⓅ

Michał Koralewski, radca prawny

REKLAMA

REKLAMA