Zarządzanie należnościami – wskaźniki należności

REKLAMA

REKLAMA

W zależności od potrzeb, uszczegółowienie tej informacji może iść jeszcze dalej np. wydziela się informacje o przeterminowanych powyżej 30 albo 60 czy 90 dni, rozbija się kwotę ogółem na poszczególnych odbiorców, co jest niezbędne do przeprowadzania procesu windykacji wewnętrznej w rozmowach z tymi klientami.

REKLAMA

REKLAMA

W tym miejscu jednak, zajmować się będziemy należnościami z punktu widzenia prawidłowej gospodarki finansowej firmy, co ma znaczenie przy ocenie jej kondycji ekonomicznej i dbałości zarządu o zachowanie wskaźników płynności finansowej na oczekiwanym poziomie.

Wskaźnik rotacji należności

Jako pierwszy omówimy wskaźnik rotacji należności. Wskaźnik ten, nazywany też wskaźnikiem zdolności do regulowania należności[1] (N), łatwo policzyć ustalając stosunek: łącznej kwoty przychodów ze sprzedaży kredytowej (o) w danym okresie (np. miesiąc, kwartał, rok), do przeciętnego stanu należności w tym samym okresie (n) [2].

REKLAMA

Przyjmuje się, że wskaźnik (N) uwzględniający obroty roczne i średnią kwotę należności wyliczaną dla jednego roku, powinien przyjmować wartości od 7,0 do 10,0. Inaczej mówiąc, zadłużenie klientów nie powinno być wyższe niż 1/7 do 1/10 jej rocznych obrotów. Jednak jak w każdym przypadku, tak i tutaj, wnioski najlepiej budować indywidualnie i w powiązaniu z innymi miarami, a wskazany przedział może nam jedynie pomagać w ocenie.

Średni okres inkaskowania

Druga istotna miara, to średni okres inkasowania należności. Wystawiając faktury z odroczonym terminem zapłaty (np. 14 albo 30 czy 60 dni) spodziewamy się uregulowania jej w tym właśnie czasie. Różnie z tym bywa i chyba każda firma sprzedająca na tak zwany kredyt, cześć swoich należności odzyskuje w czasie dłuższym niż deklarowany na fakturze.

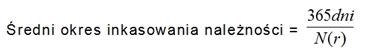

Jeśli do tego stosuje się różne terminy płatności dla różnych klientów, to bez wyliczenia tej miary, nie sposób odpowiedzieć na pytanie: po ilu dniach, faktycznie regulowane są należności, a tym samym, ile dni, średnio, trzeba czekać na spływ gotówki za sprzedany wcześniej towar? W tym pomocna nam może być poniższa formuła:

Gdzie (N), to wartość wyliczonego dla okresu rocznego, wskaźnika rotacji należności. Miara ta podawana jest w dniach[3] i informuje nas wprost: po ilu dniach, przeciętnie, regulowane są należności firmy ze sprzedaży z odroczonym terminem zapłaty.

Dla zarządu, wiedza ta może mieć kluczowe znaczenie przy kreowaniu polityki kredytowej stosowanej wobec odbiorców, szczególnie w świetle analogicznej oceny własnej zdolności do regulowania zobowiązań czy szerzej, oceny własnej płynności finansowej, w tym czasie.

Zarządy firm z długoletnią praktyką rynkową i z ugruntowaną pozycją w branży, sporo informacji na temat tego jak firma radzi sobie ze spływem należności ze sprzedaży kredytowej, uzyskają obserwując dynamikę łącznej kwoty należności w kolejnych okresach sprawozdawczych (np. w kolejnych kwartałach; sezonach czy latach). Taki indeks średniej kwoty należności obserwowany regularnie może znacząco wpływać na korektę stosowanej polityki sprzedaży kredytowej szczególnie, jeśli inne miary np. dotyczące płynności finansowej firmy, w tym czasie, zmieniły się istotnie pokazując polepszenie, lub co gorsza, pogorszenie ekonomicznej kondycji firmy.

Zilustrujmy to przykładem:

Spółka Agaton, zajmująca się hurtową sprzedażą środków ochrony roślin, w minionym roku i obecnie odczuwa znaczące problemy finansowe, skutkujące pogorszeniem się warunków handlowych uzyskiwanych od swoich dostawców, co z kolei jest wynikiem często zdarzającego się niedotrzymywania, ustalonych przy zakupie, terminów płatności. Obroty spółki nie zmieniły się znacząco w tym czasie i są porównywalne z wynikami uzyskiwanymi w ciągu ostatnich czterech lat. Problemy finansowe występują, pomimo utrzymywania stanów magazynowych na zbliżonym poziomie; dosyć restrykcyjnej polityki finansowej w zakresie ponoszenia kosztów działalności i niewielkiemu powiększeniu, w ubiegłym roku, limitu bankowego kredytu obrotowego. Mimo to wskaźnik płynności finansowej wykazywał cały czas tendencję spadkową, aż zaczęły pojawiać się zatory płatnicze, na tyle groźne, że pod znakiem zapytania stanęła dalsza działalność firmy, a już na pewno w obecnym kształcie. Dokładniejsza analiza wykazała, że w tym czasie, na niekorzyść, znacząco, zmienił się jeden ze wskaźników – właśnie indeks należności. Średnia kwota należności firmy, w ostatnich czterech latach, wynosiła kolejno:

- rok 2008: 2 567 000pln;

- rok 2009: 2 894 000pln;

- rok 2010: 3 105 000pln;

- rok 2011: 3 201 000pln.

Widać, że kwota należności pomiędzy rokiem 2008, a rokiem 2011, wzrosła znacząco, bo o 634 tys. pln (ca o 25%). Jeśli w tym czasie obroty pozostawały na zbliżonym poziomie, podobnie koszty i stany magazynowe, a warunki handlowe z dostawcami nie poprawiły się to, jeśli nie zrównoważono tej kwoty kredytem bankowym, kłopoty płatnicze musiały się pojawić. Być może problem by dostrzeżono wcześniej, gdyby zarząd obserwował indeks średniej kwoty należności za poszczególne lata: Przyjmując, każdy poprzedni rok za 100%, indeks ten wynosił kolejno:

- dla roku 2009: 112,3% (o 12,3% zwiększyła się kwota należności w roku 2009 względem roku poprzedniego).

- dla roku 2010: 107,3%;

- dla roku 2011: 103,1%.

Choć wyraźnie widać wygasający trend tego indeksu, prawdopodobnie w roku 2011 i aktualnie w roku 2012, została gdzieś przekroczona granica, powyżej której, kwota należności, stała się dla spółki Agaton zbyt duża, względem jej możliwości kredytowania sprzedaży. Jeśli więc nie znajdzie się alternatywnego źródła finansowania, polityka sprzedaży towaru z odroczonym terminem płatności, będzie musiała zostać zrewidowana i zreformowana.

[1] Zob. też art. pt. „Miary oceny sytuacji majątkowej – wskaźniki zdolności do regulowania należności i zobowiązań” z dnia 24 maja 2010r. http://wieszjak.pl/eksperci,225,Jerzy-Fiuk.html

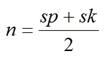

[2] Najprostszym sposobem ustalenia przeciętnego stanu należności w danym okresie, jest podzielenie przez 2, sumy salda początkowego należności (sp) w danym okresie (np. miesiąc; kwartał; rok) i salda należności na ostatni dzień tego okresu (sk):

[3] Wyliczenia najlepiej zaokrąglać do pełnej liczby.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA