Amerykańska gospodarka niewiadomą dla inwestorów

REKLAMA

REKLAMA

GOSPODARKA

REKLAMA

REKLAMA

Opublikowane ostatnio dane o czerwcowej produkcji przemysłowej dużych krajów strefy euro, potwierdzają pozycję Niemiec jako lokomotywy ciągnącej gospodarkę europejską. Wzrost o 11% rok do roku, mimo, że był mniejszy niż oczekiwania analityków, jest imponujący. Niezła była też sytuacja w przemyśle Włoch (8%) i Holandii (7%). Nieznane są jeszcze dane dla Francji, które opublikowane będą jutro, ale analitycy spodziewają się wzrostu o 7%. Niestety produkcja w Hiszpanii wzrosła tylko o 3%, a w Wielkiej Brytanii zaledwie o 1%.

Dla inwestorów giełdowych czerwiec to już jednak zamierzchła historia, która z pewnością została zdyskontowana w cenach akcji. Widać to choćby po wykresie niemieckiego indeksu DAX, który w ciągu ostatnich 6 miesięcy był jednym z najmocniejszych indeksów giełdowych rozwiniętych gospodarek. Kierunek, w którym podążać będzie aktywność gospodarcza w najbliższej przyszłości mogą natomiast wskazać wskaźniki wyprzedzające koniunktury, których wysyp można było obserwować w minionym tygodniu.

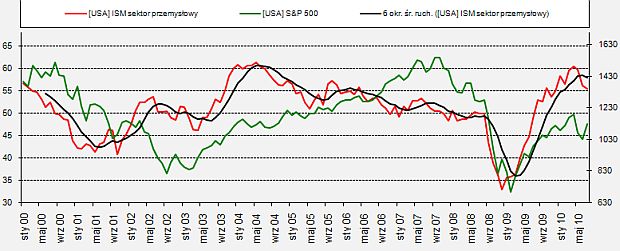

Pocieszeniem jest, że zdecydowana większość indeksów menedżerów logistyki (indeksy PMI, ISM) wciąż znajduje się powyżej poziomu wskazującego na wzrost aktywności zarówno w sferze przemysłu jak i usług. Z drugiej strony, w wielu przypadkach wskaźniki te pokazują, że dynamiki tych wzrostów będą maleć. Trzeci miesiąc z rzędu spadł wskaźnik wyprzedzający dla przemysłu największej gospodarki globu ISM Manufacturing. Tym samym można już z dużym prawdopodobieństwem uznać, że zanotowany w kwietniu poziom był lokalnym szczytem, a sam wykres wartości indeksu wchodzi w trend spadkowy. Giełdowi inwestorzy zadają sobie najpewniej pytanie, czy będzie to tylko sygnał lekkiego spowolnienia aktywności przemysłu w USA, które nie powinno zaszkodzić notowaniom akcji, tak jak to miało miejsce w latach 2004 – 2005? Czy też może spowolnienie zwiększy swoją dynamikę, a kursy akcji wejdą w zdecydowany trend spadkowy?

REKLAMA

Przeczytaj też: PKPP Lewiatan: indeks biznesu w lipcu 2010r.

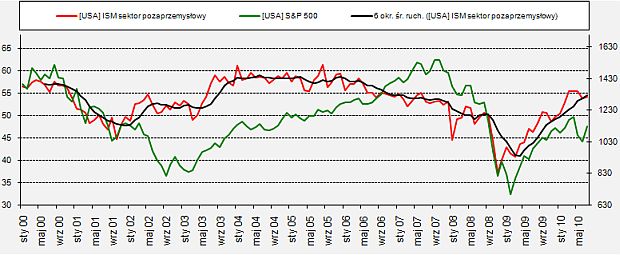

Częściowo odpowiedź na to pytanie dał niespodziewany odczyt ISM amerykańskiego sektora usług. Analitycy spodziewali się spadku indeksu do poziomu 53 punktów, ten jednak wzrósł do 54,3 punktów. Zwyżka pozwala przyjąć, że wykres tego wskaźnika pozostaje w trendzie wzrostowym. To dobra informacja, ponieważ sektor usług to około 90% całej amerykańskiej gospodarki, dlatego też możliwa jest sytuacja, w której nawet spadająca aktywność przemysłu nie zapowiada kurczenia się całej gospodarki. Zresztą taki scenariusz uwzględnia dodatkowa interpretacja ISM dla przemysłu, która mówi, że dopiero spadek poniżej 43 punktów oznacza ujemną dynamikę całej gospodarki. W obszarze pomiędzy 43 a 50 aktywność przemysłu USA zmniejsza się, lecz cała amerykańska koniunktura pozostaje w fazie wzrostu. A spowolnienie dynamiki wzrostu gospodarki wcale nie musi bardzo negatywnie odbić się na zyskach przedsiębiorstw. Zrestrukturyzowane po kryzysie, działające z niższymi kosztami operacyjnymi firmy być może są w stanie znieść bez szwanku nawet chwilowe zmniejszenie się przychodów ze sprzedaży.

Jednak sam dobry odczyt usługowego ISM oraz nadzieje na bardziej efektywne działanie zrestrukturyzowanych amerykańskich przedsiębiorstw nie dają jeszcze podstaw do tego, aby zupełnie bez obaw patrzeć w przyszłość. W ostatnich dniach pojawiła się cała seria niekorzystnych danych z amerykańskiej gospodarki, które mogą wzbudzać podejrzenia, czy aby ten niespodziewany wzrost ISM sektora pozaprzemysłowego nie był dziełem przypadku.

W czerwcu nie zmieniły się dochody osobiste Amerykanów, po wzroście o 0,3% miesiąc wcześniej. Wbrew oczekiwaniom analityków nie poprawiły się również ich wydatki, a przecież zakupy gospodarstw stanowią około 70% zagregowanego popytu w USA. Na wzrost wydatków liczył we wcześniejszej wypowiedzi prezes FED Ben Bernanke, lecz wciąż niepewna sytuacja gospodarcza (m.in. na rynku pracy) zniechęca amerykańskich konsumentów do przeznaczenia większej części swojego dochodu na zakupy.

Ponownie spadły zamówienia w fabrykach, które prawdopodobnie przełożą się na przyszłe gorsze dane o produkcji przemysłowej w USA. Znacznie gorzej od oczekiwań wypadły dane o nowych umowach sprzedaży domów na rynku wtórnym. Zamiast prognozowanego wzrostu o 4% m/m, liczba umów spadła o 2,6% m/m, wyznaczając tym samym nowy historyczny dołek. Po odcięciu programów rządowych w postaci ulg podatkowych, w dalszym ciągu nie widać oznak poprawy w tej części gospodarki. W końcu piątkowe dane z rynku pracy: liczba etatów w lipcu zmniejszyła się o 131 tys., głównie z powodu zmniejszenia się zatrudnienia w sferze budżetowej. Prywatne przedsiębiorstwa zwiększyły liczbę miejsc pracy o 71 tys., ale ciągle jest to poprawa zbyt powolna w skali gospodarki, która w czasie recesji trwającej od grudnia 2007 straciła 8,4 mln miejsc pracy.

Na rodzimym podwórku tematy gospodarcze zdominowała dyskusja o zmianie stawek podatku VAT. Sytuacja polskiego budżetu relatywnie, na tle innych krajów, jest być może nie najgorsza, ale w obecnych czasach takie porównania nie mogą być podstawą do zadowolenia. Finanse publiczne rzeczywiście wymagają głębokiej reformy. Niestety, rządząca koalicja (z teoretycznie liberalną partią większościową), zdecydowała się praktycznie jedynie na podniesienie podatków. Pojawiają się też, wręcz nie mieszczące się w głowie, pomysły łatania budżetu prywatnymi środkami które miały służyć na zabezpieczenie egzystencji przyszłym emerytom. Takich koncepcji nie próbowała forsować chyba nawet Samoobrona, a w każdym bądź razie budzą one skojarzenia z pomysłami właśnie tej partii. Od strony wydatków nie planowane jest praktycznie nic, bo sama „reguła wydatkowa” to jedynie kropla w morzu potrzebnych ograniczeń wydatków. Niestety, wydaje się, że znowu u rządzących zwyciężyła chęć pozostania u władzy za wszelką cenę. Pytanie tylko, czy takim postępowaniem PO rzeczywiście jest w stanie utrzymać obecny elektorat i przyciągnąć nowy, tak aby w następnych wyborach sięgnąć po większość absolutną?

TRENDY

Obserwacja indeksów akcji powinna w najbliższym czasie dać odpowiedź na to czy pogorszenie sytuacji gospodarczej w USA odbije się negatywnie na zyskach przedsiębiorstw i doprowadzi do powrotu spadków na giełdach, czy też może spowolnienie koniunktury jest niegroźne i zostało już całkowicie zdyskontowane podczas fali spadkowej zapoczątkowanej w kwietniu tego roku. Wzrosty indeksu S&P500 od kilku tygodni napędzane są publikacją zysków przedsiębiorstw. Według Agencji Bloomberg opublikowane dotychczas raporty kwartalne z indeksu pięciuset największych spółek, pokazały średni wzrost zysku na akcje o 51%. 78 procent wyników finansowych przebiła oczekiwania analityków. Niestety ta siła napędowa już się kończy i jeżeli inwestorzy uznają, że przyszłość nie zapowiada się różowo, to na Wall Street powrócić mogą spadki. Kluczowym może okazać się pokonanie lub odbicie się poziomów oporu znajdujących się w okolicach 1120-1130 punktów indeksu.

Zobacz serwis: Inwestycje

Polska giełda bardziej zdecydowanie prze w górę, a główne indeksy zbliżają się do zanotowania nowych tegorocznych szczytów. Ten wyraźny trend wzrostowy, to reakcja na dobre dane z polskiej gospodarki, która korzysta ze wzrostu koniunktury w Niemczech – największego partnera handlowego naszego kraju, będącego obecnie lokomotywą wzrostu gospodarczego na naszym kontynencie. Nie ma jednak wątpliwości, że ewentualne mocniejsze pogorszenie gospodarki w USA odbije się negatywnie także na rentowności niemieckich przedsiębiorstw. Niemcom przestaje też powoli pomagać, do niedawna bardzo korzystny, kurs euro. To jednak potencjalne ryzyka, o których na razie trzeba tylko pamiętać realizując strategię podążania z trendem.

RYZYKO

Dosyć silnie w skali ubiegłego tygodnia wzrosły notowania CDS długu Portugalii i Hiszpanii (odpowiednio o 3,4% i 9,9% do 232,6 i 192,9 punktów bazowych). Jednak cały czas można ten wzrost traktować jako korektę wcześniejszych spadków. W skali miesiąca koszt zabezpieczenia przed niewypłacalnością tych krajów spadł przecież o ok. 20%-25%. Pozostałe indeksy obrazujące apetyt inwestorów na ryzyko lub poziom rozchwiania rynków akcji także nie dają jeszcze podstaw do niepokoju. Kolejny tydzień mocno spadała wysokość spreadów długu rynków wschodzących w stosunku do oprocentowania amerykańskich obligacji skarbowych (Indeks EMBI Plus Sovereign Spread). Chociaż przyznać trzeba, że w obliczu olbrzymich poziomów długu USA i innych krajów rozwiniętych, ta tendencja niekoniecznie musi być interpretowana w tradycyjny sposób, jako wzrost apetytu na ryzyko.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA