Analiza kondycji finansowej przedsiębiorstwa

REKLAMA

REKLAMA

Weryfikacja kondycji finansowej firmy to przede wszystkim jej analiza finansowa na podstawie danych ze sprawozdania finansowego. Jednak same dane bez poznania otoczenia firmy mogą wpłynąć negatywnie na ocenę jej kondycji. Dopiero analiza tzw. standingu przedsiębiorstwa, czyli danych finansowych wraz z oceną jego pozycji na rynku, daje podstawy do ustalenia wiarygodności firmy i jej możliwości ekonomicznych, co z kolei pozwala na podejmowanie różnych strategicznych decyzji.

REKLAMA

REKLAMA

Wstępną fazą oceny kondycji przedsiębiorstwa jest analiza danych pochodzących ze sprawozdania finansowego.

Schemat. Analiza przedsiębiorstwa

Kliknij aby zobaczyć ilustrację.

REKLAMA

Analiza danych pochodzących ze sprawozdania finansowego w głównej mierze opiera się na tzw. analizie wskaźnikowej. Dokonywana jest w różnych układach, tzw. pionowym, poziomym oraz w czasie.

Analiza wskaźników w czasie wskazuje na zachodzące w przedsiębiorstwie zmiany. Najczęściej przeprowadza się ją na podstawie danych z dwóch lat, gdyż w takim układzie sporządzane są sprawozdania finansowe. Jednak bardziej miarodajna jest ocena danych z okresu od trzech do pięciu lat. Należy pamiętać, że informacje pochodzące ze sprawozdania finansowego są danymi historycznymi pozwalającymi na porównanie rezultatów działalności przedsiębiorstwa. Analiza porównawcza może być przeprowadzona w ramach jednego przedsiębiorstwa, jak również między różnymi jednostkami działającymi w podobnej branży.

Analiza struktury określa relacje poszczególnych wielkości będących przedmiotem analizy i pozwala na ustalenie ich procentowego udziału w wielkości ogółem, której są częścią składową. Przeprowadzana jest na podstawie bilansu, który prezentuje stan majątku jednostki (aktywa) i źródła jego finansowania (pasywa). Może być przeprowadzana między aktywami, pasywami lub między aktywami i pasywami. Podczas badania należy ustalać wskaźniki relacji, które przedstawiają zależności między poszczególnymi składnikami bilansu.

Analiza struktury aktywów pokazuje, z jakich elementów składa się majątek przedsiębiorstwa i jak one wpływają na efektywność jego zarządzania.

Rozpatrując strukturę majątku przedsiębiorstwa, należy ustalić:

• w czym jest ulokowany majątek przedsiębiorstwa, czyli z jakich elementów się składa i jakie są ich rozmiary,

• jakie występują relacje między składnikami majątku,

• jakie wystąpiły zmiany w strukturze majątku i co było ich przyczyną,

• czy struktura majątku odpowiada potrzebom przedsiębiorstwa,

• jaki jest wpływ struktury majątku na zdolność przedsiębiorstwa do osiągania zysku.

Podstawowym wskaźnikiem oceny struktury majątku jest udział majątku trwałego i obrotowego w majątku całkowitym przedsiębiorstwa.

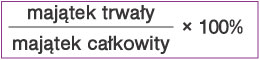

Wskaźnik majątku trwałego należy obliczać według następującego wzoru:

Poziom tego wskaźnika nie powinien być zbyt wysoki, ponieważ świadczyłoby to o tym, że przedsiębiorstwo ma niską zdolność dostosowywania się do zmian w otoczeniu. Poza tym posiadanie wysokiego majątku trwałego przyczynia się do powstawania wysokich kosztów stałych w postaci amortyzacji oraz świadczy o dość niskiej zdolności majątku do osiągania zysku. Trzeba jednak podkreślić, że jeśli wzrost majątku trwałego był zaplanowany przez przedsiębiorstwo np. w celu dostosowania się do potrzeb rynkowych, wówczas należy to ocenić pozytywnie.

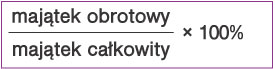

Wskaźnik majątku obrotowego mierzy się wzorem:

Z punktu widzenia przedsiębiorstwa struktura majątku zdominowana przez majątek obrotowy jest korzystniejsza, ponieważ majątek ten:

• w większym stopniu wpływa na wzrost przychodów ze sprzedaży i poprawę obrotowości majątku,

• przyczynia się do wzrostu zysku na sprzedaży,

• poprawia płynność finansową majątku,

• stwarza lepsze możliwości dostosowania majątku do potrzeb rynku.

Są to dwa podstawowe wskaźniki służące do oceny struktury majątku. W podobny sposób można obliczać wskaźniki procentowego udziału każdego pojedynczego składnika majątku trwałego lub obrotowego.

Poziom majątku trwałego zależy w dużej mierze od profilu działalności przedsiębiorstwa. W przedsiębiorstwach produkcyjnych poziom majątku trwałego może być wyższy niż w przedsiębiorstwach usługowych.

Analizując strukturę kapitałów, można uzyskać informację, czym jest finansowany majątek oraz czyją stanowi własność. Dlatego należy rozpocząć od poznania kryterium własności kapitałów. Można tu wykorzystać dwa wskaźniki: wskaźnik udziału kapitałów własnych i wskaźnik udziału kapitałów obcych w stosunku do kapitałów całkowitych.

Tabela 1. Przykładowe wskaźniki struktury kapitałów własnych

Kliknij aby zobaczyć ilustrację.

Wskaźnik udziału kapitałów własnych w kapitałach całkowitych wyraża stopień samofinansowania przedsiębiorstwa. Jego wysoki poziom świadczy o stabilnych podstawach finansowych przedsiębiorstwa oraz o jego niezależności. Jest to dobra informacja dla wierzycieli, którzy są lepiej chronieni przed ponoszeniem strat. Natomiast wskaźnik udziału kapitałów obcych informuje o rozmiarach zadłużenia przedsiębiorstwa. Jego zbyt wysoki poziom zwiększa ryzyko finansowe przedsiębiorstwa.

Podobnie jak w przypadku wskaźników struktury majątku, również analizę struktury kapitałów można przeprowadzać dla każdego pojedynczego składnika kapitałów własnych lub obcych.

Tabela 2. Przykładowe wskaźniki struktury kapitałów obcych

Kliknij aby zobaczyć ilustrację.

Wskaźniki struktury kapitałów własnych czy obcych mogą być sporządzone bardziej szczegółowo i w różnych relacjach, np. w stosunku do kapitałów własnych czy kapitałów obcych.

Sama analiza majątku i kapitałów może być niewystarczająca do oceny sytuacji finansowej przedsiębiorstwa. Dlatego dodatkowo należałoby zbadać wzajemne powiązania między poszczególnymi składnikami majątku i źródłami ich finansowania. Pozwoli to ustalić zdolność podmiotu gospodarczego do spłaty zobowiązań. Podstawę stanowi tu złota zasada bilansowa. Opisuje ona trzy podejścia (stopnie pokrycia) do finansowania aktywów kapitałami.

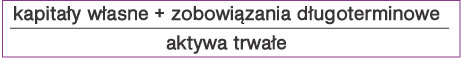

• Pierwszy stopień pokrycia:

Bezpieczny poziom tego wskaźnika powinien kształtować się w okolicach jedności lub ją przekraczać. Przy takim poziomie całe aktywa trwałe finansowane są kapitałami własnymi, co świadczy o niezależności finansowej przedsiębiorstwa. Trzeba zaznaczyć, że wartość tego wskaźnika będzie inna dla firm produkcyjnych charakteryzujących się dużym udziałem w majątku aktywów trwałych, a inna dla firm handlowych, w których udział majątku trwałego jest znacznie niższy.

• Drugi stopień pokrycia:

Jak wynika z powyższego wzoru, źródłem finansowania majątku trwałego, obok kapitałów własnych, mogą być również zobowiązania długoterminowe. Wartość tego wskaźnika powinna kształtować się powyżej jedności. Oznacza to, że kapitały stałe (kapitały własne + zobowiązania długoterminowe) powinny w pełni finansować aktywa trwałe oraz częściowo obrotowe.

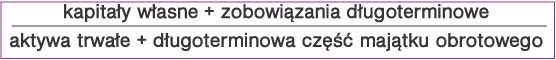

• Trzeci stopień pokrycia:

Wskaźnik ten powinien być większy bądź równy jedności. Oznacza to, że kapitał stały finansuje aktywa trwałe oraz długoterminowe aktywa obrotowe.

Z definicji złotej zasady bilansowej wynika definicja kapitału pracującego (kapitału obrotowego netto). Stanowi on pewien element bezpieczeństwa ułatwiający zachowanie płynności finansowej przedsiębiorstwa.

Kapitał pracujący można obliczać dwoma sposobami:

kapitał pracujący = kapitał stały - aktywa trwałe

lub kapitał pracujący = aktywa obrotowe - zobowiązania krótkoterminowe

Kapitał pracujący może być dodatni, zerowy lub ujemny. Dodatni kapitał pracujący oznacza, że istnieje część kapitału stałego, która finansuje aktywa obrotowe. Świadczy to o dobrej sytuacji finansowej przedsiębiorstwa, które część swoich aktywów obrotowych finansuje kapitałem własnym i (lub) zobowiązaniami długoterminowymi. W takiej sytuacji można dodatkowo obliczyć wskaźnik udziału kapitału pracującego w finansowaniu majątku obrotowego (kapitał pracujący: aktywa obrotowe x 100%). Im większy udział kapitału pracującego w finansowaniu aktywów obrotowych, tym sytuacja przedsiębiorstwa jest korzystniejsza.

Zerowy kapitał pracujący jest rzadkim zjawiskiem. Oznacza on, że aktywa obrotowe są w pełni finansowane zobowiązaniami krótkoterminowymi. Ważne jest wtedy, aby aktywa te nie miały charakteru długoterminowego i by były płynne.

Ujemny kapitał pracujący świadczy o niekorzystnej sytuacji finansowej przedsiębiorstwa, które może mieć problemy z bieżącą płynnością.

Wskaźniki wykorzystywane do analizy finansowej można podzielić na pięć grup:

• Wskaźniki płynności - mierzą zdolność jednostki do spłaty bieżących (krótkoterminowych) zobowiązań finansowych.

• Wskaźniki sprawności - mierzą efektywność wykorzystywanych zasobów firmy. Określają, jak szybko jednostka obraca poszczególnymi składnikami aktywów i jak szybko spłaca swoje zobowiązania.

• Wskaźniki zadłużenia - określają stopień zadłużenia firmy w relacji do różnych grup aktywów lub kapitałów. Im wyższy jest poziom zadłużenia, tym większe ryzyko finansowe towarzyszy działalności gospodarczej.

• Wskaźniki rentowności - mierzą zdolność całego przedsiębiorstwa lub jego poszczególnych składników majątkowych, kapitałów do generowania zysku.

• Wskaźniki rynku kapitałowego są istotne dla inwestorów. Pomagają im w podejmowaniu decyzji związanych z lokatami inwestycyjnymi.

Tabela 3. Zestaw wskaźników najczęściej wykorzystywanych do analizy finansowej przedsiębiorstwa

Kliknij aby zobaczyć ilustrację.

Kliknij aby zobaczyć ilustrację.

Kliknij aby zobaczyć ilustrację.

Źródło:opracowano na podstawie A. Rutkowski, „Zarządzanie finansami”.

Gdzie można znaleźć sprawozdania finansowe analizowanego przedsiębiorstwa?

Sprawozdania finansowe jednostek podlegających badaniu przez biegłego rewidenta są publikowane w Monitorze Polskim B. W przypadku natomiast jednostek, które nie mają ustawowego obowiązku ogłaszania i publikowania swoich sprawozdań, do analizy można wykorzystać sprawozdania statystyczne F01 (rachunek zysków i strat z elementami bilansu) oraz F02 (pełny bilans oraz rachunek zysków i strat).

Wymienione wskaźniki mogą być wykorzystywane, w zależności od potrzeb, przez wiele podmiotów.

Anna Mach-Mockałło

specjalista ds. finansowych

REKLAMA

REKLAMA