Jak należy przeprowadzić likwidację spółki jawnej

REKLAMA

REKLAMA

RADA

REKLAMA

REKLAMA

Podczas likwidacji spółki osobowej należy przeprowadzić tzw. remanent likwidacyjny w formie spisu z natury niezbytych towarów. Spis z natury jest dokumentem stanowiącym podstawę do naliczenia podatku należnego, który podlega wpłacie do urzędu skarbowego. Podstawą opodatkowania będzie wartość spisanych towarów według ceny nabycia lub kosztu wytworzenia. Dla celów bilansowych należy zamknąć księgi rachunkowe i dokonać odpowiedniej wyceny na dzień poprzedzający dzień postawienia jednostki w stan likwidacji.

UZASADNIENIE

Proces likwidacji spółki handlowej obejmuje przeprowadzenie spisu z natury dla celów VAT oraz likwidację dla celów bilansowych.

REKLAMA

Proces likwidacyjny dla celów VAT

Towary własnej produkcji i towary, które po nabyciu nie były przedmiotem dostawy towarów, w przypadku rozwiązania spółki cywilnej lub handlowej niemającej osobowości prawnej według ustawy o VAT co do zasady podlegają opodatkowaniu. Spółka jawna należy do spółek handlowych niemających osobowości prawnej, dlatego jeżeli na dzień likwidacji będzie posiadała na stanie towary, to musi naliczyć od ich wartości VAT. Podatnicy VAT są obowiązani:

• sporządzić spis z natury w terminie 14 dni, licząc od dnia rozwiązania spółki lub zaprzestania wykonywania czynności podlegających opodatkowaniu, oraz

• zawiadomić o dokonanym spisie z natury, o ustalonej wartości i o kwocie podatku należnego naczelnika urzędu skarbowego w terminie siedmiu dni, licząc od dnia zakończenia tego spisu.

Należy podkreślić, że pojęcie towarów w ustawie o VAT jest szersze niż w prawie bilansowym. Przez towary ustawa o VAT rozumie: rzeczy ruchome, jak również wszelkie postacie energii, budynki i budowle lub ich części, będące przedmiotem czynności podlegających opodatkowaniu podatkiem od towarów i usług, które są wymienione w klasyfikacjach wydanych na podstawie przepisów o statystyce publicznej, a także grunty.

Z przytoczonej definicji należy wywnioskować, że w podstawie opodatkowania trzeba uwzględnić nie tylko aktywa nabyte w celu odsprzedaży, ale także aktywa, które w księgach były wykazane jako trwałe, np. w postaci środków trwałych, nabyte w celu używania na potrzeby jednostki. Natomiast uregulowania całego przepisu stosuje się do towarów, w stosunku do których przysługiwało prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego. Niezależnie od faktu, czy podatnik rozliczy podatek naliczony od zakupu, czy nie, w przypadku posiadania takiego prawa należy rozliczyć podatek należny. Kluczowe znaczenie ma tutaj fakt posiadania prawa do odliczenia, a nie faktyczny zamiar podatnika.

Obowiązek podatkowy powstaje w dniu rozwiązania spółki. Także na ten dzień podatnik jest obowiązany sporządzić spis z natury towarów. Informację o dokonanym spisie z natury, o ustalonej na jego podstawie wartości i o kwocie podatku należnego trzeba załączyć do deklaracji podatkowej składanej za okres obejmujący dzień rozwiązania spółki.

Kiedy i w jaki sposób zlikwidować spółkę jawną

Wartość towarów objętych spisem ustala się zgodnie z art. 29 ust. 10 ustawy o VAT. Według tego przepisu podstawą opodatkowania jest cena nabycia towarów, bez uwzględniania podatku, a gdy nie ma ceny nabycia - koszt wytworzenia, określone w momencie dostawy (spisu) tych towarów. Przy określaniu podstawy opodatkowania panują takie same zasady jak w przypadku nieodpłatnych wydań towarów (np. w celu darowizny). Rozwiązanie to jest bardzo niekorzystne dla podatników. Często bowiem w spisie znajdują się towary, które utraciły częściowo swoje właściwości (przez co ich wartość spadła), albo np. środki trwałe używane przez podatnika wiele lat (częściowo lub w całości zamortyzowane), których wartość rynkowa podczas sporządzania spisu jest bardzo niska.

W takiej sytuacji ustawa o VAT nie wskazuje obowiązku wystawienia faktury wewnętrznej. Wystarczającym dokumentem jest spis z natury. Wyliczoną kwotę podatku należy umieścić w pozycji nr 40 deklaracji VAT-7.

Dzień rozwiązania spółki

Dniem rozwiązania spółki w rozumieniu art. 84 § 2 Kodeksu spółek handlowych jest dzień jej wykreślenia z rejestru sądowego.

Proces likwidacji dla celów bilansowych

Proces likwidacji niesie ze sobą również odpowiednie czynności bilansowe. Na dzień poprzedzający dzień postawienia spółki w stan likwidacji należy zamknąć księgi rachunkowe i sporządzić sprawozdanie finansowe. Do jego sporządzenia jednostka ma obowiązek zastosować art. 29 ustawy o rachunkowości, zawierający odmienne zasady wyceny. Wycena aktywów jednostki powinna następować po cenach sprzedaży netto możliwych do uzyskania, nie wyższych od cen ich nabycia albo kosztów wytworzenia, pomniejszonych o dotychczasowe odpisy amortyzacyjne lub umorzeniowe, a także odpisy z tytułu trwałej utraty wartości. W takim przypadku jednostka jest również obowiązana utworzyć rezerwę na przewidywane dodatkowe koszty i straty spowodowane zaniechaniem lub utratą zdolności do kontynuowania działalności. Kwoty odpisów aktualizujących aktywa oraz wartość utworzonej rezerwy powinny zostać odniesione w ciężar kapitału z aktualizacji wyceny.

Ponadto składniki kapitału własnego jednostek postawionych w stan likwidacji lub upadłości należy, na dzień rozpoczęcia likwidacji lub postępowania upadłościowego, połączyć w jeden kapitał podstawowy.

W księgach rachunkowych jednostki mogą istnieć salda na pozostałych kapitałach jednostki, np. rezerwowym, zapasowym, które także trzeba przenieść, jednak w przypadku spółek osobowych jest to zjawisko rzadkie. Bardziej prawdopodobne mogą być zapisy wynikające z niepokrytej straty z lat ubiegłych lub wypłat z zysków w ciągu roku. Salda tych kont także podlegają połączeniu z kapitałem podstawowym.

UWAGA

Dostawa towarów dokonywana przez byłych wspólników spółki jawnej, działających w okresie późniejszym na własny rachunek, której przedmiotem są towary objęte spisem z natury, podlega zwolnieniu od podatku przez okres 12 miesięcy od dnia rozwiązania spółki. Dotyczy to oczywiście tylko towarów, od których rozliczono podatek poprzez spis z natury.

Przykład

Spółka jawna podjęła decyzję o postawieniu jednostki w stan likwidacji na dzień 9 czerwca 2009 r. W związku z tym wyceny według ceny sprzedaży netto należy dokonać na 8 czerwca 2009 r. i na ten dzień trzeba też zamknąć księgi rachunkowe. Na dzień 9 czerwca 2009 r. należy połączyć wszystkie kapitały w jeden kapitał podstawowy.

Ewidencja księgowa

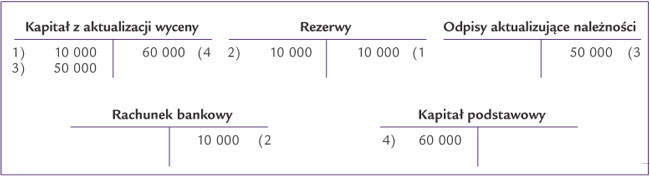

1. Rezerwa na przewidywane koszty związane z likwidacją jednostki, koszty obsługi prawnej:

Wn „Kapitał z aktualizacji wyceny” 10 000

Ma „Rezerwy - na koszty związane z likwidacją spółki” 10 000

2. Zapłata z tytułu wynagrodzenia z tytułu obsługi prawnej:

Wn „Rezerwy - na koszty związane z likwidacją spółki” 10 000

Ma „Rachunek bankowy” 10 000

3. Odpis aktualizujący wartość należności, których ściągalność jest wątpliwa:

Wn „Kapitał z aktualizacji wyceny” 50 000

Ma „Odpisy aktualizujące należności” 50 000

4. Przeksięgowanie wartości kapitałów własnych na kapitał podstawowy:

Wn „Kapitał podstawowy” 60 000

Ma „Kapitał z aktualizacji wyceny” 60 000

Księgi rachunkowe należy zamknąć również na dzień zakończenia likwidacji, trzeba też sporządzić sprawozdanie finansowe.

• art. 29, art. 36 ust. 3 ustawy z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2002 r. Nr 76, poz. 694; ost.zm. Dz.U. z 2009 r. Nr 77, poz. 649

• art. 14, art. 29 ust. 10 ustawy z 11 marca 2004 r. o podatku od towarów i usług - Dz.U. Nr 54, poz. 535; ost.zm. Dz.U. z 2009 r. Nr 3, poz. 11

Jerzy Rybka

główny księgowy sp. z o.o., licencja MF

REKLAMA

REKLAMA