Alternatywa w finansowaniu działalności

REKLAMA

REKLAMA

Firmy pozyskują środki finansowe różnymi kanałami. Nie zawsze jednak najważniejszą sprawą jest koszt pieniądza i wymogi formalne. Bywa, że istotniejsze jest bezpieczeństwo obrotu i wiarygodność w oczach kontrahentów.

REKLAMA

REKLAMA

Kierunek bank

Najczęściej źródłem finansowania przedsiębiorstwa są krótkoterminowe kredyty bankowe, które mają uzupełnić własne środki obrotowe przedsiębiorstwa. Z tych pieniędzy jest finansowana bieżąca działalność firmy, na przykład zakup surowców lub/i materiałów. Kredyty krótkoterminowe mają szanse dostać tylko te przedsiębiorstwa, które są zdolne do terminowego regulowania rat wraz z odsetkami. Dodatkowo banki żądają zabezpieczenia, dlatego otrzymują je tylko te firmy, które spełnią konkretne wymagania.

Do dyspozycji firm są też kredyty pod zastaw zapasów lub należności. Bank lub instytucja finansowa przyjmuje zabezpieczenie w formie zastawu należności lub zastawu na zapasach materiałów/ towarów/surowców albo wyrobów gotowych, a następnie przyznaje finansowanie. Chcąc ograniczyć ryzyko, bank przyjmuje pod zastaw tylko należności od wiarygodnych dłużników. Z kolei zapasy muszą mieć wysoką wartość handlową i być odnawialne.

REKLAMA

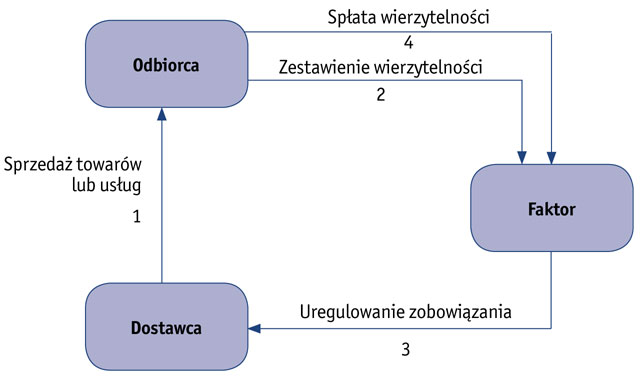

Rysunek 1: Działanie reverse faktoringu

Źródło: Opracowanie własne autora

Metody mniej tradycyjne

Alternatywną formą finansowania jest sekurytyzacja, czyli emisja dłużnych papierów wartościowych pod zastaw wierzytelności, którymi zazwyczaj są wierzytelności z tytułu udzielonych kredytów hipotecznych, pożyczek na zakupy ratalne, należności z tytułu umów leasingowych. W ten sposób możliwa staje się zamiana wierzytelności na gotówkę. Zaletą sekurytyzacji jest fakt, że stanowi ona dla firmy inicjatora źródło finansowania pozabilansowego, co oznacza, że nie pogarsza wskaźników zadłużenia, czyli nie powoduje wzrostu kosztów pozyskiwania środków finansowych ze źródeł obcych.

Alternatywnymi źródłami finansowania są też krótkoterminowe papiery dłużne, emitowane w formie obligacji lub weksla. To również tanie i elastyczne źródło finansowania, które polega na wykupie skryptów dłużnych w określonym terminie w przyszłości, według podanej na nich wartości nominalnej.

Z kolei faktoring należności polega na wykupie nieprzeterminowanych należności firmy z tytułu dostaw towarów lub usług. Przedsiębiorstwo, które udziela swoim klientom kredytu kupieckiego, może otrzymać pieniądze od instytucji świadczącej taką usługę wcześniej, niż wynika to z terminów zapłaty na fakturach.

Faktoring po modyfikacjach

Zapotrzebowanie przedsiębiorstw na bardziej złożone instrumenty finansowania działalności doprowadziło do modyfikacji tradycyjnego faktoringu. Instytucje finansowe wprowadziły rozwiązanie w postaci reverse factoring, czyli faktoringu odwrotnego. Tu umowa podpisywana jest z dłużnikiem, a nie ze sprzedawcą. Jest to rozwiązanie kierowane do firm, które mają zbyt krótkie terminy płatności za dostawy. W przypadku zapotrzebowania na kapitał obrotowy mogą się one ubiegać o tego typu elastyczne narzędzie zarządzania płynnością finansową. Reverse fatoring może być zastosowany również w przypadku, gdy odbiorca (dłużnik) może otrzymać od sprzedawcy istotne rabaty za wcześniejsze uregulowanie zobowiązań. Zabezpieczeniem tej formy finansowania może być ruchomość, nieruchomość przedsiębiorstwa lub polisa ubezpieczeniowa.

Instytucja finansowa, z którą przedsiębiorstwo podpisało stosowną umowę, wykupuje zobowiązania zgodnie z jego wskazaniami co do ceny i terminu. Poprawia sobie w ten sposób płynność, przeznaczając pieniądze na kupno kolejnych surowców, towarów lub usług niezbędnych do zwiększenia obrotów. Po umówionym czasie musi jednak zapłacić faktorowi kwoty wynikające z faktur powiększone o odsetki od faktycznie wykorzystanych środków oraz opłatę za ustanowienie i rezerwację limitu faktoringowego.

Zanim dojdzie do podpisania umowy między stronami, bank przeprowadza analizę sytuacji finansowej przedsiębiorstwa. Na tej podstawie przygotowuje globalny limit, biorąc pod uwagę sytuację i potrzeby swojego klienta.

W praktyce można spotkać dwa rodzaje reverse fatoringu: dyskontowy oraz wymagalnościowy. Faktoring odwrotny dyskontowy polega na dyskontowaniu wierzytelności dostawców przed upływem terminu płatności. Klient natomiast musi uregulować zobowiązanie względem faktora w terminie płatności tej wierzytelności.

Faktoring odwrotny wymagalnościowy polega również na spłacie zobowiązań klienta, ale w terminie płatności, który on wskazuje. W ten sposób klient może uzyskać rabaty od swoich dostawców z tytułu wcześniejszej płatności, jednocześnie odraczając termin uregulowania zobowiązania dzięki dodatkowemu okresowi finansowania.

Dzięki usłudze reverse fatoring odbiorca uzyskuje dłuższe terminy płatności poprzez wskazanie źródła finansowania, jednocześnie może otrzymać rabaty od dostawców za wcześniejsze regulowanie zobowiązań. Po stronie dostawcy także pojawiają się korzyści. Po pierwsze faktor przejmuje ryzyko niewypłacalności, po drugie finansowanie dostarczonych towarów/usług następuje przed wymagalnym terminem lub oznaczonym dniu.

Rozwiązania reverse fatoringu coraz częściej są stosowane również w ramach zarządzania łańcuchem dostaw. Jednak jest to dobre rozwiązanie szczególnie dla odbiorców, którzy chcą efektywniej korzystać z oferty dostawcy, z którym współpracują. Poza tym reverse fatoring daje firmie bufor bezpieczeństwa w przypadku chwilowych problemów z cash flow, na przykład z powodu przejściowych kłopotów z odzyskiwaniem gotówki. W praktyce często bowiem przedstawiciele handlowi odpowiadają za odzyskiwanie gotówki i kiedy ktoś nie może w danym okresie wykonywać swoich obowiązków (urlop, wolny wakat, zwolnienie lekarskie), wpływy gotówki mogą być nieco mniejsze.

Reverse fatoring to również źródło kapitału umożliwiające korzystanie z nadarzających się okazji zakupowych. Spotykane są również rozwiązania reverse , w ramach którego jest on uruchamiany na podstawie faktury pro forma, co ułatwia korzystanie z zakupów gotówkowych.

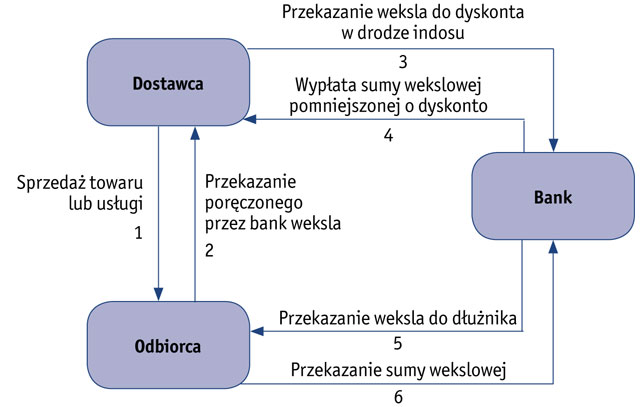

Rysunek 2: Działanie forfaitingu

Źródło: Opracowanie własne autora

Od faktoringu o forfaitingu

W odróżnieniu od faktoringu, w którym wykup dotyczy większej liczby mniejszych należności, forfaiting polega na wykupie pojedynczych transakcji, zazwyczaj powstających w wyniku eksportu towarów bądź usług. Jest więc powiązany z wymianą międzynarodową.

Przedmiotem usługi forfaitingu mogą być wierzytelności wynikające z transakcji handlowych lub leasingowych, ale muszą być one bezsporne, nieprzeterminowane oraz nieobciążone. Zbywalność ich nie może być ograniczona.

Stroną finansującą transakcje forfaitingowe jest wyspecjalizowana instytucja finansowa (forfaiter). Umowa zawarta pomiędzy nią i danym eksporterem (forfaitysta) pozwala na odkupienie od eksportera wierzytelności handlowych wymaganych w późniejszym terminie. Forfaiter przejmuje wierzytelności bez prawa regresu do poprzednich posiadaczy wierzytelności. Odkupuje całą wierzytelność razem z odsetkami, natomiast eksporterowi wypłaca należną kwotę pomniejszoną o koszty forfaitingu.

Istnieje kilka odmian forfaitingu. W przypadku, gdy kontrahenci pochodzą z różnych krajów, mówi się o forfaitingu międzynarodowym. Gdy kontrahenci działają na terenie jednego kraju, mówimy o forfaitingu krajowym. Jeżeli foifaiter przejmuje na siebie ryzyko niewypłacalności dłużnika, pojawia się forfaiting właściwy. W przypadku, gdy ryzyko nie jest przenoszone, mowa o forfaintingu niewłaściwym.

Forfaiting ma zastosowanie w sytuacji, gdy sprzedaż produktów bądź usług wymaga udzielenia kredytu kupieckiego. Kredyt może być zastąpiony forfaitingiem, ponieważ w ten sposób można szybko uzyskać należności, i tym samym poprawić płynność finansową. Jest to również zabezpieczenie przed wszelkimi stratami, które może spowodować niewypłacalny dłużnik. Ponadto eksporter otrzymuje korzystne formy płatności, dzięki czemu może zwiększyć wolumen sprzedaży i wejść na nowe rynki. Nie jest również narażony na ryzyko handlowe, polityczne czy kursowe, nie musi zaciągać kredytu na sfinansowanie odroczonych wierzytelności.

Na koszt forfaitingu wpływają wartość faktury, termin płatności, koszt pieniądza oraz ryzyko kontrahenta. Poza odsetkami bank dolicza swoją marżę, która uzależniona jest od poziomu ryzyka kontrahenta krajowego lub kraju kontrahenta zagranicznego. W przypadku kontrahenta zagranicznego trzeba do kosztów dodać także premię za ryzyko kursowe oraz uczestnictwo banku, będącego gwarantem akredytywy. Tak więc łączne koszty forfaitingu są dość wysokie.

Tekst Jacek Folga

kontroler finansowy w branży FMGC

REKLAMA

REKLAMA