Kiedy powstaje obowiązek podatkowy - VAT w usługach budowlanych

REKLAMA

REKLAMA

W usługach budowlanych, obowiązek podatkowy powstaje nie z chwilą wystawienia faktury, ale z chwilą otrzymania całości lub części zapłaty, nie później niż po 30 dniach od daty wykonania usługi.

REKLAMA

REKLAMA

Za datę wykonania usługi przyjmuje się datę odbioru (końcowego lub częściowego) określonego etapu prac. Oznacza to, że z tytułu wykonania usługi budowlanej, dla powstania obowiązku podatkowego nadrzędne znaczenie ma faktyczna data zapłaty, której kontrahent dokonał.

Jeżeli kontrahent nie dokona płatności w ciągu 30 dni od daty wykonania usługi, to 30 dnia powstanie obowiązek podatkowy.

Dodatkowo, w przypadku usług budowlanych, dla prawidłowego określenia momentu powstania obowiązku podatkowego, obok daty zapłaty, bardzo ważne jest ustalenie momentu, w którym usługa została wykonana lub może zostać uznana za wykonaną.

REKLAMA

Ustawa o podatku VAT nie definiuje jednak wprost momentu wykonania usługi. W praktyce za wykonanie usługi budowlanej uznaje się techniczny odbiór robót, potwierdzony stosownym protokołem. Zatem datą wykonania usługi budowlanej jest data podpisania protokołu odbioru. Jeżeli protokół odbioru jest podpisany bezpośrednio po zakończeniu usługi budowlanej oraz w terminie zgodnym z harmonogramem prac zawartym w umowie, raczej nie pojawiają się kwestie problemowe związane z ustaleniem terminu wykonania usługi. Natomiast bardzo często w praktyce zdarzają się sytuacje, że podpisanie protokołu odbioru przeciąga się w czasie z różnych przyczyn – zamawiający kwestionuje jakość wykonania usługi, zleca poprawki.

Polecamy serwis: Biuro rachunkowe

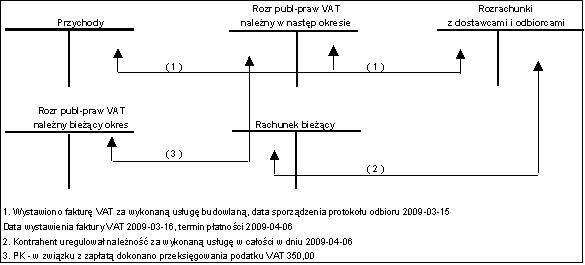

Poniższy schemat przedstawia księgowanie podatku VAT od wykonanej usługi budowlanej, przy założeniu, że protokół odbioru i faktura VAT zostały wystawione w tym samym miesiącu, a płatność została dokonana w całości w terminie określonym na fakturze.

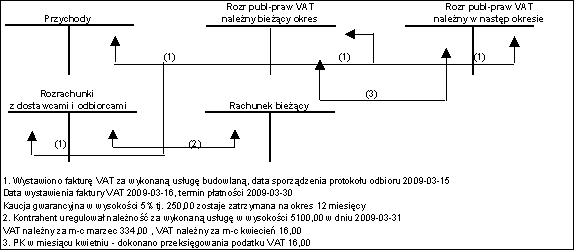

W praktyce jednak często fakturowanie wykonanych usług budowlanych bywa bardziej skomplikowane. Zgodnie bowiem z przepisami prawa budowlanego, zamawiający ma prawo zatrzymać wykonawcy część wynagrodzenia tytułem kaucji lub należytego zabezpieczenia wykonania umowy. Kwoty te stanowią najczęściej określony procent wynagrodzenia wykonawcy i zatrzymywane są na okres gwarancji lub rękojmi udzielony przez wykonawcę zamawiającemu. Zatem w sytuacji zatrzymania kaucji gwarancyjnej, należność za wykonane usługi zostanie uregulowana w części pomniejszonej o zabezpieczenie, co z kolei pociągnie za sobą konsekwencje w ustaleniu momentu powstania obowiązku podatkowego – jak na schemacie poniżej.

Zobacz także: Czy prowadząc działalność wszystko wliczymy w koszty

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA