Refinansowanie kredytu opłacalne po 23 sierpnia?

REKLAMA

REKLAMA

Za półtora tygodnia, 23 sierpnia, wchodzi w życie część zapisów Rekomendacji T, w tym rekomendacja 24.4. Mówi ona, że: w przypadku kredytu indeksowanego kursem waluty obcej bank powinien, na życzenie klienta, (…) zagwarantować w umowie możliwość uruchomienia (…) kredytu w walucie do jakiej kredyt jest indeksowany. Bank nie może wprowadzać (…) obowiązku ponoszenia kosztów, które mogłyby utrudniać klientowi skorzystanie z takiej możliwości.

REKLAMA

REKLAMA

Prezent dla spłacających drogie kredyty

Taki zapis nie ma zbyt dużego znaczenia dla nowych kredytobiorców chyba, że kupują nieruchomość za granicą i zapłata ma nastąpić w euro. Co prawda teoretycznie wypłata kredytu w walucie i potem jego spłata też w walucie (na mocy rekomendacji SII) daje możliwość całkowitego uniknięcia bankowego spreadu walutowego, ale takie rozwiązanie w przypadku zakupu nieruchomości w Polsce byłoby bardzo trudne technicznie. Nowe zapisy rekomendacji T, w połączeniu z rekomendacją SII, znacząco zmieniają natomiast sytuację osób, które już spłacają kredyty walutowe, otwierając możliwość zamiany drogiego kredytu na tani na znacznie korzystniejszych niż do tej pory warunkach.

Dotyczy to w szczególności osób, które zaciągnęły kredyt walutowy w 2009 roku, gdy zarówno marże, jak i kurs walutowy były wyższe niż obecnie. W kulminacyjnym punkcie kryzysu przeciętne marże dla euro wynosiły 3,75%, a teraz są na poziomie 2,75% (kredyt na 300 tys. zł, 25% wkładu własnego). Maksymalne stawki sięgały jednak 6,6-6,8%, a obecnie najbardziej atrakcyjne kształtują się na poziomie 1,5-1,7%.

REKLAMA

Zobacz serwis: Kursy walut

Mniejszy koszt spreadu dzięki rekomendacjom

Przy zmianie starego kredytu walutowego na nowy obok standardowych kosztów, czyli prowizji za przedterminową spłatę, ewentualnie prowizji za udzielenie nowego kredytu oraz kosztów sądowych związanych z hipoteką, dochodzi bardzo ważny koszt spreadu walutowego. Wynika on stąd, że bank wypłaca kredyt po niższym kursie, a kredytobiorca spłaca go po wyższym. W efekcie przy refinansowaniu może dojść do podwyższenia kwoty kredytu. Nowe zapisy rekomendacji T w połączeniu z obowiązkiem przyjęcia przez bank spłaty starego kredytu bezpośrednio w walucie (Rekomendacja SII) pozwalają uniknąć części kosztów związanych ze spreadem.

Założenia do obliczeń:

• Kredyt na sumę 300 tys. zł, 30 lat, indeksowany kursem euro

• Zaciągnięty w styczniu 2009 roku

• Marża 3,5%

• Nowa marża 2%

• Kurs wypłaty starego kredytu EUR/PLN 4,05 (4,17 kurs rynkowy, spread 24 gr)

• Kurs wypłaty nowego kredytu EUR/PLN 3,87, kurs spłaty 4,11 (spread 24 gr)

• Prowizja od przedterminowej spłaty 1,5%

• Prowizja za udzielnie kredytu 1% (doliczona do kwoty kredytu)

• Obecna stawka EURIBOR 3M- 0,9%

• Dotychczasowa spłata nie spowodowała zmniejszenia kwoty kapitału

• Do czasu ustanowienia zabezpieczenia marża wyższa o 1 pkt. proc.

145 zł oszczędności ze spreadem

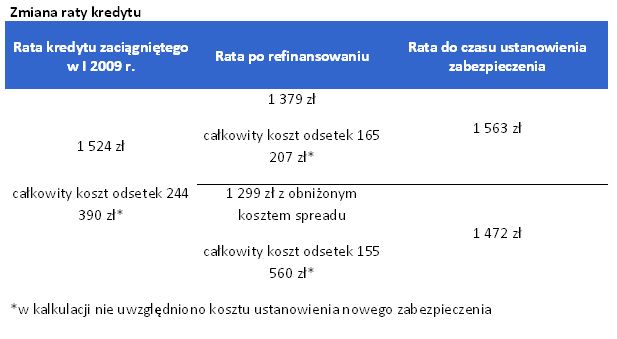

Rata kredytu w euro zaciągnięto w styczniu 2009 roku na opisanych wyżej warunkach wynosi obecnie 1524 zł. W wyniku refinansowania, z uwzględnieniem kosztu spreadu, można obniżyć ją do 1379 zł (1563 zł do czasu ustanowienia zabezpieczenia). W takim wypadku można więc mówić o oszczędności w kwocie 145 zł miesięcznie. Jeżeli uwzględnimy, że koszty sądowe z tytułu wykreślenia starych hipotek i dokonania wpisu nowych (wraz z podatkiem) wyniosą ok. 920 zł, cała operacja zwróci się po siedmiu miesiącach od momentu ustanowienia zabezpieczenia nowego kredytu.

Spadek kwoty kredytu zamiast wzrostu

W sytuacji, gdy nowy bank wypłaciłby kredyt w euro rata spadłaby do 1299 zł (1472 zł do czasu ustanowienia zabezpieczenia). Pojawi się zatem dodatkowa korzyść w kwocie 80 zł co miesiąc, czyli w sumie rata spadłaby o 225 zł. Na tym nie koniec. Wypłata nowego kredytu w walucie, dla przyjętych założeń, pozwoliłaby obniżyć kwotę zadłużenia. W wariancie ze spreadem kredytobiorca musiałby się liczyć z jego wzrostem o 12,1 tys. zł, a w wariancie z obniżonym spreadem miałby spadek o 6,1 tys. zł. Ten czynnik w połączeniu z niższym oprocentowaniem pozwoliłby znacznie obniżyć całkowity koszt odsetek. O ile w wariancie z pełnym spreadem tak mierzona korzyść z refinansowania wyniosłaby 79,2 tys. zł, to w wariancie z nowym kredytem wypłaconym w walucie wzrosłaby do 88,9 tys. zł (wzrost o 12,2%). Kwoty mogą być wyższe w przypadku banków mający większy od przeciętnego spread walutowy.

Wypłata w walucie na razie w trzech bankach

Już w tej chwili możliwość wypłaty kredytu w walucie deklarują trzy banki: Deutsche Bank, PKO BP i Citibank. Od 23 sierpnia wszystkie, które udzielają kredytów walutowych będą musiały uruchomić taką opcję. Dodatkowym kosztem, jaki może się pojawić w przypadku wyboru wypłaty w walucie jest opłata za przelew walutowy. Spośród banków, które określiły już zasady, jakie będą obowiązywać po 23 sierpnia, z dodatkowym kosztem z tytułu przelewu trzeba liczyć się w mBanku, Multibanku i Nordei. Przykładowo, w pierwszym z nich stawka to 0,25% kwoty przelewu, jednak nie więcej niż 200 zł. PKO BP, który już umożliwia wypłatę kredytu w walucie, też poobiera opłatę za przelew. Opłat za przelew nie będą naliczać przy wypłacie w walutach BZ WBK i BPH. Uwaga: w przypadku przelewów walutowych trzeba liczyć się z podwójnym kosztem w sytuacji, gdy bank wysyłający środki korzysta z innego banku pośredniczącego niż bank przyjmujący przelew.

Zobacz też: Kredyty i pożyczki hipoteczne

Decyzja przy składaniu wniosku

Większość banków, które albo już wypłacają kredyty w walucie, albo już ustaliły zasady, jakie będą obowiązywać po 23 sierpnia, przyjęło, że o wypłatę w walucie trzeba będzie ubiegać się już na etapie składania wniosku kredytowego. Według obecnych informacji, wybór opcji wypłaty w walucie w żadnym banku nie będzie wiązał się z koniecznością spłaty rat także w walucie.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA