RPP nie zmieniła stóp procentowych

REKLAMA

REKLAMA

Stopy procentowe bez zmian

Nastawienie inwestorów i ekonomistów od dłuższego czasu znacząco odbiega od tego, co komunikuje Rada Polityki Pieniężnej. Władze monetarne wskazują na wciąż nadmierne tempo wzrostu inflacji w naszym kraju, skutkujące gotowością do podniesienia stóp procentowych. Rynek natomiast skupia się na perspektywach gospodarczych, które pozwalają zakładać, że słabnące tempo rozwoju naszej gospodarki rozwiąże problem inflacji i pozwoli Radzie na obniżenie stóp procentowych w przyszłości. W takich warunkach decydujące znaczenie może mieć nastawienie innych banków centralnych do polityki pieniężnej.

REKLAMA

REKLAMA

Można zaobserwować stopniowy wzrost niechęci do dalszego luzowania monetarnego, co może wpływać na postawę także naszej RPP. W krajach rozwijających się chodzi o zaprzestanie obniżek stóp procentowych, co wynika stąd, ze zagrożenia dla koniunktury gospodarczej związane z kryzysem zadłużeniowym w strefie euro zmniejszyły się, a presja inflacyjna wciąż jest znaczna. W państwach rozwiniętych uwaga skupia się natomiast na decyzjach dotyczących tzw. ilościowego luzowania monetarnego (skup aktywów przez bank centralny, który oznacza de facto dodruk pieniądza). Ostatnie sygnały z USA wskazują na większą niechęć do kontynuowania tej polityki. Trzeba przy tym wszystkim liczyć się z dalszą polaryzacją decyzji banków centralnych na świecie.

Polecamy: Który kredyt hipoteczny wybrać: w PLN czy EUR?

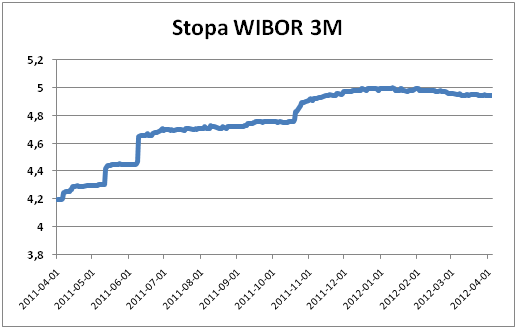

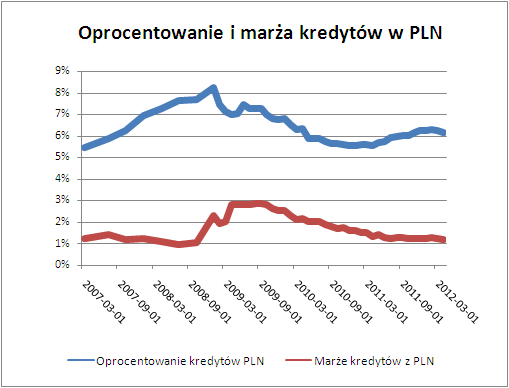

Dla kredytobiorców ważniejsza od oficjalnych stóp banku centralnego jest stopa WIBOR, od której zależy oprocentowanie kredytów (jest sumą WIBOR-u i marży). WIBOR 3-miesięczny od niespełna pół roku utrzymuje się na dość stabilnym poziomie, który dziś wynosi 4,94%. Jeśli do tego poziomu dodamy aktualną przeciętną marżę dla kredytu w złotych, która wynosi już 1,2%, to otrzymamy oprocentowanie na poziomie 6,14% (warunki dla kredytu na 300 tys. zł, 25% wkładu własnego). Rata takiego kredytu to 1826 zł.

REKLAMA

Raty nie będą spadać

Rynek nie spodziewa się, aby w najbliższym czasie stopa WIBOR uległa znaczącym wahaniom. A to oznacza, że spłacający kredyty nie mogą liczyć na to, że w najbliższym czasie ich miesięcznie obciążenia spadną. Jednocześnie osoby, które dopiero przymierzają się do zaciągnięcia kredytu stopniowo tracą alternatywę dla zadłużenia się w polskiej walucie. Mamy w tej chwili teoretycznie 11 banków udzielających finansowania w euro, ale po odjęciu tych, które wymagają, aby kredytobiorca osiągał dochód w euro (Alior Bank, BOŚ, Pekao SA, Nordea) pozostaje tylko siedem, są to: BZ WBK, Deutsche Bank, Getin Noble Bank, mBank, MultiBank, Polbank i Raiffeisen.

Polecamy: Co powinieneś wiedzieć o kredycie z dopłatą?

Kredyt w euro?

Ale to jeszcze nie oznacza, że każdy kto ma pracę i przyjdzie do banku, taki kredyt dostanie. Banki wymagają bowiem ponadprzeciętnych dochodów. W Deutsche Banku jest to 12 tys. zł netto na gospodarstwo domowe, w BZ WBK 8 tys. zł netto na gospodarstwo domowe (5 tys. zł netto dla singla), a w Getin Noble Banku 6,8 tys. zł brutto na gospodarstwo. Aby dostać kredyt w euro w Raiffeisen Banku co najmniej jedna osoba w rodzinie musi zarabiać 3 tys. zł netto lub więcej. Jeśli o kredyt wnioskuje singiel to kwota ta rośnie do 5 tys. zł netto (analogiczne warunki obowiązują jednak w tym banku dla kredytów złotowych). Dwie instytucje (mBank i MultiBank), deklarują, że nie mają konkretnego kryterium dochodowego dla kredytów w euro.

Kredyty w złotych korzystniejsze

Średnia marża dla kredytów w euro – o ile mówienie o takiej danej przy obecnej liczbie banków ma jeszcze sens – wynosi 3,5% (kredyt na 300 tys. zł, 25% wkładu własnego). Jest to poziom zdecydowanie wyższy niż przed rokiem, gdy średnia marża wynosiła 2%. Oprocentowanie na poziomie 4,5% wciąż jest jednak znacznie niższe niż w przypadku kredytów w złotych. Plusem tych ostatnich jest niewielka tendencja do obniżania marż. Przed rokiem jej przeciętny poziom wynosił 1,35% (obecnie 1,2%). Część banków wprowadziła wiosenne promocje zachęcając do zaciągnięcia kredytu w rodzimej walucie. W 2011 roku, według danych ZBP, 79% nowych kredytów zostało udzielonych w polskiej walucie wobec 30% w 2008 roku.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA