Czy podatek od zysków z wynajmu mieszkania można obniżyć?

REKLAMA

REKLAMA

Wybór optymalnego sposobu opodatkowania dochodów z najmu może spowodować wielokrotne zmniejszenie kwot wpłacanych na rachunek fiskusa. Do wyboru podatnik ma bowiem trzy formy prowadzenia rozliczeń z urzędem:

1) Ryczałt od przychodów ewidencjonowanych (stawka 8,5%),

2) Zasady ogólne (stawki progresywne 18% i 32%),

3) Tzw. „podatek liniowy” (stawka 19%).

REKLAMA

REKLAMA

Będąc osobą fizyczną nieprowadzącą działalności gospodarczej można wybrać między dwoma pierwszymi formami rozliczeń. W przypadku działalności gospodarczej natomiast podatnik musi zdecydować się na opłacanie podatku liniowego lub na zasadach ogólnych.

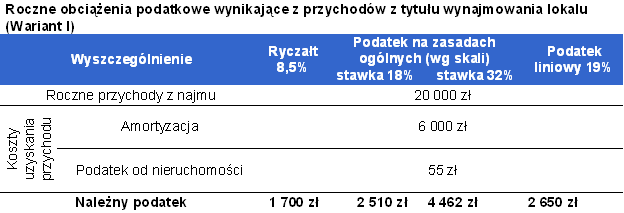

Podatek od przychodu lub dochodu

Jedynie w przypadku ryczałtu podstawą do obliczenia podatku jest przychód. W pozostałych dwóch systemach podstawą opodatkowania jest dochód, a więc przychód pomniejszony o koszty jego uzyskania. Home Broker sprawdził jaki podatek obciążyłby właściciela mieszkania o wartości 400 tys. zł, które przynosi przychód z najmu na poziomie 20 tys. zł rocznie biorąc pod uwagę wszystkie trzy dostępne systemy rozliczeń. W pierwszym wariancie do kosztów zaliczono jedynie podatek od nieruchomości (na poziomie 65 groszy za m kw. mieszkania i 39 groszy za m kw. gruntu pod blokiem mieszkalnym) oraz amortyzację.

REKLAMA

Polecamy serwis Podatki osobiste

Stawkę amortyzacji lokalu ustalono na poziomie 1,5% wartości prawa własności do lokalu. Dla porównania w przypadku prawa spółdzielczego własnościowego możliwe byłoby skorzystanie ze stawki 2,5%. Dzięki takiemu zabiegowi dochód do opodatkowania obniżyłby się rocznie dodatkowo o 4 tys. zł Skutkowałoby to zmniejszeniem kwoty należnej fiskusowi, a nie miałoby żadnego bezpośredniego wpływu na faktycznie ponoszone koszty. Nabycie spółdzielczego własnościowego prawa do mieszkania na wynajem jest więc dla właściciela korzystniejsze podatkowo niż zakup prawa własności.

W przedstawionym powyżej wariancie najbardziej atrakcyjną formą opodatkowania byłby ryczałt, który pochłonąłby 1,7 tys. zł. Podstawą jego naliczenia jest przychód, a więc na jego wysokość nie wpływają możliwe do odliczenia koszty. Byłaby to bardziej atrakcyjna forma opodatkowania niż zasady ogólne. Według nich osoby, których dochód roczny nie przekracza 85 528 zł, musiałyby bowiem liczyć się z dodatkowym obciążeniem podatkowym na poziomie 2510 zł, co stanowi 18% osiągniętego zysku z najmu. Osoby, których roczny dochód byłby wyższy, zostaliby obciążeni podatkiem na poziomie dodatkowych 4,5 tys. zł z tytułu zaliczenia do podstawy opodatkowania zysków z wynajmowania nieruchomości. Szczególnie dla nich ciekawą alternatywą mogłoby okazać się zarejestrowanie działalności gospodarczej i opodatkowanie stawką 19%. Taki wariant łączyłby się z wniesieniem na rachunek fiskusa niecałych 2,7 tys. zł. Przejście na tę liniową stawkę ma jednak swoje minusy, do których najczęściej zalicza się brak możliwości rozliczania dochodów wraz ze współmałżonkiem.

Od 1 stycznia br. zmieniły się zasady opodatkowania dochodów z wynajmu w formie ryczałtu. Obecnie niezależnie od wartości osiąganych przychodów wystarczy odprowadzić 8,5% na rachunek fiskusa. Ta forma rozliczeń nie jest jednak możliwa gdy wynajem realizowany jest w formie działalności gospodarczej. Od maja br. chęć skorzystania z ryczałtu należy zgłosić do naczelnika urzędu skarbowego do 20 dnia miesiąca następującego po miesiącu, w którym osiągnięto pierwszy przychód z najmu. Niedopełnienie tego obowiązku skutkuje opłacaniem podatku na zasadach ogólnych.

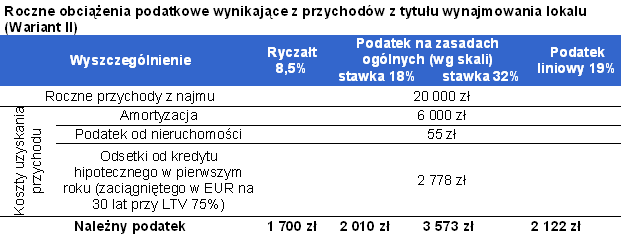

Kosztem są jedynie odsetki

Do kosztów uzyskania przychodu można także zaliczyć odsetki od kredytu na zakup nieruchomości. W przypadku zakupu nieruchomości wartej 400 tys. zł na kredyt na 30 lat w euro z 25% wkładem własnym, przy oprocentowaniu 3,54% i kursie 3,91 zł za euro, przez pierwszych 12 miesięcy w ratach równych suma zapłaconych odsetek wyniesie 2778 zł. Uwzględnienie tych kwot przy określaniu dochodu do opodatkowania spowodowałoby obniżenie podatku o od 500zł w przypadku opłacania podatku 18% na zasadach ogólnych do nawet blisko 900zł gdy podatnik wchodzi w drugi próg podatkowy. Obrazuje to poniższy przykład, który oprócz wymienionych w wariancie pierwszym kosztów w postaci podatku od nieruchomości i amortyzacji uwzględnia także wliczenie w koszty odsetek od kredytu hipotecznego zaciągniętego na zakup mieszkania.

Polecamy serwis Podatki

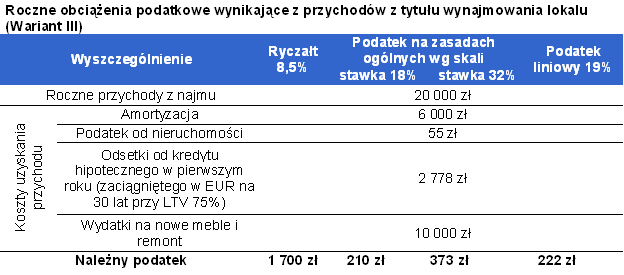

Remont i meble niwelują podatek

Do kosztów uzyskania przychodu można także zaliczyć wydatki na przykład na wyposażenie (np. meble) i remont mieszkania. Zazwyczaj pochłaniają one znaczne kwoty, a co za tym idzie najczęściej niwelują korzyści z rozliczenia podatku w formie ryczałtu od przychodów ewidencjonowanych pomimo jego niskiej stawki. Obrazuje to przykład w wariancie trzecim, gdzie do kosztów uzyskania przychodu zaliczono amortyzację, podatek od nieruchomości, odsetki od kredytu oraz dodatkowo 10 tys. zł na nowe meble i remont nieruchomości, co wydaje się kwotą niewygórowaną. W tym wariancie roczny podatek liniowy i na zasadach ogólnych nieznacznie przekroczyłby 200zł, podczas gdy ryczałt płacony od przychodu wciąż pozostaje na niezmienionym poziomie 1,7 tys. zł, a więc blisko 1,5 tys. zł wyższym.

Podatek zależy od umowy

Rzadko podatnicy zdają sobie także sprawę z faktu, że wysokość obciążeń podatkowych zależeć także może od sformułowań znajdujących się w umowie. Szczególnie należy zwrócić uwagę na fragment mówiący o wysokości opłat za najem, gdzie jasno odróżnić trzeba co jest opłatą z tytułu najmu, a co kosztem ponoszonym przez najemcę z tytułu użytkowania mieszkania (gaz, prąd, woda, czynsz). Gdyby bowiem ustalić w umowie jedną kwotę (odpowiadająca sumie tych kosztów) będzie ona stanowiła dla fiskusa przychód, a więc podstawę opodatkowania w przypadku opłacania podatku w formie ryczałtu. Na przykład gdyby strony umówiły się, że co miesiąc za najem należna jest opłata w wysokości 1300 zł, z czego 300 zł właściciel musi odprowadzić do spółdzielni z tytułu czynszu, to opłata na rzecz właściciela w umowie powinna być określona w kwocie 1000 zł. Takie wnioski płyną z interpretacji Izby Skarbowej w Warszawie nr IPPB1/415-2/10-2/EC.

Czytaj także: Na co warto zwrócić szczególną uwagę w umowie kredytowej?

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA