Jak uniknąć płacenia zbyt wysokich rat kredytu we frankach?

REKLAMA

REKLAMA

Czym jest kredyt walutowy? – To zobowiązanie rozliczane w walucie zagranicznej, w której ustala się wysokość kredytu, rat, a także uwzględnia się stopy procentowe, obowiązuje dla danej waluty. Klient instytucji kredytowej otrzymuje równowartość kredytu w złotych. To w nim spłacane są raty.

REKLAMA

REKLAMA

Na tej podstawie można już określić to, od czego zależy wysokość spłacanych co miesiąc kwot. Wyróżniamy trzy czynniki, które wpływają na wysokość rat. Są to:

- wielkość kredytu wyrażona w walucie obcej i okres spłaty,

- kurs walutowy, po którym przeliczono wartość kredytu i obecny kurs, wpływający na wysokość rat,

- oprocentowanie dla waluty, w której wzięto kredyt.

Oprocentowanie kredytu walutowego można podzielić na dwa komponenty: stopę, ustalaną na rynku międzybankowym i marże instytucji udzielających kredytu. W przypadku kredytów zaciągniętych we frankach, półroczna stopa procentowa, po jakiej banki udzielają sobie pożyczek, wynosi około 0,245% - niecałe 0,25 procenta. Jeżeli oprocentowanie, oferowane przez bank, plasuje się na wysokości 2,5%, marża pobierana przez bank stanowi 900% stawki, narzucanej na rynku międzybankowym. Jak oprocentowanie wpływa na wysokość rat?

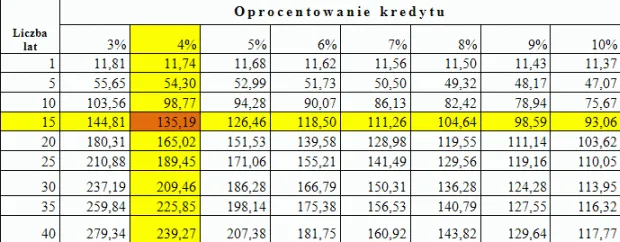

Istnieje matematyczny wzór na obliczenie stosunku kwoty kredytu do jednej raty. Można go interpretować jako wielkość rat potrzebnych do spłaty kapitału przy określonym oprocentowaniu i w określonym czasie. Jest to współczynnik dyskontowania renty i zależy on od wysokości stopy procentowej oraz okresu spłaty kredytu. W poniższej tabelce zebrano jego wielkości dla różnych poziomów stóp i lat, potrzebnych do spłaty pełnej kwoty.

REKLAMA

Kolorem ciemnopomarańczowym zaznaczono stosunek kwoty kredytu do pojedynczej raty, branego na 15 lat, o oprocentowaniu 4% w skali roku. 100 000/135,19 = 740. 135,19 oznacza, że miesięczna rata kredytu w wysokości 100 000 franków wyniesie 740 franków co miesiąc. 1 000×151,53 = 151 530 Jeżeli natomiast co miesiąc dysponujemy kwotą 1000 franków, a roczne oprocentowanie wynosi 5%, możemy wziąć 20-letni kredyt na 151 530 franków.

Dowiedz się także: Jak zarobić na korzystaniu z konta w banku?

Oprócz okresu spłaty i oprocentowania, istotnym czynnikiem, wpływającym na wielkość spłacanych rat, jest kurs walutowy. Aprecjacja franka szwajcarskiego względem złotego, jaka dokonała się w latach 2006-2008, zwiększyła zobowiązania kredytobiorców o połowę. To znaczy, że osoba, która zaciągnęła kredyt we frankach o wartości 1 mln zł w 2006 roku, z powodu zmian kursu CHF/PLN w 2008 musiała oddać o 500 000 zł więcej. Czy można było zabezpieczyć się na wypadek tak niekorzystnych zmian kursu?

Odpowiedź brzmi: tak! Załóżmy, że w ciągu najbliższych 12 miesięcy kurs walutowy będzie kształtował się niekorzystnie dla kredytobiorcy. Dlatego klient banku poszuka zabezpieczenia na rok.

Polecamy serwis: Kursy walut

Przykładowo, gdy wysokość miesięcznej raty wynosi 2500 zł, interesuje nas zabezpieczenie pozycji wielkości 30 000 zł (12 miesięcy × 2 500 zł). Przy kursie CHF/PLN na wysokości 3,00 zł, kredytobiorca musi zawrzeć transakcję zabezpieczającą o wartości 10 000 franków. Jak na „standardy” rynku walutowego Forex jest to stosunkowo niewielka kwota, określana mianem 1 mini lota.

Biorca kredytu w walucie obcej traci wówczas, gdy umacnia się ona w stosunku do złotego. Dlatego interesuje go zabezpieczenie na wypadek wzrostu wartości, np. franka. Wobec tego należy zawrzeć długą pozycję na parze CHF/PLN.

Jeżeli frank umocni się o 10%, do poziomu 3,3 zł, przy 30-letnim kredycie na 600 tys. średnia rata skoczy z poziomu ok. 2530 zł do 2782 zł. 252 zł × 12 = 3 024 zł. (3,3 - 3) × 10 000 = 3 000 zł. Rocznie do banku wpłacimy 3 024 zł więcej, ale z powodu wzrostu wartości franka z 3 zł do 3,3 zł, zarobimy 3 000 zł. Strata wyniesie więc 24 zł.

Jest to oczywiście przykład uproszczony, gdyż nie uwzględniono w nim takich opłat jak spread walutowy – marża, jaką bank pobiera podczas rozliczania kredytu w różnych walutach, czy prowizja od przyznania kredytu. Tym niemniej, przykład ten pokazuje, że można zabezpieczyć się na wypadek niekorzystnych zmian kursowych.

Ważny jest również tzw. próg bólu, a więc maksymalna kwota, jaką kredytobiorca może przeznaczyć na spłatę rat. Przekroczenie tej granicy powoduje „ból” – uszczuplenie portfela, które może zachwiać równowagą finansową pożyczkobiorcy. Jeżeli próg bólu znajduje się 10% powyżej obecnej raty, taki sam próg musi dotyczyć kursu. W przykładzie z frankiem oznaczałoby to umocnienie się waluty szwajcarskiej o 10% wobec złotego. W przypadku ryzyka przekroczenia tego progu, warto pomyśleć o zabezpieczeniu się w sposób opisany powyżej.

Bartosz Boniecki

Główny Ekonomista Alchemii Inwestowania

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA