Na „Mocce” można ubić dobry interes

REKLAMA

REKLAMA

Produkt strukturyzowany „Mocca” został przygotowany wspólnie przez Expander, NWAI i TU Generali. Dzięki spełnieniu warunku wypłaty premii inwestorzy, którzy dokonali inwestycji w ten produkt, zyskali 39% w okresie 2,5 roku. Dodatkowo, dzięki wykorzystaniu formy ubezpieczenia na życie, osiągnięte dochody zwolnione są z konieczności płacenia podatku od zysków kapitałowych. Aby osiągnąć taki wynik netto na standardowej lokacie, funduszu inwestycyjnym czy akcjach, zysk przed opodatkowaniem musiałby wynieść 48,1%, czyli 17% średniorocznie. Jest to stopa zwrotu znacznie przewyższająca długoterminową, oczekiwaną rentowność z inwestycji na rynku akcji. W tym samym okresie czasu średni wynik funduszy z grupy akcji uniwersalnych polskich wyniósł -3,92%, jeżeli wierzyć danym Analiz Online.

REKLAMA

REKLAMA

Budowa „Mocci” opierała się na kontraktach terminowych trzech, powszechnie wykorzystywanych towarów rolnych: kawy, kakao i cukru. Warunkiem uzyskania premii przez inwestora było ziszczenie się następującego scenariusza: ceny wszystkich trzech towarów w finalnym odczycie są równe lub wyższe od tych z odczytu inauguracyjnego. Gdyby cena któregokolwiek z wymienionych towarów nie spełniała powyższych kryteriów, wówczas produkt zakończyłby się wypłatą 95% zainwestowanego kapitału.

Dowiedz się także: Co oznacza gwarancja w lokatach strukturyzowanych

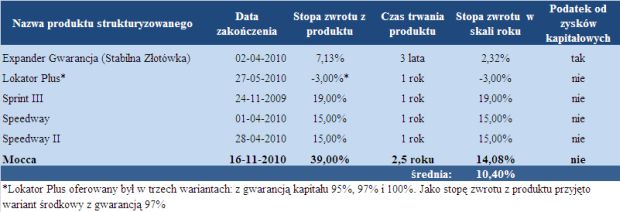

Według raportu przygotowanego w październiku 2010 r. przez Urząd Komisji Nadzoru Finansowego („Produkty Strukturyzowane w Polsce w latach 2000-2010”) średnia roczna stopa zwrotu z przeanalizowanych produktów strukturyzowanych wyniosła 3,31%. Na tym tle średnia wyników z zakończonych tego typu produktów, oferowanych za pośrednictwem Expandera, wypadła wzorowo i do tej pory wyniosła 10,4%. W przypadku 4 z 5 produktów, zakończonych dodatnią stopą zwrotu, uzyskany dochód zwolniony był z podatku od zysków kapitałowych.

REKLAMA

Tabela 1. Wyniki zakończonych produktów strukturyzowanych oferowanych za pośrednictwem firmy Expander.

Źródło danych: obliczenia własne.

Polecamy serwis: Lokaty

Wyniki powyższych produktów, a także zachowania rynków akcji, uwidaczniają potrzebę dywersyfikacji portfela. Ekspozycja na różne regiony inwestycyjne oraz odmienne klasy aktywów wpływa na poprawę stosunku oczekiwanego zysku do ryzyka całego portfela inwestycyjnego. Produkty strukturyzowane pozwalają w łatwy sposób uczestniczyć w tym, co dzieje się na światowych rynkach – zarówno w sferze akcji, surowców, jak i walut. Dodatkowym atutem większości tego typu rozwiązań jest gwarancja wpłaconego kapitału na koniec okresu inwestycji. Dzięki takiej konstrukcji inwestor ma szansę na wysoki zysk, a jednocześnie na ochronę kapitału na wypadek, gdyby warunki na rynkach uległy niekorzystnym zmianom.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA