50% przedsiębiorców boi się o płynność [BADANIE]

REKLAMA

REKLAMA

Płynność priorytetem

Utrzymanie płynności finansowej w pandemii jest wyzwaniem dla co drugiej firmy z sektora MŚP. W największym stopniu dla mikrofirm i przedsiębiorstw budowlanych. Badanie Krajowego Rejestru Długów i NFG (Narodowego Funduszu Gwarancyjnego) „Płatności i finasowanie przedsiębiorstw w czasie pandemii”, zrealizowane w kwietniu przez IMAS International, pokazuje, że epidemia dała się we znaki mikro, małym i średnim firmom. Bezpośrednią konsekwencją kryzysu dla właścicieli rodzimych biznesów są trudności w zachowaniu płynności finansowej i utrzymaniu działalności gospodarczej.

REKLAMA

REKLAMA

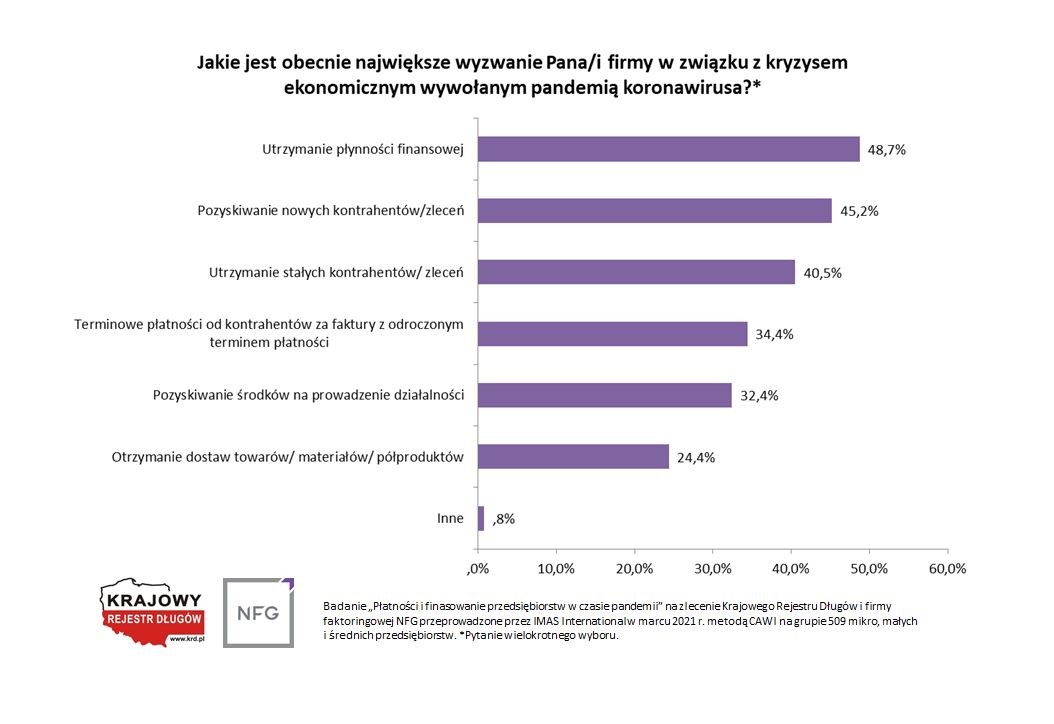

Przedsiębiorstwa zapytane o to, co jest dla nich obecnie największym wyzwaniem, na pierwszym miejscu wskazują utrzymanie płynności finansowej (48,7%). Na dalszych miejscach firmy wymieniają: pozyskiwanie nowych kontrahentów (45,2%) oraz utrzymanie stałych zleceń (40,5%). Dla co trzeciej firmy z sektora MŚP głównym wyzwaniem są terminowe płatności od kontrahentów (34,4%) oraz pozyskanie środków na prowadzenie działalności (32,4%).

Przyczyny opóźnionych płatności

– Płynność finansowa to zdolność przedsiębiorstwa do regulowania własnych zobowiązań, takich jak bieżące opłaty do ZUS-u i urzędu skarbowego, płatności za towary, materiały, usługi wobec dostawców czy wypłata wynagrodzeń i premii dla pracowników. Gdy zostaje zachwiana równowaga między wpływami a wydatkami w przedsiębiorstwie, pojawiają się kłopoty finansowe – wyjaśnia Dariusz Szkaradek, prezes Zarządu NFG.

Jak wskazuje ekspert, główną przyczyną tego typu problemów są opóźnione płatności od klientów, utrata dotychczasowych kontraktów czy nawet fakt, że firma wystawia faktury z odroczonym terminem zapłaty.

REKLAMA

– Często też firmy, które realizują wiele zleceń, mają ukryty problem: długie oczekiwanie na przelew. Środki zamrożone w fakturach uniemożliwiają im dostęp do żywej gotówki, co z kolei pociąga za sobą niemożność regulowania własnych zobowiązań w terminie. Obserwujemy, że w pandemii te problemy się nasiliły. Nic więc dziwnego, że aż połowa firm skarży się, że utrzymanie płynności finansowej stanowi dla nich ogromne wyzwanie, a w największym stopniu, bo w 57 procentach, dotyka mikroprzedsiębiorstwa – dodaje Szkaradek.

Utrata płynności finansowej jest jedną z głównych przyczyn niewypłacalności firm. Również w ujęciu sektorowym – utrzymanie płynności to obecnie największe wyzwanie dla przedsiębiorstw z branż przemysłowej, handlowej, budowlanej. Wyjątkiem jest natomiast branża usługowa, dla której utrzymanie płynności finansowej stało się równie ważne jak pozyskiwanie nowych kontrahentów czy zleceń (48,5%). To akurat zrozumiałe, biorąc pod uwagę, że ubiegły rok był najtrudniejszy właśnie dla dostawców usług: restauratorów, fryzjerów, kosmetyczek i in. A według danych Coface, w 2020 r. niewypłacalność ogłosiło 338 podmiotów z branży usługowej, czyli aż o 54% więcej niż rok wcześniej.

Oszczędności firmowe

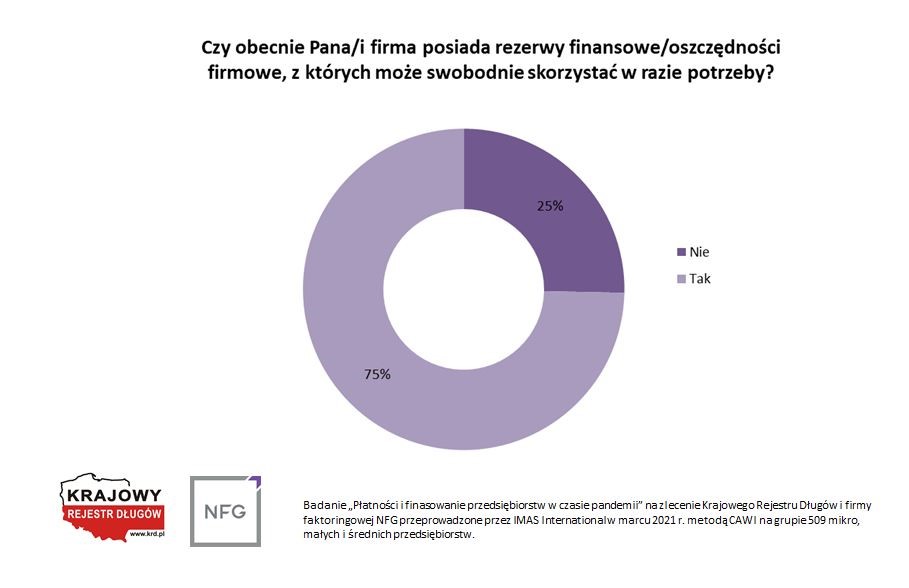

Wydaje się jednak, że strach ma wielkie oczy, a przedsiębiorcy wolą dmuchać na zimne. Badanie Krajowego Rejestru Długów i firmy NFG pokazuje, że sytuacja finansowa przedsiębiorstw nie jest aż tak zła, jak mogłoby się wydawać. Mimo obaw o płynność finansową, 75% firm ma bowiem oszczędności firmowe, z których może swobodnie skorzystać w razie potrzeby.

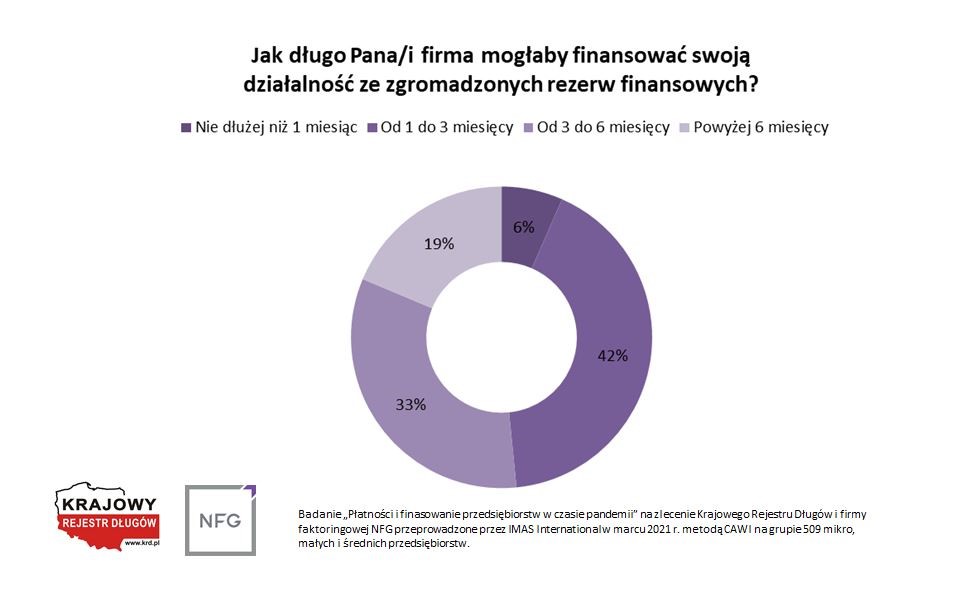

Jak zaznaczają autorzy badania, 42% firm mogłoby za nie przetrwać od 1 miesiąca do 3 miesięcy. Co trzecia firma deklaruje, że może finansować swą działalność ze zgromadzonych rezerw przez około 3-6 miesięcy. Natomiast 19%, czyli niemal co piąte przedsiębiorstwo, mogłoby przetrwać za zgromadzone oszczędności ponad pół roku.

Brak środków na "czarną godzinę"

Analizując dane pod kątem wielkości przedsiębiorstw, sytuacja finansowa firm nie wygląda już aż tak różowo. W gronie firm średnich do zgromadzonych oszczędności przyznaje się 85% podmiotów. W mikrofirmach, czyli grupie najmniejszych podmiotów, taką poduszkę finansową ma zaledwie 62% przedsiębiorstw.

– Trzy czwarte firm z sektora MŚP posiadających poduszkę finansową to naprawdę dobre wieści dla gospodarki. Jednak z drugiej strony, aż 25 proc., czyli co czwarta firma, nie ma żadnych rezerw. A jeśli analizować dane przez pryzmat wielkości przedsiębiorstw, to jeszcze więcej, bo 38 proc. mikrofirm nie posiada w ogóle zgromadzonych środków finansowych na czarną godzinę. To może być niebezpieczne zarówno dla kontrahentów takich firm, jak i dla ich pracowników, ponieważ już jedna nierozważna decyzja czy jedna niezapłacona faktura mogą skutecznie zachwiać płynnością finansową takiego przedsiębiorstwa – wskazuje Adam Łącki, prezes Zarządu Krajowego Rejestru Długów.

Najnowsze badanie KRD „KoronaBilans MŚP” wskazuje, że przedsiębiorcy sygnalizują poprawę swojej sytuacji ekonomicznej, a także spodziewają się poprawy sytuacji w najbliższych trzech miesiącach. To, zdaniem ekspertów, najlepszy moment, by znów zacząć planować oszczędności oraz inwestycje w firmie. Tym bardziej, że obawy o płynność finansową są wciąż żywe, a pandemia nie powiedziała jeszcze ostatniego słowa.

– Takim firmom, które czują, że ich sytuacja się stabilizuje i zaczynają wychodzić na prostą, rekomendowałbym odważniejsze lokowanie nadwyżek pieniężnych w inwestycjach lub właśnie w budowanie niezbędnej poduszki finansowej. Bieżące wydatki związane z działalnością biznesową mogą natomiast pokrywać ze środków uwolnionych w ramach faktoringu, który zresztą bardzo skutecznie chroni płynność finansową przedsiębiorstwa – podsumowuje Dariusz Szkaradek.

Więcej informacji znajdziesz w serwisie MOJA FIRMA

O badaniu

Badanie „Płatności i finasowanie przedsiębiorstw w czasie pandemii” na zlecenie Krajowego Rejestru Długów i firmy faktoringowej NFG przeprowadzone przez IMAS International w marcu 2021 r. metodą CAWI na grupie 509 mikro, małych i średnich przedsiębiorstw.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA