Monitoring należności handlowych

REKLAMA

REKLAMA

Monitorowanie ich spływu jest kluczem do uzyskania prawidłowych przepływów pieniężnych.

REKLAMA

REKLAMA

Monitorując należności, przedsiębiorstwo uzyska odpowiedzi na pytania: po ilu dniach płacą klienci, którzy mają największe zadłużenie, gdzie pojawiły się kłopoty z należnościami przeterminowanymi i z czego one wynikają, jakie są cele w zakresie należności i jaki jest ich bieżący status realizacji? Za pomocą jakich narzędzi można to robić?

Pomiar rotacji należności?

Żeby dowiedzieć się, po ilu dniach od wystawienia faktury odbiorcy płacą, zaleca się stosowanie wskaźnika rotacji należności. W literaturze określa się go skrótem DSO. Znajomość rotacji należności umożliwia: planowanie poziomu należności, kształtowanie płynności finansowej, uzyskanie informacji o czasie, po jakim statystycznie płacą odbiorcy. Słowo „statystycznie” jest w tym przypadku bardzo ważne. Jeśli rotacja wyjdzie na poziomie na przykład 36 dni, nie oznacza to, że wszyscy odbiorcy płacą po 36 dniach. Niektórzy mogą płacić wcześniej, niektórzy później. Jednak średnio wszyscy odbiorcy robią to po 36 dniach. W celu interpretacji wyników zaleca się analizę wskaźnika w czasie. Jeśli wskaźnik rośnie, oznacza to, że odbiorcy płacą gorzej niż w okresach poprzednich.

REKLAMA

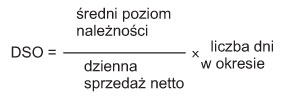

DSO może być liczony na kilka sposobów, jednak najczęściej bazuje on na średniej dziennej sprzedaży. W takim przypadku wykorzystuje się wzór:

Średnią dzienną sprzedaż można uzyskać, dzieląc sprzedaż dla wybranego okresu przez liczbę dni tego okresu. Na przykład dla kwartału liczba dni wyniesie 90. Bardzo ważne jest, aby we wskaźniku uwzględniać tylko sprzedaż z tych miesięcy, z których pochodzą należności na koniec okresu. Obok dziennej sprzedaży konieczne jest również ustalenie średniego poziomu należności. Można je oszacować jako średnią stanu należności na początek i koniec okresu (np. początek i koniec roku kalendarzowego). Alternatywą może być stan należności na koniec okresu. Ważne jest w tym przypadku konsekwentne trzymanie się wybranej metody pomiaru (stan średni lub stan końcowy należności). W przeciwnym wypadku wyniki nie będą porównywalne.

Liczona w ten sposób rotacja ma jednak swoje ograniczenia. Jednym z nich są korekty bilansowe. Na przykład utworzenie wysokiego odpisu aktualizującego należności może znacznie obniżyć poziom należności w bilansie. W konsekwencji poprawi się rotacja należności, ale nie będzie to oznaczać, że odbiorcy zaczęli płacić szybciej. Przeciwnie, firma, tworząc odpis aktualizujący, spodziewa się, że część należności w ogóle nie będzie odzyskana. Poza tym DSO mierzy stan tylko na dzień pomiaru. Nie analizuje, jak odbiorcy płacili wcześniej, nie bierze pod uwagę okresu ciągłego, lecz tylko punktowy.

Z tego powodu powinno się te czynniki uwzględnić w interpretacji wyników. Ponadto wynik należy porównywać w czasie oraz na tle branży. Jeśli wynik drastycznie się zmienia, trzeba dokładnie zbadać przyczynę zmiany.

Firma może też zastosować rotację liczoną na podstawie danych wewnętrznych z systemu FK. Jako materiał do obliczeń należy wykorzystać poszczególne faktury. W tym przypadku trzeba policzyć różnicę między datą zapłaty a datą wystawienia faktury. Pokazuje ona, po jakim czasie została zapłacona pojedyncza faktura. Następnie w celu uzyskania informacji o wzorcu płatności odbiorcy należy pomnożyć otrzymany wynik dla każdej faktury przez jej wartość. W efekcie otrzymamy wartość ważoną. Sumę wartości ważonych dla wszystkich faktur odbiorcy należy podzielić przez jego przychody ze sprzedaży do odbiorcy. Przychody te powinny pochodzić z okresu, z którego pochodzi też suma analizowanych faktur. Otrzymany wynik będzie informował o tym, po jakim czasie płacą odbiorcy. Będzie to wynik bardziej zbliżony do rzeczywistości niż rotacja liczona miarą DSO. Wartość ważona z jednej strony wygładza duże opóźnienia nieistotnych wartości, z drugiej - uwzględnia wagę faktury. Dla firmy ważniejsze jest, aby szybciej otrzymać zapłatę za faktury o największej wartości. Ten problem został uwzględniony w tak liczonej rotacji należności.

Struktura wiekowa należności

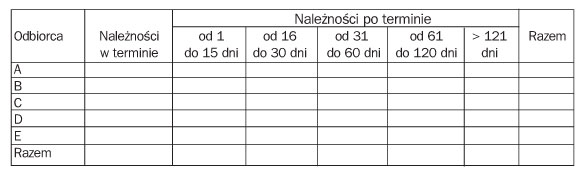

Kolejnym narzędziem, które warto wykorzystać w monitoringu należności, jest struktura wiekowa należności. Dostarcza ona informacji umożliwiających w prosty sposób zidentyfikowanie odbiorców zwlekających z zapłatą. Klasyfikuje należności handlowe odbiorców w przekroju dni, za jakie nie zostały jeszcze zapłacone. Struktura wiekowa należności prezentowana jest w postaci tabeli. Nagłówki kolumn określają przedziały czasowe. Wiersze opisują natomiast nazwy klientów. Wyszczególnianie wszystkich klientów w strukturze wiekowej należności nie jest konieczne, ale pomaga lepiej podejmować decyzje. Należności w terminie to całkowita wartość należności dla poszczególnych odbiorców, których termin płatności jeszcze nie upłynął. Są to wpłaty, których firma powinna oczekiwać w przyszłości. Należności po terminie to zestawienie sumy faktur przeterminowanych, czyli takich, których termin płatności już upłynął. W zależności od tego, ile dni od terminu płatności już minęło, do takiego przedziału zostanie zaklasyfikowana faktura.

Sporządzając strukturę wiekową należności, trzeba bazować na wewnętrznych zapisach księgowych z systemu FK. W przypadku struktury wiekowej należności bardzo ważne jest, aby sporządzać ją systematycznie w określonych wcześniej dniach tygodnia. Pozwoli to na bieżącą kontrolę należności i pracę na aktualnych danych.

Przykładowa struktura wiekowa należności wygląda następująco:

Informacje, jakie firma uzyskuje w wyniku zastosowania struktury wiekowej należności, to przede wszystkim dane na temat ryzyka utraty wpływów. Łatwo odczyta się z niej, jacy klienci mają największy dług i gdzie występują najstarsze przeterminowania w zakresie należności. Dzięki niej komórki odpowiedzialne za windykację uzyskują precyzyjną informację, w przypadku których odbiorców należy zintensyfikować działania.

Analiza prawidłowości spłat

Analiza prawidłowości spłat to bardzo dobre narzędzie uzupełniające informacje uzyskiwane w wyniku zastosowania struktury wiekowej należności. Inna nazwa tego narzędzia, którą można spotkać w literaturze, to bilansowe zestawienie należności. Analiza prawidłowości spłat obok funkcji wykorzystywanych w monitoringu należności może być wykorzystywana również we wspomaganiu planowania spływu gotówki.

Podstawowym atutem tego narzędzia jest to, że umożliwia ono obserwację zmian w zakresie wzorca płatniczego odbiorców. Analiza prawidłowości spłat może być sporządzona jako bezwzględna wartość dotycząca zadłużenia lub jako wartość procentowa. Podobnie jak w przypadku struktury wiekowej należności sporządza się ją w postaci tabeli (tabela 1).

Tabela zawiera informacje na temat miesięcy uwzględnianych w analizie. Znajdują się one w nagłówkach wierszy i kolumn. Wiersze informują o miesiącach, z których pochodzą niespłacone należności na dzień przeprowadzania analizy. Kolumny oznaczają miesiąc, w którym przeprowadzana jest analiza.

Obok nich znajduje się dodatkowa kolumna zawierająca informacje o wartości wykonanej sprzedaży na kredyt. Kolumna ta umożliwia oszacowanie, jaki był procent sprzedaży z wykorzystaniem kredytu kupieckiego w danym miesiącu oraz jaka część przychodów ze sprzedaży nie została jeszcze odzyskana przez firmę.

Wyniki analizy prawidłowości spłat można interpretować, odczytując dane w pionie i poziomie. Interpretacja danych w pionie dostarcza wiedzy na temat tego, jakie były należności całkowite na koniec dowolnego miesiąca. Dodatkowo można uzyskać informację, jaka wartość tych należności pochodzi ze sprzedaży bieżącej, a jaka dotyczy sprzedaży z miesięcy poprzednich. Natomiast interpretacja w poziomie umożliwia monitoring zmian należności w badanym okresie dla sprzedaży dotyczącej dowolnego miesiąca.

Przykład analizy pionowej dla kwietnia (dane z tabeli 1).

Suma należności w kwietniu wynosiła 320 000 zł. Należności te składały się z:

1) 30 000 zł należności niespłaconych wynikających ze sprzedaży wykonanej w styczniu,

2) 40 000 zł należności niespłaconych wynikających ze sprzedaży wykonanej w lutym,

3) 50 000 zł należności niespłaconych wynikających ze sprzedaży wykonanej w marcu,

4) 200 000 zł należności niespłaconych dotyczących sprzedaży bieżącej.

Przykład analizy poziomej dla stycznia.

W styczniu 100% sprzedaży o wartości 250 000 zł zostało objęte kredytem kupieckim. W lutym kwota niezapłaconych należności ze styczna wynosiła jeszcze 100 000 zł. Należności te malały w kolejnych miesiącach, jednak w kwietniu nadal było niezapłaconych jeszcze 30 000 zł za sprzedaż zrealizowaną w styczniu.

Jak wspomnieliśmy, analiza prawidłowości spłat jest powiązana ze strukturą wiekową należności. W jaki sposób? Zauważmy, że w przypadku analizy prawidłowości spłaty posiadamy informację o tym, jaka sprzedaż z miesiąca X nie została spłacona w kolejnych okresach roku. Jednak nie mamy informacji, czy są to już należności po terminie. Takie informacje uzyskamy dzięki zastosowaniu struktury wiekowej należności.

Planowanie należności

Bardzo ważną rolę w monitoringu należności odgrywa dobry plan zadłużenia odbiorców. Wiele przedsiębiorstw popełnia błąd, rezygnując ze sporządzania planów finansowych. Plan w przypadku należności określa cel, jaki powinno osiągnąć przedsiębiorstwo. Poza tym plan jest pewną mapą działań umożliwiającą opracowywanie działań kluczowych, które trzeba podjąć w celu jego osiągnięcia. Odbywa się to poprzez porównanie wartości rzeczywiście osiągniętych z wartościami planowanymi. Różnica informuje o szansach i zagrożeniach, jakie pojawiają się w przypadku należności. Na przykład w czerwcu nadmiernie wzrosły należności przeterminowane od kluczowych klientów. Jest to sygnał, że natychmiast trzeba podjąć działania naprawcze. Dobry plan należności umożliwia także sporządzenie prognozy spływu gotówki i lepsze dopasowanie źródeł kapitałów finansujących płynność.

Kolejny błąd, jaki popełniają przedsiębiorstwa, polega na sporządzaniu planu metodą stałej stopy wzrostu. W tym przypadku zmiana przychodów ze sprzedaży pociąga za sobą proporcjonalną zmianę należności. Niestety, w rzeczywistości tak nie jest. Zmienność otoczenia jest na tyle duża, że nawet samo ułożenie kalendarza i dni wolnych od pracy może decydować o tym, jaki będzie poziom należności w bilansie przedsiębiorstwa. W związku z tym konieczne jest bardziej szczegółowe planowanie należności. Plan minimum w takiej formie powinien uwzględniać podział na jednolite grupy klientów, a w ich ramach na należności w terminie i po terminie. Należności w terminie najłatwiej można zaplanować, mnożąc planowane przychody ze sprzedaży w okresie przez średnioważony termin płatności udzielany klientom. W przypadku należności po terminie stosujemy identyczną formułę, tylko zamiast średnioważonego terminu płatności stosujemy średnioważone opóźnienie w zapłacie. Dodatkowo bieżące przychody ze sprzedaży trzeba zastąpić przychodami z okresów poprzedzających, ponieważ to one będą tworzyć należności po terminie. Jeśli jest to zbyt skomplikowane, wówczas należności po terminie można zaplanować jako wartość celu do osiągnięcia przez osoby odpowiedzialne za windykację.

Marcin Dymnicki

Jacek Folga

REKLAMA

REKLAMA