Jak rozliczyć w pkpir zwrot dotacji na rozpoczęcie działalności gospodarczej

REKLAMA

RADA

REKLAMA

REKLAMA

Zwrot dotacji na rozpoczęcie działalności gospodarczej nie powoduje dla podatnika korekty przychodów, ponieważ dotacja jest zwolniona od podatku. Podatnik nie wykazywał jej w przychodzie. Wydatki na składniki wyposażenia stanowią nadal dla podatnika koszt uzyskania przychodów. Zwrot dotacji do urzędu pracy oznacza natomiast prawo zaliczenia do kosztów odpisów amortyzacyjnych od środków trwałych sfinansowanych z dotacji. Szczegóły - w uzasadnieniu.

UZASADNIENIE

Starosta może przyznać bezrobotnemu jednorazowo środki z Funduszu Pracy na podjęcie działalności gospodarczej, w tym - na pokrycie kosztów pomocy prawnej i doradztwa związanego z podjęciem tej działalności (art. 46 ust. 1 pkt 2 ustawy o promocji zatrudnienia). W praktyce ten rodzaj dofinansowania należy załatwiać w powiatowym urzędzie pracy (dalej PUP). Wysokość dofinansowania z urzędu pracy na podjęcie działalności gospodarczej nie może przekroczyć 6-krotności przeciętnego miesięcznego wynagrodzenia. Warunkiem uzyskania tego dofinansowania jest posiadanie statusu osoby bezrobotnej i złożenie odpowiedniego wniosku do urzędu pracy. Podstawą przyznania dofinansowania jest pisemna umowa zawarta przez zainteresowanego ze starostą.

REKLAMA

Uzyskane środki można przeznaczyć m.in. na zakup maszyn, urządzeń, oprogramowania, zakup materiałów i surowców oraz na działalność promocyjną. Firma musi funkcjonować co najmniej rok, aby PUP nie zażądał zwrotu dofinansowania (art. 46 ust. 3 ustawy o promocji zatrudnienia). Obowiązek zwrotu środków nastąpi również, jeżeli otrzymujący dofinansowanie naruszył inne warunki umowy. W jednym z oświadczeń składanych do wniosku bezrobotny deklaruje, że nie podejmie zatrudnienia w okresie 12 miesięcy po dniu rozpoczęcia prowadzenia działalności gospodarczej (§ 6 ust. 3 pkt 4 rozporządzenia Ministra Pracy i Polityki Społecznej z 17 kwietnia 2009 r. w sprawie dokonywania refundacji kosztów wyposażenia lub doposażenia stanowiska pracy dla skierowanego bezrobotnego oraz przyznawania bezrobotnemu środków na podjęcie działalności gospodarczej - Dz.U. Nr 62, poz. 512; ost.zm. Dz.U. z 2010 r. Nr 30, poz. 156). Złamanie warunków tego oświadczenia oznacza konieczność zwrotu dotacji. Zwrot środków z odsetkami, liczonymi od dnia otrzymania dotacji, powinien nastąpić w terminie 30 dni od dnia otrzymania wezwania do zwrotu (§ 8 ust. 2 pkt 3 rozporządzenia z 17 kwietnia 2009 r.).

Dotacja jako przychód

Przychodem z działalności gospodarczej są dotacje, subwencje, dopłaty i inne nieodpłatne świadczenia otrzymane na pokrycie kosztów albo jako zwrot wydatków, z wyjątkiem związanych z otrzymaniem, zakupem albo wytworzeniem we własnym zakresie środków trwałych lub wartości niematerialnych i prawnych, od których dokonuje się odpisów amortyzacyjnych (art. 14 ust. 2 pkt 2 updof). Środki przyznane przez PUP na podjęcie działalności gospodarczej korzystają jednak ze zwolnienia od podatku dochodowego (art. 21 ust. 1 pkt 121 updof). Oznacza to, że otrzymanej dotacji na rozpoczęcie działalności gospodarczej podatnik nie musi wykazywać w przychodzie, niezależnie od celu, na którą zostanie przeznaczona.

Wydatki sfinansowane z dotacji jako koszt

Podatnik może zaliczyć do kosztów wydatki sfinansowane ze środków otrzymanych na rozpoczęcie działalności gospodarczej (do wydatków tych nie ma zastosowania przepis art. 23 ust. 1 pkt 56 updof), z wyjątkiem wydatków na zakup środków trwałych i wartości niematerialnych, które podlegają amortyzacji. Wyłączone z kosztów są odpisy amortyzacyjne od tej części wartości początkowej środków trwałych czy wartości niematerialnych i prawnych, która została podatnikowi zwrócona w jakiejkolwiek formie (art. 23 ust. 1 pkt 45 updof). W efekcie odpisy amortyzacyjne od środków trwałych czy wartości niematerialnych i prawnych sfinansowanych z dotacji przyznanej przez PUP nie mogą być zaliczone do kosztów uzyskania przychodów. Stanowisko takie potwierdzają również organy podatkowe, m.in. Dyrektor Izby Skarbowej w Bydgoszczy w interpretacji z 8 czerwca 2009 r., nr ITPB1/415-191/09/AK:

Reasumując, wydatki na nabycie wyposażenia, sfinansowane ze środków otrzymanych z Funduszu Pracy, mogą być zaliczone bezpośrednio do kosztów uzyskania przychodów z pozarolniczej działalności gospodarczej. Natomiast w przypadku gdy otrzymaną dotację wnioskodawca przeznaczy na zakup środków trwałych, winny one być, bez względu na źródło finansowania, ujęte w ewidencji środków trwałych oraz wartości niematerialnych i prawnych. Jednakże podkreślić należy, iż odpisy amortyzacyjne dokonywane od środków trwałych, których zakup został sfinansowany z otrzymanych środków, nie mogą stanowić kosztów uzyskania przychodów.

Zwrot dotacji

Zwrot dotacji na rozpoczęcie działalności gospodarczej nie powoduje dla podatnika korekty przychodów, ponieważ dotacja jest zwolniona od podatku. Podatnik nie wykazywał jej wcześniej w przychodzie. Wydatki na składniki wyposażenia nadal stanowią dla podatnika koszt uzyskania przychodów. Wydatki te wykazują związek z prowadzoną działalnością gospodarczą i nie są wyłączone z kosztów na podstawie art. 23 updof. Zwrot dotacji nic nie zmienia w tym zakresie. Zwrot dotacji do PUP oznacza natomiast prawo zaliczenia do kosztów odpisów amortyzacyjnych od środków trwałych sfinansowanych z dotacji. Zwrot przez podatnika dotacji oznacza bowiem, że przepis art. 23 ust. 1 pkt 45 updof nie ma już zastosowania. W miesiącu zwrotu dotacji podatnik ma prawo zaliczyć dokonywane odpisy amortyzacyjne do kosztów uzyskania przychodów. W miesiącu tym podatnik powinien zaliczyć do kosztów całość odpisów amortyzacyjnych przypadających za okres od wprowadzenia środka do ewidencji do zwrotu dotacji do PUP. Nie są natomiast kosztem dla podatnika kwoty wydatkowane na zwrot dotacji wraz z odsetkami. Wydatki na zwrot dotacji z odsetkami nie wykazują związku z przychodem podatnika (art. 22 updof).

PRZYKŁAD

Henryk Nowak otrzymał w marcu 2010 r. środki przyznane przez PUP na rozpoczęcie działalności gospodarczej. Ze środków tych kupił w marcu:

• komputer - wartość 2300 zł,

• maszynę szwalniczą - wartość 12 300 zł.

Komputer podatnik zaliczył do składników wyposażenia, a wydatek zaliczył bezpośrednio do kosztów. Maszynę szwalniczą (rodzaj 557 KŚT) podatnik ujął w marcu w ewidencji środków trwałych. Jako podatnik rozpoczynający działalność dokonał od niej jednorazowego odpisu amortyzacyjnego (art. 22k ust. 7 updof). Odpisu tego nie zaliczył jednak do kosztów uzyskania przychodów (art. 23 ust. 1 pkt 45 updof). 28 sierpnia br. pan Nowak zwrócił do PUP dotację na rozpoczęcie działalności gospodarczej. W sierpniu ma prawo zaliczyć do kosztów jednorazowy odpis amortyzacyjny od maszyny szwalniczej. Od momentu zwrotu dotacji art. 23 ust. 1 pkt 45 updof nie ma już zastosowania do maszyny szwalniczej.

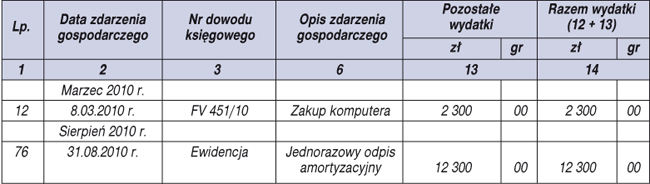

Zapis w pkpir

• art. 46 ustawy z 20 kwietnia 2004 r. o promocji zatrudnienia i instytucjach rynku pracy - j.t. Dz.U. z 2008 r. Nr 69, poz. 415; ost.zm. Dz.U. z 2010 r. Nr 81, poz. 531

• art. 21 ust. 1 pkt 121, art. 22 ust. 1, art. 23 ust. 1 pkt 45 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych - j.t. Dz.U. z 2010 r. Nr 51, poz. 307; ost.zm. Dz.U. z 2010 r. Nr 182, poz. 1228

Anna Piórkowska

księgowa

REKLAMA

REKLAMA