Czy na fakturze zaliczkowej należy podać nazwę towaru lub usługi

REKLAMA

REKLAMA

rada

REKLAMA

REKLAMA

Podanie na fakturze zaliczkowej nazwy towaru lub usługi jest obligatoryjne. Wskazanie w niej wyłącznie numeru umowy zawartej z nabywcą należy uznać za niewystarczające i błędne.

uzasadnienie

Otrzymanie przed wydaniem towaru lub wykonaniem usługi części lub całości należności, w szczególności: przedpłaty, zaliczki, zadatku, raty, skutkuje koniecznością wystawienia, nie później niż siódmego dnia od dnia, w którym otrzymano część lub całość należności od nabywcy, faktury (tzw. faktury zaliczkowej). Zasada ta dotyczy również każdej kolejnej zaliczki związanej z tą samą dostawą.

REKLAMA

Zasady wystawiania faktur zaliczkowych są zawarte w § 10 rozporządzenia w sprawie faktur. Ustawodawca określa, że należy wykazać w niej co najmniej:

• imiona i nazwiska lub nazwy bądź nazwy skrócone sprzedawcy i nabywcy oraz ich adresy;

• numer identyfikacji podatkowej sprzedawcy i nabywcy;

• datę wystawienia i numer kolejny faktury oznaczonej jako „FAKTURA VAT” lub „FAKTURA VAT-MP”, kwotę otrzymanej części lub całości należności brutto, a jeśli jest to kolejna faktura zaliczkowa dotycząca tej samej transakcji - również daty i numery poprzednich faktur oraz sumę kwot pobranych wcześniej części należności brutto;

• stawkę podatku;

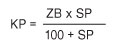

• kwotę podatku, wyliczoną według wzoru:

gdzie:

KP - oznacza kwotę podatku,

ZB - oznacza kwotę pobranej części lub całości należności brutto,

SP - oznacza stawkę podatku;

• dane dotyczące zamówienia lub umowy, a w szczególności: nazwę towaru lub usługi, cenę netto, ilość zamówionych towarów, wartość zamówionych towarów lub usług netto, stawki podatku, kwoty podatku oraz wartość brutto zamówienia lub umowy;

• datę otrzymania części lub całości należności (przedpłaty, zaliczki, zadatku, raty), jeśli nie pokrywa się ona z datą wystawienia faktury.

Jeżeli otrzymana zaliczka obejmuje całą cenę brutto towaru lub usługi, po wydaniu towaru lub wykonaniu usługi nie wystawia się faktury końcowej. W przeciwnym wypadku sprzedawca po wydaniu towaru lub wykonaniu usługi wystawia fakturę końcową na zasadach określonych w § 5 i 7-9 rozporządzenia, z tym że sumę wartości towarów (usług) pomniejsza się o wartość otrzymanych części należności, a kwotę podatku pomniejsza się o sumę kwot podatku wykazanego w fakturach dokumentujących pobranie części należności. Taka faktura powinna zawierać również numery faktur wystawionych przed wydaniem towaru lub wykonaniem usługi.

Ponadto powinna ona zawierać:

• miarę i ilość towaru lub zakres usług oraz

• cenę jednostkową towaru lub usługi bez kwoty podatku (cenę jednostkową netto), o czym stanowi przepis § 10 ust. 7 rozporządzenia.

Do faktur zaliczkowych należy stosować standardowe zasady dotyczące możliwości nieumieszczania na fakturze NIP nabywcy oraz fakturowania ich w powiązaniu z ewidencjonowaniem na kasie rejestrującej.

Dlatego do faktur zaliczkowych należy stosować zasady dotyczące wystawiania faktur potwierdzających sprzedaż (faktur zwykłych), a ponadto należy wykazać w nich również dodatkowe informacje wymagane dla faktur zaliczkowych. Firma powinna zatem określić na fakturze nazwę towaru lub usługi, której dotyczy otrzymana zaliczka, jej cenę jednostkową, wartość netto zaliczki, stawkę opodatkowania VAT oraz kwotę brutto zaliczkowanego towaru lub usługi, a ponadto ilość zamówionych towarów, wartość netto zamówionych towarów lub usług, stawkę VAT, kwotę podatku, wartość brutto zamówienia lub umowy.

Nie będzie zatem wystarczające i poprawne określenie w niej przez firmę wyłącznie informacji o zawartej umowie (np. jej numeru i daty zawarcia).

Jak wyliczyć kwotę należnego VAT i wystawić fakturę

Podstawą opodatkowania jest obrót, czyli kwota należna z tytułu sprzedaży pomniejszona o kwotę należnego VAT. Obrotem jest także kwota otrzymanych zaliczek, pomniejszona o przypadającą od nich kwotę podatku (art. 29 ust. 2 ustawy o VAT).

Oznacza to, że otrzymana kwota zaliczki stanowi wartość brutto, tj. zawiera w sobie kwotę VAT należnego. Kwotę podatku należnego (oraz podstawę opodatkowania) należy wyliczyć tzw. metodą w stu.

PRZYKŁAD

Firma dokonuje sprzedaży opodatkowanej stawką 22%. Przed dostawą towaru otrzymała ona zaliczkę stanowiącą 20% wartości zamówionej dostawy, w wysokości 15 000 zł. Wyliczenie kwoty VAT należnego oraz podstawy opodatkowania (wartości zaliczki netto) będzie następujące:

• kwota należnego VAT: (15 000 x 22) : : 122 = 2704,92 zł,

• podstawa opodatkowania (wartość zaliczki netto): 15 000 - 2704,92 = 12 295,08 zł.

Podobnie należy postąpić, gdy kwota zaliczki będzie dotyczyć towarów lub usług opodatkowanych różnymi stawkami VAT. Przepisy nie wskazują, w jaki sposób trzeba dokonać podziału otrzymanej kwoty na poszczególne stawki opodatkowania. W takiej sytuacji należy przeanalizować treść zawartej umowy, z której powinno wynikać, jaki procent wartości dostawy stanowi otrzymana kwota zaliczki. W sytuacji gdy zawarta umowa nie określa procentowej wartości zaliczki, trzeba ją ustalić (rachunkowo) w odniesieniu do poszczególnych rodzajów towarów (usług).

PRZYKŁAD

Firma sprzedaje materiały budowlane oraz świadczy usługi remontowe. Ostatnio zawarła umowę o położenie terakoty w budynku mieszkalnym. W umowie określono wartość usługi na 40 000 zł (7% VAT), a terakoty na 60 000 zł (22% VAT). Będą one rozliczane odrębnie. W umowie określono wartość zaliczki na kwotę 20 000 zł. W sierpniu zleceniodawca przekazał zaliczkę. Kwotę zaliczki należy odnieść do obu pozycji zamówienia. Procentowy udział zaliczki w łącznej wartości zamówienia stanowi:

20 000 x 100 : 100 000 = 20%

Oznacza to, że zaliczka odnosi się do sprzedaży opodatkowanej 7% VAT w kwocie: 40 000 zł x 20% = 8000 zł, oraz do sprzedaż opodatkowanej 22% VAT - 12 000 zł.

Wyliczenie podatku i podstawy opodatkowania od zaliczki będzie następujące:

• wartość usługi opodatkowanej 7% VAT netto: (8000 x 100) : 107 = 7476,64 zł, należny VAT - 523,36 zł,

• wartość terakoty opodatkowanej 22% VAT: (12 000 x 100) : 122 = 9836,07 zł, należny VAT - 2163,93 zł.

Razem: 7476,64 zł + 523,36 zł + 9836,07 zł + 2163,93 zł = 20 000 zł

Fakturę zaliczkową firma powinna wystawić w następujący sposób:

Kliknij aby zobaczyć ilustrację.

• art. 29 ust. 2 ustawy z 11 marca 2004 r. o podatku od towarów i usług - Dz.U. Nr 54, poz. 535; ost.zm. Dz.U z 2009 r. Nr 3, poz. 11

• § 10 rozporządzenia Ministra Finansów z 28 listopada 2008 r. w sprawie zwrotu podatku niektórym podatnikom, wystawiania faktur, sposobu ich przechowywania oraz listy towarów i usług, do których nie mają zastosowania zwolnienia od podatku od towarów i usług - Dz.U. Nr 212, poz. 1337

Anna Potocka

ekspert w zakresie VAT

REKLAMA

REKLAMA