Nie wszystkie odsetki mogą być kosztem

REKLAMA

REKLAMA

Kosztami uzyskania przychodów są koszty ponoszone w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wprost wymienionych przez ustawodawcę. Kosztami podatkowymi są wszelkie racjonalne i gospodarczo uzasadnione wydatki związane z prowadzoną działalnością gospodarczą. Pojęcia kosztów nie należy jednak utożsamiać z wydatkami (kosztami) w sensie ekonomicznym. Koszty podatkowe obejmują bowiem nie tylko wszelkie faktyczne wydatki poniesione w celu osiągnięcia przychodów, ale również takie pozycje, jak składki, opłaty, odpisy i straty. Do kosztów podatkowych zaliczane są również odsetki.

REKLAMA

REKLAMA

Kapitalizacja odsetek

Ustawa o podatku dochodowym od osób fizycznych posługuje się pojęciem skapitalizowane odsetki. Wyjaśnijmy, że kapitalizacja odsetek to ich dopisywanie do kapitału (włączenie ich do kwoty długu). Kapitalizacja odsetek polega zatem na doliczeniu kwoty naliczonych i należnych już odsetek do kwoty zobowiązania głównego.

Ustawa o PIT stanowi, że do przychodów z działalności gospodarczej nie zalicza się zwróconych pożyczek, z wyjątkiem skapitalizowanych odsetek od tych pożyczek. W praktyce oznacza to, że jeżeli strony umówiły się na kapitalizację odsetek, to w momencie zwrotu pożyczki wraz ze skapitalizowanymi odsetkami, w świetle ustawy o PIT, przychodem są wyłącznie otrzymane odsetki.

REKLAMA

Odpowiednio kwestię odsetek ustawodawca uregulował po stronie kosztów. Zgodnie z art. 23 ust. 1 pkt 8 lit. a) za koszty uzyskania przychodów nie uważa się wydatków na spłatę pożyczek (kredytów), z wyjątkiem skapitalizowanych odsetek od tych pożyczek (kredytów). Warto wskazać, że kapitalizacja odsetek może dotyczyć jedynie odsetek umownych traktowanych jako wynagrodzenie za korzystanie z pożyczonego kapitału, które są już wymagalne. Samo naliczenie i skapitalizowanie odsetek nie stanowi kosztu uzyskania przychodu. Powstaje on w momencie wypłaty należności wierzycielowi.

Inną niż odsetki formą wynagrodzenia za korzystanie z cudzego kapitału jest dyskonto. Jest to w istocie metoda oprocentowania kapitału, w której skapitalizowane odsetki za cały czas trwania umowy potrącane są z góry w pełnej wysokości.

WAŻNE

Zwrot pożyczki jest neutralny podatkowo. Kosztem uzyskania przychodów z chwilą zwrotu długu stają się wyłącznie doliczone do każdej raty skapitalizowane odsetki

Trzeba pamiętać, że w przypadku zobowiązań, w tym również pożyczek (kredytów) ustawodawca pozwala zaliczyć do kosztów uzyskania przychodów wyłącznie odsetki zapłacone. Zgodnie z art. 23 ust. 1 pkt 32 ustawy o PIT nie są kosztami podatkowymi naliczone, lecz niezapłacone odsetki od zobowiązań, w tym również pożyczek (kredytów).

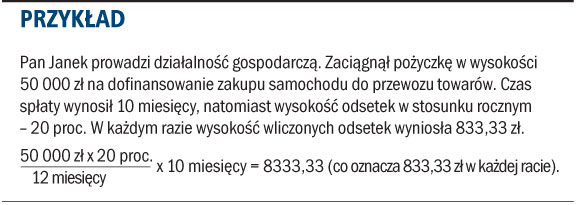

Zaliczając odsetki do kosztów uzyskania przychodów, przedsiębiorca powinien oczywiście mieć na uwadze ogólne regulacje w zakresie kosztów uzyskania przychodów. Aby określony wydatek można było uznać za koszt uzyskania przychodu, między tym wydatkiem a osiągnięciem przychodu musi zachodzić związek przyczynowy tego typu, że poniesienie wydatku ma lub może mieć wpływ na powstanie lub zwiększenie tego przychodu. Kosztami uzyskania przychodów mogą być wydatki bezpośrednio oraz pośrednio związane z uzyskiwanym przychodem. Jeżeli zatem przedsiębiorca jest w stanie wykazać, że zaciągnięte zobowiązanie, od którego naliczane były odsetki, związane jest z przychodem uzyskiwanym z prowadzonej działalności gospodarczej, zapłacone odsetki będzie mógł zaliczyć do kosztów podatkowych. Przykładowo kosztami uzyskania przychodów mogą być skapitalizowane i spłacone odsetki od kredytu zaciągniętego przez spółkę w celu wypłaty dywidendy (por. postanowienie w sprawie interpretacji prawa podatkowego z 15 lutego 2008 r. Drugiego Mazowieckiego Urzędu Skarbowego w Warszawie, sygn. 1472/ROP1/420-9/08/MF)

Odsetki umorzone

Do kosztów uzyskania przychodów nie zalicza się również umorzonych odsetek od zobowiązań. Umorzenie naliczonych i niezapłaconych odsetek od zobowiązań jest podatkowo obojętne ze względu na to, że odsetki stanowią przychód dopiero z chwilą ich faktycznego otrzymania (co w przypadku umorzenia nie występuje).

Umorzenie zobowiązania w postaci zwolnienia z długu reguluje art. 508 kodeksu cywilnego. Zgodnie z tym przepisem zobowiązanie wygasa, gdy wierzyciel zwalnia dłużnika z długu, a dłużnik zobowiązanie przyjmuje. Zwolnienie z długu może dotyczyć całego zobowiązania lub jego części - kwoty głównej lub odsetek.

Pożyczki na inwestycje

Jak wskazano powyżej, do kosztów uzyskania przychodów nie zalicza się odsetek naliczonych, lecz niezapłaconych oraz umorzonych. W związku z powyższym kosztem uzyskania przychodów są odsetki, które zostały faktycznie zapłacone, oraz odsetki skapitalizowane. Wyjątek dotyczy odsetek od pożyczek (kredytów) zwiększających koszty inwestycji w okresie realizacji tych inwestycji. Wynika to z art. 21 ust. 1 pkt 33, który wyłącza możliwość zaliczenia do kosztów podatkowych odsetek, prowizji i różnic kursowych od pożyczek (kredytów) zwiększających koszty inwestycji w okresie realizacji inwestycji. Powiększają one wartość tych inwestycji stanowiącą podstawę odpisów amortyzacyjnych.

Odsetki za zwłokę

Za koszt uzyskania przychodu mogą być także uznane odsetki za zwłokę. W tym wypadku trzeba mieć jednak na uwadze przepis art. 23 ust. 1 pkt 15, 16 oraz 18 ustawy o PIT. Zgodnie z tymi regulacjami z katalogu kosztów uzyskania przychodów zostały wyłączone następujące rodzaje odsetek za zwłokę:

• odsetki od grzywien i kar pieniężnych orzeczonych w postępowaniu karnym, karnym skarbowym, administracyjnym i w sprawach o wykroczenia,

• odsetki od kar, opłat i odszkodowań z tytułu: nieprzestrzegania przepisów w zakresie ochrony środowiska, niewykonania nakazów właściwych organów nadzoru i kontroli dotyczących uchybień w dziedzinie bezpieczeństwa i higieny pracy,

• odsetki za zwłokę z tytułu nieterminowych wpłat należności budżetowych i innych należności, do których stosu- je się przepisy Ordynacji podatkowej.

WARUNKI ZALICZENIA ODSETEK DO KOSZTÓW PODATKOWYCH

Odsetki mogą stanowić koszt uzyskania przychodu, pod warunkiem że:

• odsetki zostaną zapłacone,

• nie będzie miało miejsca umorzenie tych odsetek,

• spłata odsetek nie będzie stanowiła zwiększenia kosztów inwestycji w okresie realizacji tych inwestycji,

• zaciągnięcie zobowiązania będzie się wiązało z prowadzeniem działalności gospodarczej.

MAGDALENA MAJKOWSKA

magdalena.majkowska@infor.pl

PODSTAWA PRAWNA

• Art. 14 ust. 3 pkt 1, art. 23 ust. 1 pkt 8 lit. a), pkt 15, pkt 16, pkt 18, pkt 32, pkt 33, pkt 41 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz.U. z 2000 r. nr 14, poz. 176 z późn. zm.).

• Art. 16 ust. 1 pkt 10 lit. a) oraz art. 16 ust. 1 pkt 11 ustawy z 15 lutego 1991 r. o podatku dochodowym od osób prawnych (t.j. Dz.U. z 2000 r. nr 54, poz. 654 z późn. zm.).

REKLAMA

REKLAMA