Mikroprzedsiębiorcy nie są przygotowani do składania JPK_VAT od 1 stycznia 2018 r.

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Czym jest JPK?

Jednolity Plik Kontrolny to rozwiązanie wprowadzane systematycznie od kilku lat przez Ministerstwo Finansów. Według założeń, ma ono pozwolić na uszczelnienie systemu podatkowego, a przedsiębiorcom ułatwić przesyłanie danych podatkowych i zniwelować uciążliwość kontroli skarbowych.

Od 1 lipca 2016 roku obowiązek przesyłania JPK dotyczy dużych przedsiębiorstw. Z początkiem 2017 roku zostały nim objęte małe i średnie firmy, a od 2018 roku wymóg przesyłania JPK zostanie rozciągnięty na mikroprzedsiębiorstwa. Co ważne, będzie dotyczył tylko tych, które są czynnymi podatnikami VAT. Przesłanie pliku w formie elektronicznej do Ministerstwa Finansów będzie wymagało uzyskania podpisu kwalifikowanego. Potwierdzeniem przesłania dokumentu będzie Urzędowie Poświadczenie Odbioru (UPO_JPK).

– JPK_VAT należy przesyłać co miesiąc, dotyczy to również tych, którzy z VAT rozliczają się kwartalnie. Rozliczenie za dany miesiąc należy przesłać do 25 dnia miesiąca następującego po miesiącu rozliczeniowym – mówi Magda Sławińska-Rzemek, doradca podatkowy w firmie inFakt. W praktyce więc w 2018 mikroprzedsiębiorcy po raz pierwszy będą zobowiązani do wysłania JPK do 26 lutego (ponieważ 25 lutego wypada w niedzielę).

REKLAMA

Polecamy: JPK_VAT 2018 – Instrukcja wdrożenia

JPK składa się z siedmiu struktur, ale tylko JPK_VAT ma być przesyłane co miesiąc bez wezwania organu podatkowego. Pozostałe sześć struktur powinno być udostępniane na każde wezwanie Skarbówki, ale dopiero po 1 lipca 2018 roku. Są to: księgi rachunkowe (JPK_KR), wyciąg bankowy (JPK_WB), magazyn (JP_MAG), faktury VAT (JPK_FA), podatkowa księga przychodów i rozchodów (JPK_PKPIR) oraz ewidencja przychodów (JPK_EWP).

Przedsiębiorcy jeszcze nie są gotowi

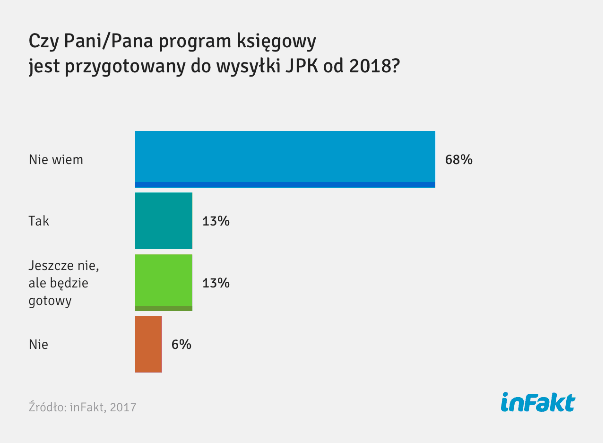

Tymczasem mikroprzedsiębiorcy, którzy już za trzy miesiące będą musieli wysłać do urzędu skarbowego pierwsze rozliczenie JPK_VAT, w większości nie są jeszcze do tego przygotowani. Prawie 70 proc. z ankietowanych przez inFakt nie wie, czy ich program księgowy jest przygotowany do wysyłki JPK. Jednocześnie tylko 13 proc. odpowiedziało, że ich program na to pozwala, taki sam odsetek wskazał, że jeszcze nie jest, ale będzie gotowy.

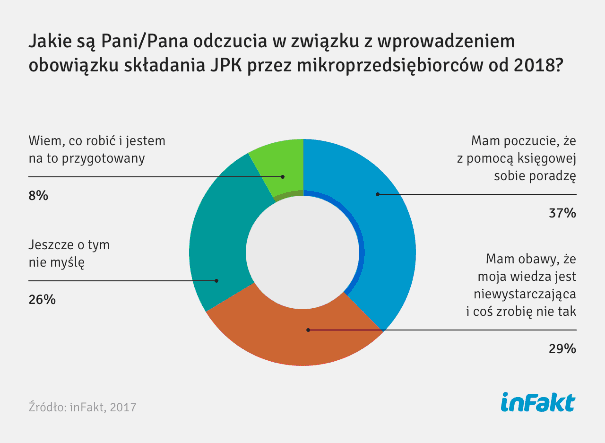

Przedsiębiorcy w przeważającej większości dają sobie jeszcze czas na to, aby zagłębić się w temat JPK i przygotować do tego obowiązku. Tylko niespełna 10 proc. przedsiębiorców deklaruje, że wie, co w związku z tym musi zrobić i jest na to przygotowana. Co czwarty jeszcze o tym nie myśli, niespełna co trzeci martwi się, że jego wiedza nie jest wystarczająca i popełni błąd, a 37% uważa, że poradzi sobie z obowiązkiem dzięki pomocy księgowej.

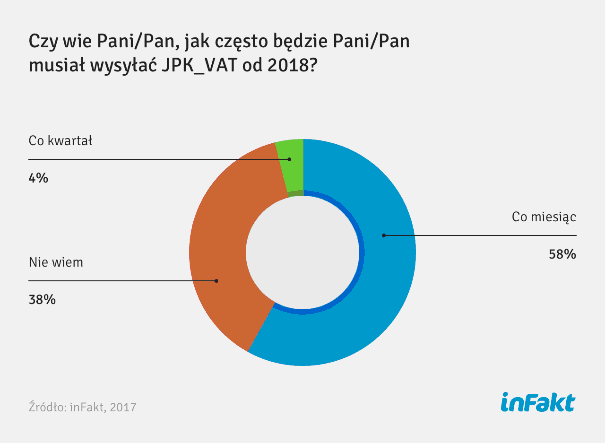

Ponad połowa przedsiębiorców wie, z jaką częstotliwością będzie musiała wysyłać JPK. 58 proc. poprawnie wskazało, że co miesiąc. Z drugiej strony – aż 40 proc. przyznało, że tego nie wie, a 4 proc. odpowiedziało błędnie, że co kwartał.

Przedsiębiorcy mają obawy

Większość ankietowanych przedsiębiorców miało negatywne zdanie o nowym obowiązku. Ich zdaniem to kolejny obowiązek, który negatywnie odbije się na najmniejszych firmach, niektórzy postrzegają JPK wręcz jako próbę inwigilacji i ograniczenia swobody gospodarczej. Pojawiły się także głosy mówiące m.in., że nakładanie kolejnych obowiązków na prowadzących działalność skutkuje rozrostem szarej strefy, a JPK to kolejny projekt, który utrudni proces rozliczania się z urzędami.

Wśród niewielu opinii pozytywnych dominują te, które wskazują na uszczelnienie systemu podatkowego dzięki JPK oraz ograniczenie możliwości wyłudzenia VAT. Część przedsiębiorców jest też zdania, że nowe regulacje nie mają dla nich większego znaczenia, jeśli biuro rachunkowe dopełni formalności w ich imieniu.

Księgowi są przygotowani

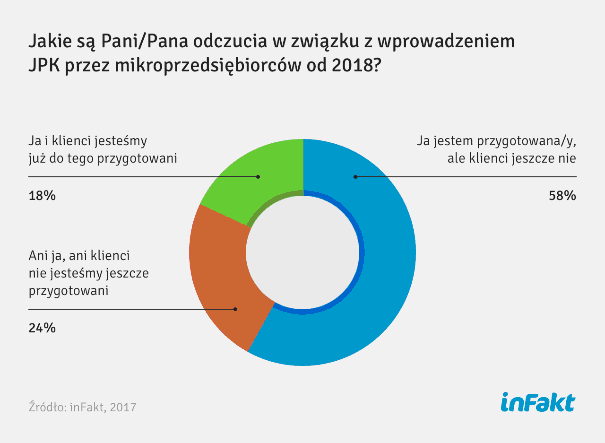

Okazuje się, że zaufanie, jakie przedsiębiorcy pokładają w swoich księgowych, jest najczęściej uzasadnione. 76 proc. księgowych, którzy wzięli udział w badaniu, zadeklarowało, że jest gotowe na wdrożenie JPK (58 proc. jest gotowych, ale ich klienci jeszcze nie; 18 proc. deklaruje, że i oni i klienci są gotowi). Co czwarty księgowy odpowiedział, że gotowy nie jest póki co ani on, ani jego klienci.

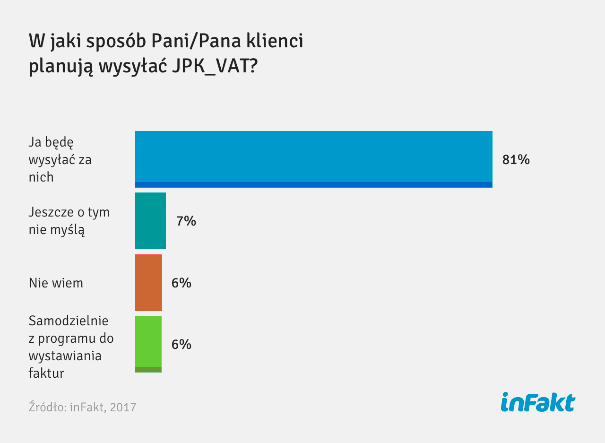

Zdecydowana większość księgowych będzie wysyłać plik w imieniu swoich klientów. Co ciekawe, tylko 6 proc. księgowych odpowiedziało, że ich klienci będą wysyłać JPK samodzielnie z programu do wystawiania faktur.

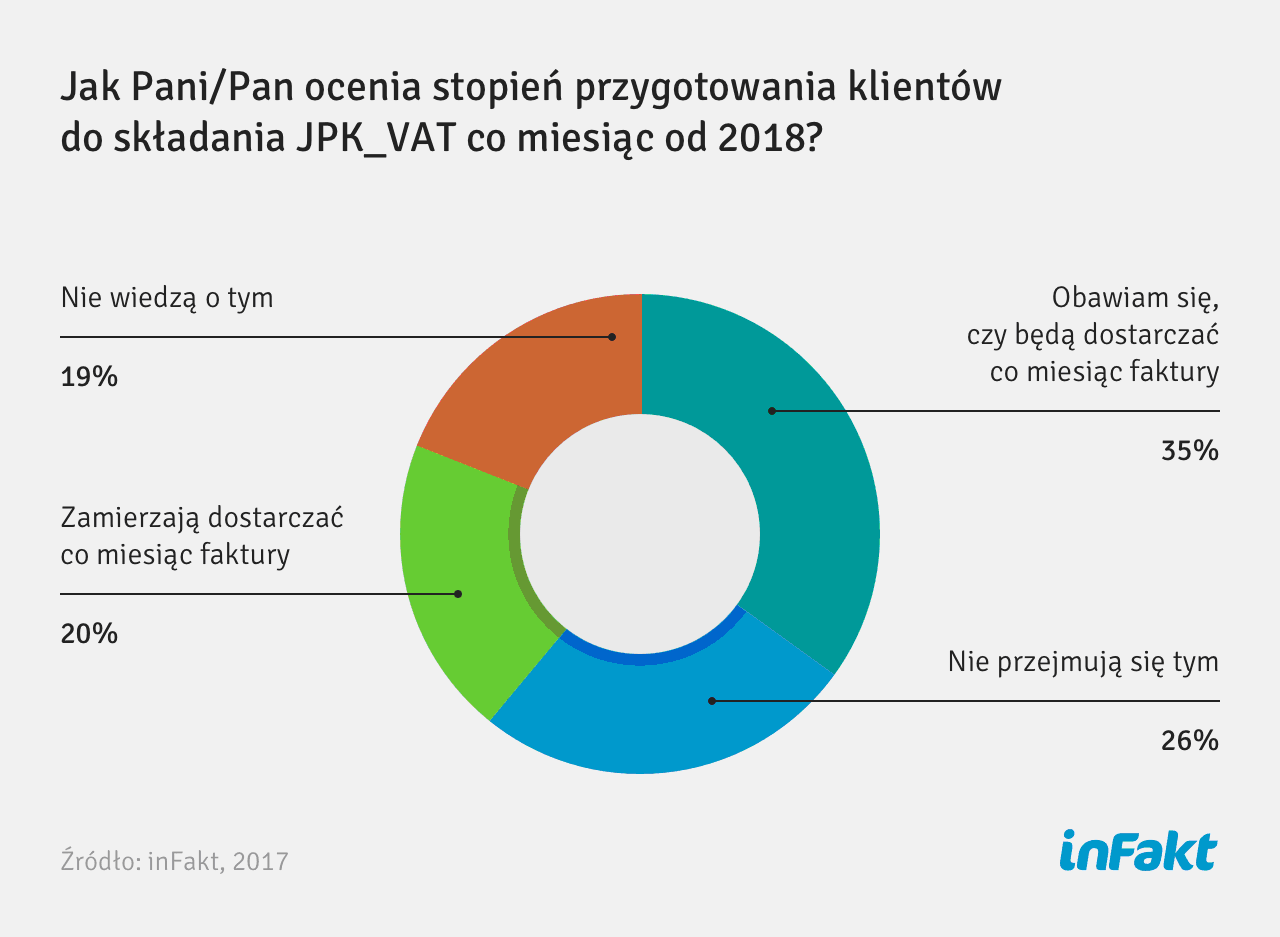

Księgowi dość powściągliwie oceniają postępy swoich klientów w przygotowaniach do realizacji obowiązku JPK. Ich największą obawą jest to, czy przedsiębiorcy będą co miesiąc dostarczać faktury (35 proc. wskazań), co czwarty księgowy odpowiedział, że jego klienci nie przejmują się nadchodzącymi wymogami, a 19 proc. – że nawet o nich nie wiedzą. Z kolei co piąty księgowy wskazał, że jego klienci zamierzają regularnie co miesiąc dostarczać faktury.

Księgowi podkreślają, że obawiają się niezrozumienia tematu przez swoich klientów i braku rzetelności z ich strony w dostarczanych danych, co może blokować prawidłowe i sprawne funkcjonowanie systemu JPK. Co ciekawe, również oni są zdania, że JPK stanie się obowiązkiem, który uderzy głównie w nich.

Wysokie kary za nieprzesyłanie JPK

Przedsiębiorcy powinni mieć świadomość, że niedopełnienie obowiązku przesyłania JPK_VAT wiąże się z konsekwencjami finansowymi. – Ustawodawca potraktował takie zachowanie jako udaremnianie lub utrudnianie wykonania czynności służbowej i grozi za to, na podstawie art. 83 kodeksu karnego skarbowego, kara w wysokości do 720 stawek dziennych – wyjaśnia Magda Sławińska-Rzemek. – Jest ona ustalana przez sąd, który bierze pod uwagę szereg czynników, jak np. dochody, stosunki majątkowe czy możliwości zarobkowe sprawcy.

Natomiast za nieprzesłanie JPK na żądanie organu podatkowego grozi kara porządkowa za nieprzedstawienie w wyznaczonym terminie dokumentów. Zgodnie z Obwieszczeniem Ministra Rozwoju i Finansów kara ta wynosi w 2017 roku 2 800 złotych.

Nota metodologiczna:

Badanie zostało przeprowadzone między 26 października a 15 listopada 2017 metodą wywiadów internetowych (CAWI). Respondenci zostali poproszeni o odpowiedzi na pytania dotyczące przygotowania mikroprzedsiębiorców do obowiązku JPK od 1 stycznia 2018. W odpowiedzi na nieobowiązkowe pytania otwarte badani mogli również opisać swoje odczucia związane z obowiązkiem JPK dla mikroprzedsiębiorców od nowego roku.

W badaniu wzięło udział 1 127 przedsiębiorców oraz 117 księgowych z całej Polski.

REKLAMA

REKLAMA