Ile może trwać kontrola u przedsiębiorcy? Rewolucyjny wyrok NSA

REKLAMA

REKLAMA

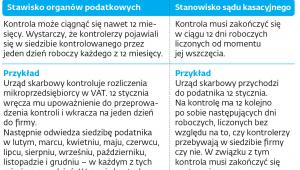

Sąd orzekł, że limit czasu na kontrolowanie mikroprzedsiębiorcy to 12 kolejno następujących po sobie dni roboczych. Organy podatkowe uważały, że liczą się tylko te dni, w których kontrolerzy przebywają w siedzibie firmy. Wyrok jest precedensowy, bo przez lata NSA orzekał inaczej – tak jak chciała skarbówka. A ta uważała i nadal jest o tym przekonana, że liczą się tylko te dni, w których kontrolerzy faktycznie przebywają w siedzibie firmy. Takie podejście oznacza jednak, że przedsiębiorca mógłby być kontrolowany przez okrągły rok. Wystarczy, że urzędnicy pojawią się w firmie jednego dnia każdego miesiąca, a przez resztę czasu będą sprawdzali jej rozliczenia w siedzibie fiskusa. NSA nie zgodził się z taką wykładnią. Doszedł do wniosku, że taka permanentna kontrola utrudnia prowadzenie biznesu. – Wyrok jest rewolucyjny – komentuje Jarosław Józefowski, radca prawny w Enodo Advisors.

REKLAMA

REKLAMA

W uzasadnieniu sędzia Krzysztof Wujek wskazał, że o tym, kiedy kontrola się rozpoczyna, a kiedy kończy, mówią przepisy. Z ordynacji podatkowej wynika, że początkiem jest okazanie upoważnienia przez osobę przystępującą do kontroli. Natomiast końcem jest dzień wręczenia protokołu z kontroli. Na to jest od 12 do 48 dni, w zależności od wielkości przedsiębiorcy. Tak przewiduje ustawa – Prawo przedsiębiorców.

Polecamy: Jak przygotować się do zmian w 2020 r.

REKLAMA

– Bez znaczenia jest więc to, czy urzędnik fizycznie przebywa w firmie, czy sprawdza rozliczenia w urzędzie, wzywając podatnika do stawiennictwa albo przesłania dokumentów e-mailem – zauważa Gerard Dźwigała, radca prawny i doradca podatkowy w Kancelarii Dźwigała, Ratajczak i Wspólnicy.

Wyrok NSA to kłopot dla fiskusa. Oznacza bowiem, że urzędnicy mają zdecydowanie mniej czasu na zebranie i przeanalizowanie dokumentów oraz przygotowanie protokołu kontroli. – Owszem, termin wydaje się krótki, ale Krajowa Administracja Skarbowa dysponuje dziś tak dużą ilością danych o podatniku, że przy wykorzystaniu narzędzi analitycznych kontrola może być przeprowadzona w krótkim okresie – zauważa dr Michał Wilk, radca prawny i doradca podatkowy w Kancelarii Wilk Latkowski Łokaj.

Przypomina również, że podatnik ma tylko 14 dni – i to kalendarzowych – na przygotowanie zastrzeżeń do protokołu kontroli.

Sąd orzekł, że limit czasu na kontrolowanie mikroprzedsiębiorcy to 12 kolejno następujących po sobie dni roboczych. Organy podatkowe uważały, że liczą się tylko te dni, w których kontrolerzy przebywają w siedzibie firmy.

Eksperci są zgodni – wyrok NSA to prawdziwa rewolucja. Dotychczas sąd kasacyjny orzekał tak jak fiskus – że do limitu kontroli wlicza się jedynie dni przebywania kontrolerów w siedzibie przedsiębiorcy. Takie stanowisko można spotkać m.in. w orzeczeniach z 6 września 2018 r. (sygn. akt II FSK 385/18) czy z 7 czerwca 2017 r. (sygn. akt II FSK 1418/15).

W najnowszym wyroku – z 19 lutego 2020 r. (sygn. akt I FSK 2243/19) – sąd kasacyjny orzekł jednak inaczej.

– W przeciwnym wypadku kontrola u mikroprzedsiębiorcy mogłaby się ciągnąć nawet przez 12 miesięcy – zauważył sędzia Krzysztof Wujek. Wskazał, że wystarczyłoby, aby kontrolujący przebywali w siedziby firmy przez jeden dzień roboczy każdego miesiąca.

Sędzia przypomniał, że o tym, kiedy kontrola się rozpoczyna, a kiedy kończy, mówią wprost inne przepisy. Z ordynacji podatkowej wynika, że początkiem kontroli jest okazanie podatnikowi upoważnienia przez osobę przystępującą do kontroli. Natomiast końcem jest dzień wręczenia mu protokołu z kontroli.

– W związku z tym limit powinien być liczony w ten sposób, żeby pomiędzy początkiem a końcem upływało nie więcej niż 12 dni roboczych – stwierdził sędzia Krzysztof Wujek.

Ulga dla podatnika, problem dla fiskusa

– Dotychczasowe podejście czyniło ustawowe gwarancje iluzorycznymi i wypaczało ich sens. Miejmy nadzieję, że najnowszy wyrok NSA odwróci ten niekorzystny trend – komentuje Gerard Dźwigała, radca prawny w Kancelarii Dźwigała, Ratajczak i Wspólnicy.

Zwraca uwagę na to, że kontrola zawsze utrudnia prowadzenie bieżącej działalności, niezależnie od tego, czy urzędnik oczekuje od podatnika stawienia się w urzędzie lub przesłania dokumentów e-mailem, czy przychodzi do siedziby firmy i prosi o informacje na miejscu.

Nowa wykładnia NSA oznacza natomiast ogromne wyzwanie dla urzędników.

– Jeżeli stanowisko to zostanie utrwalone w orzecznictwie sądów administracyjnych, to urzędnicy będą musieli zebrać materiał dowodowy, przeanalizować go i przygotować protokół z kontroli w ciągu 12 dni – zauważa Jarosław Józefowski, radca prawny w Enodo Advisors. Przyznaje, że przy bardziej skomplikowanych sprawach może być z tym kłopot.

Jakie są limity

Maksymalny czas trwania kontroli u przedsiębiorcy w jednym roku kalendarzowym określa obecnie art. 55 ust. 1 ustawy – Prawo przedsiębiorców (t.j. Dz.U. z 2019 r. poz. 1292 ze zm.). Wcześniej regulacja ta znajdowała się w art. 83 ust. 1 ustawy o swobodzie działalności gospodarczej (t.j. Dz.U. z 2017 r. poz. 2168 ze zm.).

Z przepisu wynika, że kontrola w ciągu jednego roku nie może przekroczyć:

■ 12 dni roboczych – u mikroprzedsiebiorców;

■ 18 dni roboczych – u małych przedsiębiorców;

■ 24 dni roboczych – u średnich przedsiębiorców;

■ 48 dni roboczych – u pozostałych przedsiębiorców.

Od tej zasady przewidziano liczne wyjątki polegające na niestosowaniu ograniczeń do niektórych typów kontroli, możliwości przedłużania kontroli oraz jej przerywania.

Sprawa, która trafiła na wokandę NSA, nie dotyczyła żadnego z tych wyjątków.

Jak to liczyć

Chodziło o mikroprzedsiębiorcę, u którego w trakcie kontroli podatkowej sprawdzano rozliczenia w VAT. Nie trwała ona zbyt długo. Urząd skarbowy rozpoczął ją 12 listopada i zamierzał zakończyć 29 listopada.

Dzień przed planowanym zakończeniem firma złożyła sprzeciw – podniosła, że organ przekroczył już przewidziany w przepisach czas na kontrolę. Wskazała, że 12 dni roboczych liczonych od momentu wszczęcia kontroli upłynęło 27 listopada.

Fiskus wyjaśnił jej jednak, że do limitu kontroli wlicza się tylko te dni, w których kontrolujący fizycznie przebywali w siedzibie spółki. A tych dni było w całym okresie raptem dziewięć. Podał przy tym precyzyjnie, że urzędnicy byli w firmie: 12, 13, 15, 19, 20, 25, 26, 27 i 28 listopada.

Urząd też czeka

O tym, że czas na kontrolę nie został przekroczony, przekonany był również Wojewódzki Sąd Administracyjny w Warszawie. Wyjaśnił, że nie ma żadnych podstaw do tego, by do okresu trwania kontroli wliczać czas, gdy kontrolujący nie przebywali w siedzibie przedsiębiorcy. Wyjaśnił, że limit wprowadzono po to, by zmniejszyć uciążliwość kontroli, a uciążliwości nie ma, gdy kontrolujący wykonują czynności w siedzibie organu podatkowego – stwierdził WSA. Uznał więc, że czas przeznaczony na zebranie materiału dowodowego, analizowanie dokumentów czy przygotowanie protokołu z kontroli nie wlicza się do limitu.

Sąd przypomniał, że celem kontroli podatkowej jest sprawdzenie, czy kontrolowany wywiązuje się z nałożonych na niego obowiązków. A to można zrobić tylko wtedy, gdy pracownicy skarbówki mają realną możliwość przeprowadzenia czynności kontrolnych z zachowaniem przewidzianych dla niej warunków – stwierdził.

Wyjaśnił, że chodzi np. o możliwość przesłuchania świadka. W takiej sytuacji musi być zachowany termin na powiadomienie strony (czyli podatnika) o dacie przesłuchania.

Gdyby zgodzić się z tym, że w ustawowym limicie chodzi o kolejno następujące po sobie dni, to jak kontrolujący mieliby z tym zdążyć? – pytał WSA retorycznie.

Identyczny argument podnosiła na rozprawie przed NSA pełnomocniczka fiskusa. Zwracała uwagę na to, że często urząd czeka miesiącami na wyegzekwowanie dokumentów od podatników. – Jak zatem miałby się zmieścić z kontrolą w ciągu 12 dni roboczych? – pytała.

Krócej niż zakładano

Argumentacja ta nie przekonała jednak sądu kasacyjnego. Sędzia Krzysztof Wujek wyjaśnił, że przepis należy czytać literalnie. – A literalnie wynika z niego, że czas trwania wszystkich kontroli nie może przekroczyć dla mikroprzedsiębiorców 12 dni roboczych – tłumaczył sędzia.

W ustnym uzasadnieniu sędzia nie odniósł się do argumentów fiskusa i sądu I instancji, że tak liczony termin nie pozwoli na weryfikację poprawności rozliczeń podatnika w ustawowym czasie.

Opinia

Kontrolerzy mają narzędzia i liczne wyłączenia

Dr Michał Wilk radca prawny i doradca podatkowy w Kancelarii Wilk Latkowski Łokaj

Termin 12 dni na przeprowadzenie kontroli wydaje się krótki, szczególnie w porównaniu z obecną praktyką prowadzenia kontroli przez wiele miesięcy, a nawet lat. Trzeba jednak zauważyć, że Krajowa Administracja Skarbowa dysponuje dziś tak dużą ilością danych o podatniku (w pewnym zakresie także w czasie rzeczywistym), że przy wykorzystaniu narzędzi analitycznych kontrola może być przeprowadzona w stosunkowo krótkim okresie.

Na marginesie warto zauważyć, podatnik ma jedynie 14 dni – i to kalendarzowych – na przygotowanie zastrzeżeń do protokołu z kontroli lub np. na odwołanie. Tak jest również w sprawach bardzo skomplikowanych, gdy decyzja podatkowa liczy np. 150–200 stron. Podatnik musi sobie z tym poradzić.

Warto też zwrócić uwagę na to, że przepisy i tak wprowadzają wiele wyjątków od ustawowych limitów, pozwalając w praktyce na znaczne przedłużanie czasu kontroli. Dotyczy to np. kontroli zasadności zwrotu VAT czy sytuacji, w której przeprowadzenie kontroli jest niezbędne dla przeciwdziałania popełnieniu m.in. przestępstwa bądź wykroczenia skarbowego lub zabezpieczenia dowodów. W praktyce ta ostatnia przesłanka bywa nadużywana przez organy podatkowe, nierzadko brak jest jakiegokolwiek uzasadnionego podejrzenia popełnienia takiego czynu zabronionego.

Ponadto limitów czasu trwania kontroli nie stosuje się do kontroli celno-skarbowych.

Autor: Patrycja Dudek

REKLAMA

REKLAMA