Niższe stopy NBP - mniejsze raty kredytowe

REKLAMA

REKLAMA

RPP, zgodnie z oczekiwaniami rynku, obniżyła stopy procentowe NBP o 25 punktów bazowych punktów bazowych. Podstawowy wskaźnik, czyli stopa referencyjna, został obniżony z 4,75% do 4,5%.

REKLAMA

REKLAMA

To pierwsza zmiana poziomu stóp procentowych od maja br. i pierwsza obniżka od czerwca 2009 r. Analitycy oczekują, że jest to początek serii cięć, które łącznie mogą sprowadzić stopy procentowe o 75-100 punktów bazowych w dół, czyli w okolice najniższego poziomu w historii (od czerwca 2009 r. do stycznia 2011 r. stopa referencyjna wynosiła 3,5%). RPP będzie chciała w ten sposób zapewnić dopływ tańszego pieniądza do spowalniającej gospodarki.

Na faktyczny spadek raty trzeba poczekać

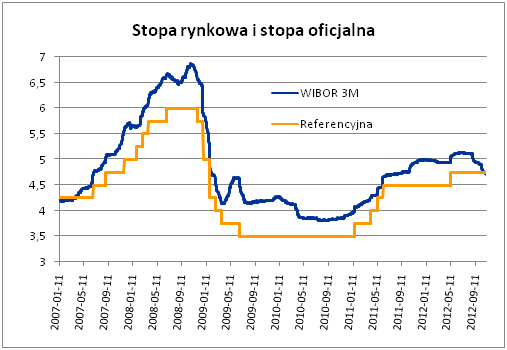

Obniżka stóp procentowych banku centralnego tylko pośrednio przełoży się na obniżenie oprocentowania kredytów opartego o rynkową cenę pieniądza. Stopy procentowe NBP to tylko jeden z czynników wpływających na poziom rynkowych stawek WIBOR, od których bezpośrednio zależą ceny kredytów.

Dzisiejsza obniżka stóp procentowych została ze znacznym wyprzedzeniem uwzględniona w stawkach WIBOR Na przykład WIBOR 3M spadł z poziomu ponad 5,1% w miesiącach wakacyjnych do obecnego 4,7%. I to właśnie zmiana tego wskaźnika ma bezpośrednie przełożenie na ceny już udzielonych kredytów złotowych, których oprocentowanie jest sumą tego wskaźnika i marży, stałą w całym okresie kredytowania.

REKLAMA

Od 8 listopada 2012 r. odsetki od zaległości podatkowych spadają do 14%

Stawka oprocentowania takiego kredytu dość szybko reaguje na zmianę ceny pieniądza na rynku – jednak częstotliwość, z jaką oprocentowanie jest aktualizowane zgodnie ze zmianami poziomu WIBOR, każdy bank określa indywidualnie. A to oznacza, że choć hipotecznie raty powinny spaść w ostatnich miesiącach o kilkadziesiąt złotych (szczegółowe obliczenia poniżej), to nie każdy kredytobiorca już odczuwa obniżkę w swoim portfelu.

Spada WIBOR, rosną marże

Sytuację osób, które dopiero zamierzają zaciągnąć zobowiązanie kredytowe, jest jeszcze bardziej skomplikowana. Ci klienci dopiero będą negocjowali z bankiem poziom marży kredytowej. Tymczasem od kilku miesięcy obserwujemy niekorzystne z punktu widzenia kredytobiorców zjawisko systematycznego wzrostu marż naliczanych przez bank.

Na początku listopada kredytobiorca z wysokimi dochodami i pozytywną historią kredytową pożyczający na 30 lat 300 tys. zł na zakup nieruchomości wartej 400 tys. zł mógł liczyć na marżę na poziomie 1,49 pkt. proc. (mediana dla ofert 21 banków wyliczonych przy założeniu, że klient posiada ROR i kartę kredytową w banku, w którym wnioskuje o kredyt hipoteczny).

Tymczasem jeszcze na początku czerwca banki typowo zadowalały się marżą na poziomie 1,2 pkt. proc. Wzrost marży pochłania więc większość obniżki stawki WIBOR 3M, do jakiej doszło w tym czasie (z 5,11% 1 czerwca 2012 r. do 4,70% obecnie). Typowe oprocentowanie udzielanych kredytów hipotecznych jest dziś minimalnie niższe niż w czerwcu, jednak dzieje się to za cenę wyższej marży, którą kredytobiorca będzie zmuszony płacić przez cały okres obowiązywania umowy – także wtedy, gdy rynkowa cena pieniądza pójdzie w górę.

Tendencję do podnoszenia marż kredytowych można tłumaczyć na dwa sposoby. Życzliwy wobec banków obserwator rynku zwróci uwagę przede wszystkim na wzrost ryzyka spowodowany hamowaniem gospodarki i dość wysokim bezrobociem. To zwiększone ryzyko banki rekompensują sobie podwyższając marżę kredytów. Jednak w takim działaniu można dostrzec i prostą chęć maksymalizacji zysków. W akceptowalnej dla klienta końcowej cenie kredytu można obecnie przemycić wyższą marżę niż jeszcze pół roku temu i banki z tej możliwości skwapliwie korzystają, zapewniając sobie w ten sposób wyższy zarobek na lata.

Raty spadają i będą spadać

Dziś rata kredytu na 300 tys. zł (25 lat spłaty) wynosi przy średniej marży1970 zł. Rata tego samego kredytu wyliczona dla WIBORu z początku czerwca była o 76 zł wyższa – tyle kredytobiorcy zyskali na samym oczekiwaniu na decyzję RPP. Biorąc pod uwagę, że dziś rynek obstawia, na podstawie notowania kontraktów FRA, że za pół roku WIBOR obniży się do 3,75%, hipotetyczna rata z naszego przykładu powinna spaść do 1798 zł, czyli w stosunku do poziomu z początku czerwca już o 248 zł.

| Zmiana raty kredytu mieszkaniowego w wyniku zmiany stopy rynkowej | |

| WIBOR 3M | Rata kredytu na 300 tys. zł; 25 lat spłaty, marża 1,5% |

| 5,11% (czerwiec) | 2 046 zł |

| 4,7% (obecnie) | 1 969 zł |

| 3,75% (za pół roku - na podstawie kontraktów FRA) | 1 798 zł |

Stare hipoteki głównie w walutach

Dzisiejsza decyzja RPP wpłynie tylko na część rynku kredytów hipotecznych. Nie odczują jej bezpośrednio klienci spłacający kredyty walutowe – a jest to wciąż bardzo liczna grupa. Choć obecnie niemal 95% nowej sprzedaży kredytów hipotecznych przypada na umowy w złotych, to w portfelach kredytowych banków wciąż znajduje się znajduje się wiele umów walutowych.

Z danych NBP wynika, że na łączną kwotę 523,8 mld zł zobowiązań gospodarstw domowych z tytułu kredytów i pożyczek zaciągniętych w bankach aż 191,4 mld zł to zobowiązania walutowe. Gdyby wziąć pod uwagę tylko zobowiązania z tytułu umów długoterminowych (a więc dziesięcioletnich i dłuższych), udział kredytów walutowych w łącznym zadłużeniu konsumentów wynosi aż 53%.

Tę grupę kredytobiorców interesują stopy procentowe dla franka szwajcarskiego czy euro, bo to od nich zależy wysokość comiesięcznego obciążenia ich budżetów domowych ratą kredytu hipotecznego. W ich przypadku może się jednak pojawić efekt pośredni – wpływu obniżek stóp procentowych w Polsce na kurs walutowy, a w efekcie na wysokość raty.

Piotr Ceregra, Idea Expert

Katarzyna Siwek, Home Broker

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA