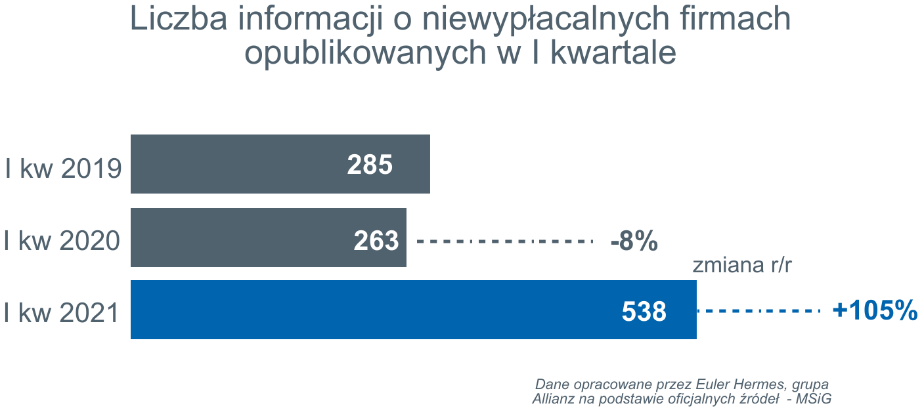

Wzrosła liczba niewypłacalnych firm

REKLAMA

REKLAMA

Niewypłacalność a restrukturyzacja

Uproszczone postępowanie restrukturyzacyjne stanowi 66% wszystkich niewypłacalności – w dużym stopniu zastępuje dotychczasowe formy niewypłacalności (upadłość likwidacyjna i postępowania naprawcze), na równi z nimi oznacza brak płynności firm ją przeprowadzających przy jednocześnie dużo prostszych procedurach formalnych, dostosowanych do obecnej sytuacji.

REKLAMA

REKLAMA

Niewypłacalności obejmują niezdolność do regulowania zobowiązań wobec dostawców, skutkującą upadłością bądź którąś z form postępowania restrukturyzacyjnego – w tym wprowadzonym w tarczy 4.0 z 2020 r. uproszczonym postępowaniem restrukturyzacyjnym. Wiążą się z brakiem środków na pokrycie zobowiązań u dostawcy, powodując efekt domina – ich kłopoty z płynnością

W żadnym z sektorów gospodarki nie było spadku r/r liczby niewypłacalności (najmniejsza skala wzrostu – w budownictwie, „tylko” o 50% r/r).

Które branże mają największe kłopoty?

Usługi – wzrost niewypłacalności w całym kwartale (o +174% r/r), ale skokowo w marcu (83 firmy vs. 33 w III 2020), po kolejnym zamknięciu gospodarki. Szerokie spektrum firm w kłopotach – usług dla ludności (gastronomia i hotelarstwo, ochrona zdrowia, edukacja czy warsztaty samochodowe), dla firm (doradztwo biznesowe, obsługa finansowa, obsługa rynku pracy), jak i dla szukających oszczędności podmiotów publicznych (utrzymanie czystości i zieleni, ochrona)

REKLAMA

Rynek nieruchomości – duży popyt na rynku mieszkaniowym nie oznacza hossy dla całej branży. Oszczędności na porządku dziennym – niewypłacalności firm związanych z zarządzaniem procesami inwestycyjnymi i ich przygotowaniem (w samym marcu 6) a także efekt załamania rynku wynajmu: kryzys w obsłudze nieruchomości i pośrednictwie w obrocie nimi (10 niewypłacalności w marcu)

Spadek inwestycji i nakładów: przedsiębiorstw (niewypłacalności firm instalujących, serwisujących maszyny), ale także konsumentów (niewypłacalności warsztatów samochodowych, dotychczas bardzo rzadkie)

Postępująca fala niewypłacalności wielkotowarowych producentów podstawowych art. spożywczych: upraw rolnych, hodowli i chowu zwierząt (14 w styczniu, 18 w lutym i 26 w marcu). Podobny efekt i skala w otoczeniu rolnictwa – wyspecjalizowanych usługach, maszynach i środkach do produkcji, w handlu płodami rolnymi

Produkcja - widoczne problemy części przetwórców żywności (owoców i warzyw, nabiał, sektory oparte na zbożach jak piekarnictwo)

najliczniejsze niewypłacalności w przemyśle ciężkim: sektorze metalowo-maszynowym, wyrobów elektrycznych oraz w produkcji na rzecz budownictwa

niewypłacalności także w przemyśle lekkim: odzież i obuwia; novum są pojawiające się problemy producentów tektury, opakowań, drukarni

Budownictwo – najlepiej nie oznacza, że dobrze: +50% r/r wzrost liczby niewypłacalności, także w marcu, pomimo rozpoczęcia sezonu budowlanego. Popyt na rynku mieszkaniowym oraz uruchomienie kolejnych inwestycji infrastrukturalnych nie wpłynęły na obydwie części rynku – równie dużo jest niewypłacalności firm budujących budynki, jak i tych prac specjalistycznych (elektryczne, dachowe, oświetleniowe, kanalizacyjne etc.)

Transport – pandemia i związane z nią utrudnienia, czy nowe regulacje (w tym te dotyczące płac) – w marcu wzrost niewypłacalności w transporcie (18 firm). Co więcej – pojawiają się niewypłacalności firm logistycznych i obsługujących transport lądowy (4 w marcu)

Regiony: kryzys najmocniej uderza w regiony najaktywniejsze w sektorze przemysłowym i usługowym (poza Dolnym Śląskiem – a więc wzrost niewypłacalności na Mazowszu, w Wielkopolsce, na Pomorzu czy w Małopolsce) ale także te związane m.in. z produkcją rolną, transportem i przemysłem lekkim (jak Lubelskie, Podlaskie, Łódzkie czy Lubuskie)

Niewypłacalność firm

Gdzie kryzys uderza najmocniej?

Kryzys wywołany pandemią to kryzys firm MSP

- Pomoc publiczna dla firm ma skalę niełatwą nawet do oszacowania – mówi się o nawet 230 mld złotych (za rzecznikiem MSP). Pomimo tego realia rynkowe: od tych oczywistych jak przerwy w funkcjonowaniu handlu i usług po czynnik psychologiczny – niepewność a może nawet strach oznaczające odkładanie wydatków prywatnych jak i firmowych uderzyły w bieżące finanse, jak i perspektywy dalszego funkcjonowania bardzo wielu firm rodzinnych. Firm bez takich zasobów jak duże, często międzynarodowe firmy, mające nie tylko zdolność kredytową, ale i pewne miejsce w łańcuchach dostaw wewnątrz korporacji. Stąd kryzys wywołany pandemią jest kryzysem firm małych – i nie należy tego lekceważyć, gdyż to one są podstawą gospodarki w przybliżeniu zatrudniając 70% pracujących w przedsiębiorstwach i tworząc 50% PKB – mówi Tomasz Starus, członek Zarządu Euler Hermes odpowiedzialny za ocenę ryzyka.

Niewypłacalność a rodzaje postępowań

Może więc nie wielkość firm, ale skala problemu niewypłacalności powinny zwrócić uwagę – niewypłacalności, gdyż duża część tych firm nie ma możliwości organizacyjnych ani finansowych na przeprowadzenie procesu upadłościowego. Na upadłość stać generalnie tylko firmy duże.

Dlatego błędem jest ocenianie sytuacji rynkowej tylko na podstawie pojedynczego, wyrwanego z szerszego kontekstu niewypłacalności elementu, jakim są upadłości likwidacyjne. Obecnie niełatwe do przeprowadzenia także organizacyjnie, z powodu lockdownu i reżimu funkcjonowania instytucji publicznych.

Tomasz Starus, członek Zarządu Euler Hermes uważa, że „dziwne byłoby, gdyby firmy nie korzystały z prostszego narzędzia w postaci uproszczonego postepowania restrukturyzacyjnego, zwłaszcza w tak trudnej sytuacji – nie tylko finansowo-popytowej, związanej z zamknięciami gospodarki, ale także ograniczonej możliwości spotykania się i rygoru sanitarnego w jakim działają sądy, urzędy etc. Warunkiem powodzenia działań naprawczych jest ich rozpoczęcie bez zwłoki i uproszczone postępowanie to umożliwia.”

Więcej informacji znajdziesz w serwisie MOJA FIRMA

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA