Dźwignia finansowa

REKLAMA

Zarządzanie finansami firmy jest jednym z najważniejszych zadań, jakie stoi przed każdym przedsiębiorcą. O ile pewne funkcje - np. prowadzenie księgowości - mogą zostać powierzone pracownikom czy nawet zewnętrznej firmie, o tyle decyzje strategiczne powinny być podejmowane przez właściciela. Jedną z tego rodzaju decyzji jest skala korzystania z zewnętrznych źródeł finansowania i mechanizmu tzw. dźwigni finansowej.

REKLAMA

REKLAMA

Firma może zaciągać pożyczki z różnych powodów i na różnych warunkach, jednak, ogólnie rzecz biorąc, wprowadzenie dodatkowego kapitału w postaci długu ma istotny wpływ na jej sytuację finansową. Wpływ ten może mieć charakter pozytywny lub negatywny i z tego względu powinien podlegać szczególnej kontroli.

Mechanizm

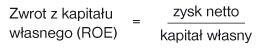

Każda firma finansuje swoje działanie za pomocą dwóch głównych źródeł kapitału: kapitału własnego - wniesionego przez przedsiębiorcę i jego wspólników - oraz pewnej ilości kapitału obcego - pochodzącego z zewnętrznych źródeł. Kapitał własny charakteryzuje się pewną stopą zwrotu, wyrażoną przez wzór:

REKLAMA

Zwrot z kapitału własnego (ROE - ang. Return on Equity) ma dla każdego przedsiębiorcy zasadnicze znaczenie - pokazuje mu skalę opłacalności całego przedsięwzięcia. Stopa zwrotu powinna być znacząco wyższa niż przeciętne odsetki, jakie można uzyskać, lokując ten sam kapitał na lokacie bankowej. O tyle wyższa, by wynagrodzić ryzyko, jakie ponosi przedsiębiorca, a nawet pokryć koszt alternatywny, jakim jest fakt, że nie otrzymuje on pensji, pracując na etacie odpowiednim do swoich umiejętności i doświadczenia.

Wprowadzenie dodatkowego kapitału do bilansu firmy powoduje, że zwiększają się możliwości jej działania - firma ma po prostu więcej pieniędzy, które może przeznaczyć na działalność operacyjną czy inwestycyjną i w efekcie zwiększyć uzyskiwane przychody. Zaciągnięty dług ma jednak równocześnie koszt w postaci odsetek, które powinny być sfinansowane odpowiadającym mu wzrostem przychodów.

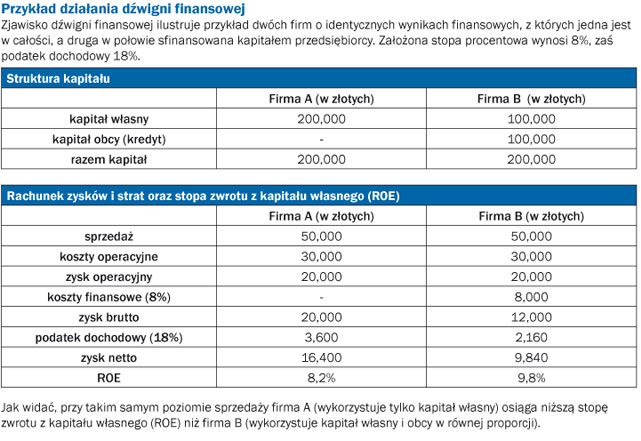

Jeśli dodatkowe przychody wygenerowane w efekcie wprowadzenia kapitału obcego są wyższe niż koszty jego obsługi, znajduje to odzwierciedlenie w większym zwrocie z kapitału własnego. Zachodzi wówczas efekt tzw. dźwigni finansowej. Polega on na tym, że wprowadzając dodatkowy kapitał obcy przy niezmienionym kapitale własnym, firma uzyskuje wyższą stopę zwrotu z własnych, zainwestowanych środków - a więc rośnie opłacalność prowadzenia biznesu dla przedsiębiorcy. Innymi słowy, firma, która jest w całości finansowana przez środki własne przedsiębiorcy, będzie mieć niższą stopę zwrotu z kapitału własnego (ROE) niż druga, która finansuje się przez kapitał obcy (patrz tabela).

Zalety

Korzystanie z dźwigni finansowej pozwala właścicielowi uzyskiwać większe korzyści z prowadzenia działalności bez angażowania dodatkowego kapitału. Przedsiębiorcy korzystają więc z długu, żeby wspomóc swoją firmę, zwiększyć skalę jej działalności i przyspieszyć wzrost. W efekcie mogą w relatywnie krótszym czasie podnieść jej wartość. Możliwa jest też odwrotna sytuacja: jeśli przedsiębiorca ma inne preferencje, może wykorzystać dodatkowy kapitał tak, aby wycofać część własnych pieniędzy i wciąż odnosić korzyści z większościowych udziałów, bez zmniejszania skali jej działalności.

Wykorzystanie kapitału obcego pozwala również na ekspansję bez oddawania lub zmiany struktury kontroli nad firmą. Ma to szczególne znaczenie, kiedy przedsiębiorcy zależy na samodzielniej kontroli oraz w sytuacji, gdy właścicielem firmy jest grupa wspólników, którzy chcą zachować niezmienioną proporcję udziałów w spółce.

Dodatkowy efekt dźwigni finansowej to niższy podatek dochodowy, jaki płaci przedsiębiorstwo, ponieważ koszty obsługi długu stanowią koszt finansowy pomniejszający dochód, a to oznacza obniżenie podstawy opodatkowania.

Dźwignia finansowa najlepiej sprawdza się, kiedy wprowadzony do przedsiębiorstwa dodatkowy kapitał wspiera działalność inwestycyjną albo operacyjną. W niektórych przypadkach może posłużyć również do obejmowania udziałów w innych przedsiębiorstwach. Dźwignia nie zadziała jednak, jeśli finansowanie zostanie przeznaczone na wsparcie bieżącej płynności lub, co gorsza, na pokrywanie strat. W takim przypadku głównym efektem dodatkowego kapitału będzie wzrost kosztów finansowych, a więc obciążenie wyników przedsiębiorstwa.

Koszty

Korzystanie z dźwigni finansowej ma jednak pewne konsekwencje, które w niesprzyjających okolicznościach mogą okazać się bardzo kosztowne. Są nimi przede wszystkim:

• koszty obsługi długu - pożyczenie dodatkowego kapitału wymaga regularnej spłaty odsetek, co znajduje odzwierciedlenie w kosztach finansowych przedsiębiorstwa;

• większe ryzyko biznesowe udziałowców - bieżące przepływy pieniężne finansują w pierwszej kolejności obsługę długu, a dopiero w dalszej zaspokajają roszczenia właścicieli; powoduje to również, że zmniejsza się swoboda przedsiębiorcy w decydowaniu o ewentualnym wycofaniu wybranych aktywów z bilansu przedsiębiorstwa, ponieważ często to na nich ustanowione jest zabezpieczenie kredytów;

• większa wrażliwość na zmiany rynkowe - konieczność obsługi odsetek od kapitału obcego powoduje zwiększenie kosztów stałych przedsiębiorstwa, a to z kolei zmniejsza odporność firmy na wahania koniunktury - wyższe koszty stałe sprawiają, że mniejsza skala spadku sprzedaży może znacząco wpłynąć na wynik przedsiębiorstwa;

• zwiększone ryzyko utraty kontroli nad firmą lub jej aktywami - w razie długotrwałych trudności ze spłacaniem odsetek firma może stanąć wobec konieczności zaspokojenia roszczeń kredytodawcy, co może oznaczać utratę (wymuszoną sprzedaż) części aktywów lub w skrajnym przypadku całej firmy (w razie bankructwa).

Optymalna skala finansowania

Podstawowym warunkiem korzystania z dodatkowego finansowania jest posiadanie przez firmę zdolności do spłacania odsetek od pożyczki czy kredytu. W przypadku, gdy źródłem kapitału jest bank, firma musi wykazać, że generowane przez nią przepływy pieniężne (ang. cash-flow) są wystarczające do bezpiecznej obsługi odsetek od kredytu. Dla banku pierwszym, podstawowym i pożądanym źródłem spłaty są zawsze bieżące przepływy pieniężne przedsiębiorstwa. Zabezpieczenie kredytu stanowi dopiero drugie źródło spłaty, w razie gdy firma zaprzestanie regulować zobowiązania z bieżących dochodów - banki niechętnie udzielają pożyczek o charakterze lombardowym. Dlatego też o tym, czy w ogóle możliwe jest zastosowanie dźwigni finansowej oraz o jej maksymalnej skali decyduje rachunek przepływów pieniężnych firmy.

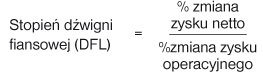

Z drugiej strony o skali dźwigni finansowej powinny decydować kryteria, które pozwalają ocenić jej opłacalność. Przede wszystkim należy sprawdzić, czy wprowadzenie dodatkowego kapitału przełoży się na efekt dźwigni finansowej. W tym celu należy posłużyć się wzorem:

Stopień dźwigni finansowej (DFL - ang. Degree of Financial Leverage) bazuje na analizie skutków wprowadzenia dodatkowego kapitału. Jeżeli stosunek procentowej zmiany zysku netto do procentowej zmiany zysku operacyjnego po wprowadzeniu dodatkowego kapitału jest mniejszy od 1 - efekt dźwigni finansowej nie będzie występował.

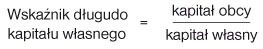

Rozważając zastosowanie dźwigni finansowej, warto również sprawdzić aktualny stosunek długu do kapitału własnego:

Wskaźnik długu do kapitału własnego pokazuje, w jakim stopniu pasywa przedsiębiorstwa stanowią kapitał obcy, a w jakim kapitał własny. Im większy jest udział kapitału obcego, tym trudniej jest odnieść korzyści z dalszego zwiększania skali dźwigni finansowej oraz łatwiej jest odczuć jej negatywne efekty.

O celowości i skali zastosowania dźwigni finansowej decydują również czynniki, takie jak:

• stopa zwrotu z kapitału własnego (ROE) - jeśli nie jest dla przedsiębiorcy satysfakcjonująca, może stanowić powód do rozważenia zwiększenia skali stosowania dźwigni finansowej;

• ilość kapitału długo- i krótkoterminowego w firmie - przy dużym udziale kapitału krótkoterminowego dodatkowe zadłużenie może zamiast wspomóc, obciążyć firmę nadmiernymi odsetkami;

• wielkość rynkowych stóp procentowych - ich niski poziom sprzyja wspieraniu rozwoju dźwignią finansową;

• dochodowość branży, w której działa przedsiębiorstwo - jeśli zyskowność branży jest niższa, trudniej jest sfinansować większą skalę dźwigni finansowej;

• ryzykowność branży, w której działa przedsiębiorstwo - większe ryzyko prowadzenia działalności w danej branży, nawet przy jej potencjalnie dużej dochodowości, ogranicza możliwą skalę stosowania dźwigni finansowej.

Kiedy warto?

Korzystanie z dodatkowego, zewnętrznego kapitału ma wpływ na sytuację finansową firmy, i to nawet jeśli nie prowadzi ona pełnej księgowości. Z tego powodu nie powinna być zostawiona przypadkowi i być wypadkową koniunktury i bieżącej sytuacji w firmie - co często występuje w mniejszych przedsiębiorstwach. W okresach wzrostu gospodarczego rośnie łatwość, z jaką można korzystać z dodatkowych źródeł finansowania. Nie należy ich jednak nadużywać, by potem nie ponosić nadmiernych konsekwencji w okresach spowolnienia. Skala dźwigni finansowej powinna być świadomie kształtowana, zgodnie z sytuacją finansową firmy, jej strategią i specyfiką branży, w której działa. Dopiero wtedy możliwe jest jej skuteczne wykorzystanie do zarządzania przedsiębiorstwem.

Tomasz Aleksandrowicz

REKLAMA

REKLAMA