Leasing operacyjny czy finansowy - który wybrać

REKLAMA

REKLAMA

rada

REKLAMA

REKLAMA

Odpowiedź na pytanie, która forma leasingu jest korzystniejsza, nie jest prosta. Do każdego przypadku należy podchodzić indywidualnie. W obu typach leasingu inaczej należy ustalać koszty obciążające dany okres rozliczeniowy - wpływ na wynik finansowy, inaczej rozkładają się także wydatki, co z kolei wpływa na płynność finansową jednostki.

uzasadnienie

Decydując się na leasing, jednostka ma do wyboru leasing operacyjny lub finansowy. Trzeba jednak pamiętać, że prawo bilansowe i podatkowe inaczej traktuje oba typy umów. Przepisy ustawy o rachunkowości w zakresie leasingu są tak skonstruowane, że praktycznie każda umowa spełnia warunki leasingu finansowego. Jeśli jednak roczne sprawozdanie finansowe jednostki nie podlega obowiązkowemu badaniu przez biegłego rewidenta, to zgodnie z art. 3 ust. 6 ustawy o rachunkowości może ona dokonać kwalifikacji umowy leasingu zgodnie z prawem podatkowym.

REKLAMA

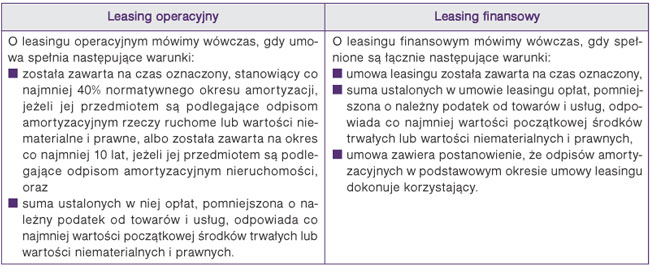

Tabela 1. Kwalifikacja umów leasingu w przepisach podatkowych

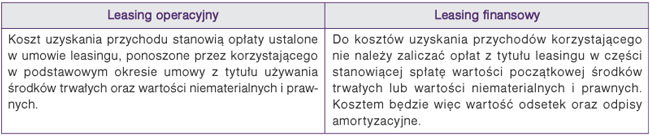

Tabela 2. Koszty korzystającego z leasingu

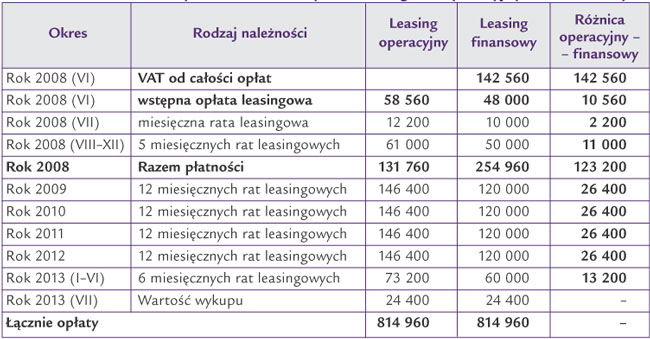

Pod względem finansowym oba typy leasingu różnią się tym, że w leasingu operacyjnym przez cały okres trwania umowy leasingobiorca jest obciążany fakturami w wartości brutto, tj. z VAT. W leasingu finansowym natomiast jednostka na początku płaci jednorazowo całą wartość VAT od wszystkich opłat leasingowych, a w trakcie trwania umowy otrzymuje noty obciążeniowe na wartość netto opłat. Wiąże się to więc z większym jednorazowym wydatkiem.

Porównanie obu typów leasingu zostanie przedstawione na przykładzie.

Leasing a kredyt bankowy - co wybrać w czasie kryzysu

Przykład

Wariant 1. Umowa jest klasyfikowana jako leasing operacyjny

Spółka GAM zawarła w czerwcu 2008 r. umowę leasingu na okres pięciu lat. Przedmiotem umowy jest maszyna produkcyjna o wartości 500 000 zł netto, VAT 22%. Opłata wstępna wynosi 48 000 zł netto. Miesięczne raty leasingowe ustalono na 10 000 zł netto (VAT 22%). Wartość wykupu wynosi 20 000 zł netto (VAT 22 %).

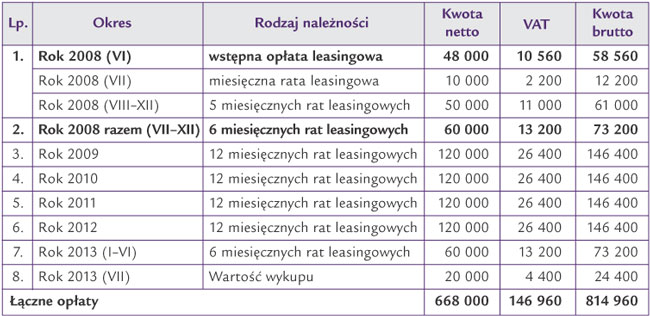

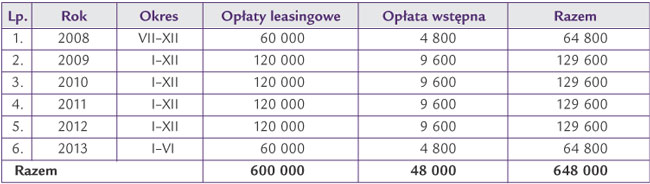

Tabela 3. Terminarz płatności w umowie leasingu operacyjnego

Ewidencja księgowa

1. Przyjęcie do używania środka trwałego - ewidencja pozabilansowa:

Wn „Środki trwałe w leasingu” 500 000

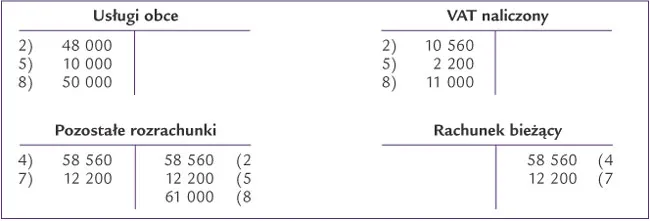

2. Faktura za opłatę wstępną dotyczącą leasingu maszyny produkcyjnej - czerwiec 2008 r.:

Wn „Usługi obce” 48 000

Wn „VAT naliczony” 10 560

Ma „Pozostałe rozrachunki” 58 560

- w analityce „Rozrachunki z finansującym - bieżące”

3. Opłatę wstępną jednostka zdecydowała rozliczać w czasie przez okres trwania umowy:

Wn „Rozliczenia międzyokresowe kosztów” 48 000

Ma „Rozliczenie kosztów” 48 000

4. Zapłata z rachunku bankowego faktury za opłatę wstępną:

Wn „Pozostałe rozrachunki” 58 560

- w analityce „Rozrachunki z finansującym - bieżące”

Ma „Rachunek bieżący” 58 560

5. Faktura za miesięczny czynsz leasingowy - lipiec 2008 r.:

Wn „Usługi obce” 10 000

Wn „VAT naliczony” 2 200

Ma „Pozostałe rozrachunki” 12 200

- w analityce „Rozrachunki z finansującym - bieżące”

6. Obciążenie kosztów w lipcu 2008 r. ratą opłaty wstępnej: 48 000 zł : 60 rat = 800 zł

Wn „Rozliczenie kosztów” 800

Ma „Rozliczenia międzyokresowe kosztów” 800

7. Zapłata z rachunku bankowego faktury za czynsz leasingowy:

Wn „Pozostałe rozrachunki” 12 200

- w analityce „Rozrachunki z finansującym - bieżące”

Ma „Rachunek bieżący” 12 200

8. Faktury za czynsz leasingowy za pięć miesięcy (VIII-XII 2008 r.):

Wn „Usługi obce” 50 000

Wn „VAT naliczony” 11 000

Ma „Pozostałe rozrachunki” 61 000

9. Obciążenie kosztów ratami opłaty wstępnej (VIII-XII 2008 r.): 800 zł x 5 miesięcy = 4000 zł

Wn „Rozliczenie kosztów” 4 000

Ma „Rozliczenia międzyokresowe kosztów” 4 000

Ewidencja pozabilansowa

Tabela 4. Wyliczenie kosztów związanych z leasingiem operacyjnym w okresie trwania umowy leasingu (bez wartości wykupu)

Kwota 648 000 zł jest dla spółki (korzystającego) kosztem uzyskania przychodów.

Wariant 2. Umowa została sklasyfikowana jako leasing finansowy

Umowa leasingowa zawierała następujące dane:

· wartość maszyny: 500 000 zł + 22% VAT,

· koszty finansowe za cały okres leasingu: 148 000 zł,

· płatności leasingowe będą regulowane w ratach miesięcznych po 10 000 zł netto.

Faktura zawierała następujące dane:

· wartość netto: 648 000 zł,

· VAT według stawki 22%: 142 560 zł.

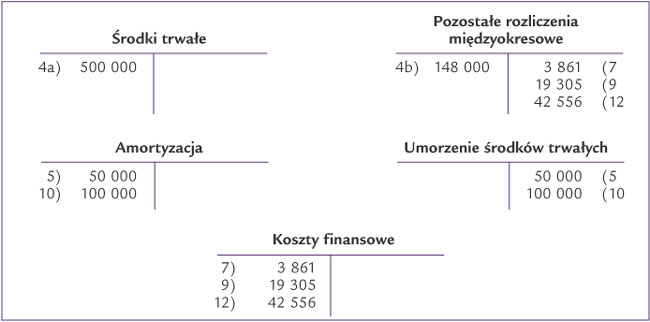

Środek trwały jest amortyzowany metodą liniową, stawką 20%.

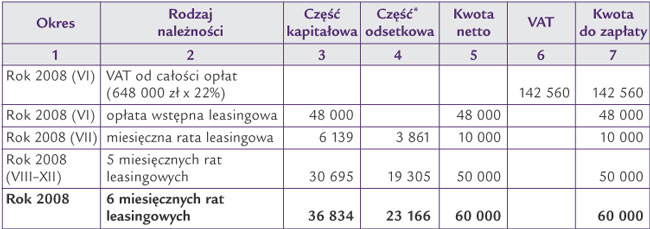

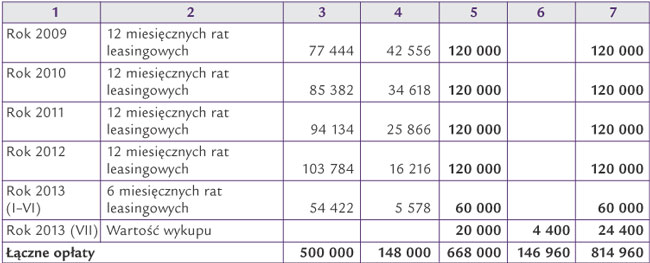

Tabela 5. Terminarz płatności z umowy leasingu finansowego, wartość wykupu wynosi 20 000 zł

* Ustalenie kosztów finansowych nastąpiło za pomocą wewnętrznej stopy zwrotu - IRR. Wykorzystano do tego arkusz kalkulacyjny. IRR = 10,25035%

Ewidencja księgowa

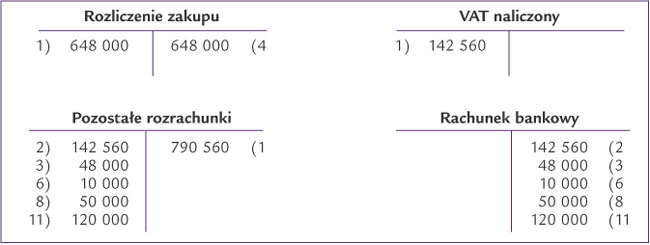

1. Faktura VAT:

Wn „Rozliczenie zakupu” 648 000

Wn „VAT naliczony” 142 560

Ma „Pozostałe rozrachunki” 790 560

- w analityce „Rozrachunki z tytułu leasingu”

2. Zapłata z rachunku bieżącego części zobowiązania w wysokości kwoty VAT:

Wn „Pozostałe rozrachunki” 142 560

- w analityce „Rozrachunki z tytułu leasingu”

Ma „Rachunek bankowy” 142 560

3. Zapłata z rachunku bieżącego opłaty wstępnej:

Wn „Pozostałe rozrachunki” 48 000

- w analityce „Rozrachunki z tytułu leasingu”

Ma „Rachunek bankowy” 48 000

4. Wprowadzenie środka trwałego do ewidencji:

a) wartość początkowa

Wn „Środki trwałe” 500 000

b) część odsetkowa

Wn „Pozostałe rozliczenia międzyokresowe” 148 000

c) zobowiązanie z tytułu leasingu

Ma „Rozliczenie zakupu” 648 000

5. Naliczenie amortyzacji za okres VII-XII 2008 r.: 500 000 zł x 20% : 12 miesięcy x 6 miesięcy = 50 000 zł

Wn „Amortyzacja” 50 000

Ma „Umorzenie środków trwałych” 50 000

6. Zapłata z rachunku bankowego pierwszej raty leasingowej za VII 2008 r.:

Wn „Pozostałe rozrachunki” 10 000

- w analityce „Rozrachunki z tytułu leasingu”

Ma „Rachunek bankowy” 10 000

7. Rozliczenie części odsetkowej za VII 2008 r.:

Wn „Koszty finansowe” 3 861

Ma „Pozostałe rozliczenia międzyokresowe” 3 861

8. Zapłata z rachunku bankowego rat leasingowych za pięć miesięcy (VIII-XII 2008 r.):

Wn „Pozostałe rozrachunki” 50 000

- w analityce „Rozrachunki z tytułu leasingu”

Ma „Rachunek bankowy” 50 000

9. Rozliczenie części odsetkowej za pięć miesięcy (VIII-XII 2008 r.):

Wn „Koszty finansowe” 19 305

Ma „Pozostałe rozliczenia międzyokresowe” 19 305

10. Naliczenie rocznej amortyzacji w 2009 r.:

Wn „Amortyzacja” 100 000

Ma „Umorzenie środków trwałych” 100 000

11. Zapłata z rachunku bankowego rat leasingowych w 2009 r.:

Wn „Pozostałe rozrachunki” 120 000

- w analityce „Rozrachunki z tytułu leasingu”

Ma „Rachunek bankowy” 120 000

12. Rozliczenie części odsetkowej w 2009 r.:

Wn „Koszty finansowe” 42 556

Ma „Pozostałe rozliczenia międzyokresowe 42 556

Ewidencja księgowa w następnych latach będzie przebiegać analogicznie. Zmianie ulegać będą poszczególne wartości według harmonogramu spłat.

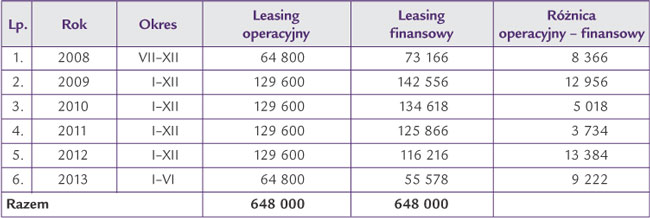

Tabela 6. Wyliczenie kosztów związanych z leasingiem finansowym w okresie trwania umowy leasingu (bez wartości wykupu)

Tabela 7. Porównanie kosztów leasingu operacyjnego i finansowego

W przedstawionym przykładzie w przypadku leasingu finansowego w pierwszych okresach umowy koszty są wyższe ze względu na wysokie koszty finansowania (odsetki), które w następnych okresach maleją, a tym samym powodują, że pod koniec okresu trwania umowy koszty umowy leasingu finansowego są niższe od kosztów umowy leasingu operacyjnego.

Należy również zwrócić uwagę na wydatki, ponieważ rzutują one na płynność finansową korzystającego.

Tabela 8. Porównanie wydatków związanych z leasingiem operacyjnym i finansowym

Globalna wartość wydatków jest taka sama. Jednak przy umowie leasingu finansowego na początku okresu umowy korzystający (leasingobiorca) ponosi duży wydatek, który może zachwiać jego płynnością finansową. W następnych okresach korzystający uiszcza niższe wartości czynszu leasingowego - odwrotnie niż w leasingu operacyjnym, w którym opłaty są wyższe o wartość VAT. Leasing operacyjny będzie więc korzystny w sytuacji, gdy leasingobiorcy zależy na jak najmniejszym zaangażowaniu posiadanych wolnych środków finansowych. Zaletą tego typu leasingu jest również i to, że przedsiębiorca może korzystać z określonego dobra przez czas dla niego najdogodniejszy. Nie musi dokonywać jego zakupu, tak jak jest to w przypadku leasingu finansowego.

· art. 3 ust. 4 ustawy z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2009 r. Nr 152, poz. 1223

· art. 15 ust. 4d, art. 17a-17l ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych - j.t. Dz.U. z 2000 r. Nr 54, poz. 654; ost.zm. Dz.U. z 2009 r. Nr 127, poz. 1052

Joanna Gawrońska

biegły rewident

REKLAMA

REKLAMA