Faktoring - wykup terminowych należności

REKLAMA

REKLAMA

W transakcji faktoringowej występują trzy podmioty: 1. faktor - czyli bank lub inna instytucja finansowa wykupująca wierzytelność, 2. faktorant - czyli zbywca wierzytelności (sprzedawca lub dostawca towarów/usług), 3. dłużnik faktoringowy - kontrahent faktoranta, zobowiązany z tytułu umowy do spełnienia na jego rzecz określonego świadczenia. Faktoring nie sprowadza się jednak do jednorazowej sprzedaży paru faktur, ale sprzedaży faktur przez określony w umowie czas, przy czym odbiorca usług/towarów musi być przedsiębiorcą. Faktor pośredniczy w realizacji rozliczeń między dostawcą a odbiorcą. Jego wynagrodzeniem są prowizje i inne opłaty.

REKLAMA

REKLAMA

Na rynku najczęściej spotykamy dwa rodzaje faktoringu - pełny i niepełny.

Faktoring właściwy, zwany pełnym, polega na zbyciu wierzytelności w sposób bezwarunkowy. Faktor nabywa wierzytelność w sposób ostateczny i ponosi pełne ryzyko niewypłacalności dłużnika. Faktoring właściwy jest droższy, bo faktor dolicza do zapłaty koszty związane z ryzykiem odpowiedzialności del credere. Do zawarcia umowy w tym przypadku dochodzi, gdy faktor po sprawdzeniu stanu majątkowego dłużnika upewni się co do jego wypłacalności.

Faktoring niewłaściwy, zwany niepełnym, cechuje warunkowe przeniesienie wierzytelności. Faktor kupuje wierzytelność pod warunkiem, że dłużnik ją zapłaci w przewidzianym terminie. Faktoring niewłaściwy jest podobny do pożyczki w tym, że faktor za przelaną na niego wierzytelność zobowiązuje się wypłacić sprzedawcy lub usługodawcy określoną kwotę pieniężną. Na poczet tej „pożyczki” faktor ma prawo ściągać należności od dłużnika, a gdyby ten okazał się niewypłacalny, zwrotu pozostałej reszty może dochodzić od samego sprzedawcy lub usługodawcy.

REKLAMA

Faktoring nie sprowadza się jednak tylko do wykupienia faktur. Często wychodzi daleko poza samo finansowanie. Obejmuje wiele działań pozwalających przedsiębiorcy kontrolować stan swoich należności w trakcie współpracy z kontrahentami, zapobiegać nieuczciwym transakcjom. Razem z faktorem można także sprawnie dochodzić odzyskania należności, jeżeli zaistnieje taka konieczność. Daje też możliwość ubezpieczania transakcji, dzięki czemu nawet w razie niewypłacalności odbiorcy przedsiębiorca ma zagwarantowaną wypłatę należności za sprzedane dobra lub usługi.

Faktorzy oferują też programy ochrony należności - od etapu prewencyjnego monitoringu płatności, przez postępowanie polubowne, aż po asystowanie w postępowaniu sądowym i egzekucyjnym. Faktor wykonuje usługi tego typu w ramach pobieranej opłaty. Jedynie ewentualna windykacja jest płatna osobno i zlecana dodatkowo, na specjalne życzenie klienta.

Dla kogo?

Faktoring jest usługą adresowaną w szczególności do firm:

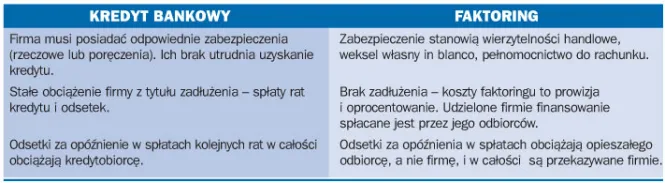

• które prowadzą sprzedaż towarów lub/i usług z odroczoną płatnością dla pewnej stałej (lub powtarzającej się) grupy odbiorców i mają problemy z pozyskaniem źródła finansowania, np. kredytu bankowego,

• które potrzebują szybkiego dostępu do gotówki,

• które chcą zdyscyplinować swoich kontrahentów,

• które posiadają w bilansie wysoki poziom należności handlowych,

• które wykorzystują w pełni środki udostępniane przez bank,

• które nie mają odpowiedniego zabezpieczenia, wymaganego przez banki podczas udzielania kredytu,

• których zamiarem jest realizowanie strategii zwiększania obrotów z zastosowaniem długich terminów płatności,

• sprzedających swoje towary lub/i usługi w obrocie krajowym i zagranicznym,

• których wysokość kapitału własnego staje się ograniczeniem,

• odnotowujących stale rosnący poziom sprzedaży,

• znających sytuację finansową swoich kontrahentów (dłużników),

• dla których udzielanie kredytów kupieckich wiąże się z rosnącymi kosztami administracyjnymi,

• których sprzedaż charakteryzuje się sezonowością i z tego względu zapotrzebowanie na środki pieniężne uwidacznia się w pewnych okresach,

• dokonujących sprzedaży towarów lub/i usług do sektora publicznego lub zmonopolizowanego, w którym terminy płatności są bardzo długie bądź płatności są regulowane z dużym opóźnieniem,

• które chcą zaplanować swoje wpływy i wydatki, sprzedaż i dopływ gotówki.

Ile kosztuje?

Podstawowym kosztem są odsetki płacone za okres używania zaliczki naliczanej od momentu jej wypłacenia do ostatecznego rozliczenia transakcji faktoringowej. Faktorzy w Polsce wypłacają najczęściej 70-90% zaliczki. Jedynie w incydentalnych przypadkach jest to kwota zbliżona do nominalnej. Reszta kwoty jest zatrzymywana przez faktora jako zabezpieczenie przed możliwym ryzykiem. Odsetki naliczane są według stopy, na którą składa się Wibor jednomiesięczny (WIBOR 1M) plus marża firmy faktoringowej. Oprócz odsetek standardowych trzeba się liczyć też z innymi kosztami:

• prowizją faktoringową - dla każdej transakcji (od 0,15 do 3% w zależności od firmy). Jest pobierana od wartości konkretnej faktury, którą klient przedstawia do wykupu. Może być też podana kwotowo;

• odsetkami ustawowymi - za przekroczenie terminu płatności przez dłużnika (naliczane tylko na wyraźne życzenie klienta);

• opłatami za usługi dodatkowe - np. za analizę dłużników, egzekucję sądową, windykację, obsługę prawną. Ich wysokość zależy indywidualnie od oferty danej firmy faktoringowej, ale są to stawki zdecydowanie niższe od rynkowych (efekt skali);

• kosztami reasekuracji transakcji w przypadku faktoringu pełnego - od 0,3 do 0,49% wartości transakcji;

• opłatami za niewykorzystany limit - jeśli nie przedstawimy faktorowi do wykupu za dany okres faktur o odpowiedniej wartości, opłaty sięgają 0,2-0,3% wartości limitu;

• innymi kosztami - np. za prowizję przygotowawczą od limitu miesięcznego zaangażowania (wartości faktur przedstawianych do wykupu) w wysokości 1% wartości limitu.

Ważny jest także:

• czas finansowania - jest to okres, w którym faktorzy finansują wierzytelność. Opóźnienia w spłacie zobowiązań przez dłużników mogą wpłynąć na podwyższenie ustalonego oprocentowania;

• sposób naliczania odsetek - w zależności od tego, w jaki sposób są naliczane odsetki (z góry czy z dołu), inna jest kwota pozostawiana do dyspozycji klienta. W efekcie im dłuższy jest czas finansowania i im większa jest wysokość wypłaconej zaliczki, tym lepiej dla klienta korzystającego z usług instytucji faktoringowej.

Rynek

W ogólnej puli obrotów faktoringowych zmniejsza się udział podmiotów krajowych (faktoring krajowy), choć nadal stanowi zdecydowaną większość. Zmniejszające się obroty na rynku krajowym wynikają ze wzrostu faktoringu eksportowego do obsługi zagranicznych należności krajowych faktorantów. W strukturze obrotów faktoringowych rośnie też udział faktoringu pełnego, gdzie faktor bierze na siebie ryzyko niewypłacalności faktora. Można to wiązać ze wzrostem wartości usług faktoringu eksportowego, do którego najczęściej stosuje się usługę w pełnym wymiarze.

Najwięksi gracze na rynku usług faktoringowych to ING Commercial Finance (24%), Pekao Faktoring (22%), Polfactor (20%) oraz GMAC Commercial Finance (15%), obsługujący łącznie przeszło 80% rynku faktoringowego należącego do spółek Polskiego Związku Faktorów.

Kłopoty z podatkiem

Na próżno szukać definicji faktoringu w prawie cywilnym (faktoring mieści się w katalogu umów nienazwanych) oraz w prawie podatkowym. Może to powodować i powoduje wątpliwości przedsiębiorców i faktorów związane z opodatkowaniem usług faktoringu. Najczęściej przytaczana przez prawników definicja zawarta jest w konwencji UNIDROIT przyjętej w Ottawie 28 maja 1998 r. Zgodnie z nią umowa faktoringu to umowa zawarta między dostawcą towarów bądź usług a faktorem. Dostawca może lub jest zobowiązany przelać wierzytelności wynikające z umowy sprzedaży. Natomiast faktor wykonuje co najmniej dwie z czterech czynności: finansuje bezsporne i niewymagalne wierzytelności, prowadzi sprawozdawczość oraz konta dłużników, egzekwuje należności, a także przyjmuje ryzyko niewypłacalności nabywcy. Dodatkowym elementem umowy faktoringu, zgodnie z ottawską definicją, jest obowiązek powiadomienia dłużnika o cesji wierzytelności. Mimo że Polska nie ratyfikowała konwencji UNIDROIT, ze względu na niezdefiniowanie w polskim prawie podatkowym faktoringu zasadne będzie korzystanie z niej.

Z definicji UNIDROIT wynika, że do świadczenia usługi faktoringu będzie dochodzić w sytuacji, gdy wierzyciel dokonuje na rzecz faktora przelewu wierzytelności, jednocześnie faktor świadczy określone usługi na rzecz wierzyciela (co najmniej dwie z zawartych w katalogu) oraz powiadamia dłużnika o cesji wierzytelności.

Inną usługą niezdefiniowaną na potrzeby VAT jest faktoring odwrócony. Przez umowę faktoringu odwróconego rozumiemy umowę zawartą między faktorem a nabywcą towarów/usług, na podstawie której faktor finansuje nabywcę, dokonując spłaty jego długu w określonym terminie, za co otrzymuje wynagrodzenie od nabywcy. Posługując się przykładem, można powiedzieć, że do usługi faktoringu odwróconego dochodzi w następującej sytuacji: dostawca sprzedaje towary, za które nabywca zobowiązany jest zapłacić w terminie 14 dni, licząc od dnia wystawienia faktury. Nabywca, na podstawie umowy faktoringu odwróconego, przekazuje fakturę faktorowi. Faktor dokonuje zapłaty za fakturę dostawcy. Następnie po pewnym czasie nabywca dokonuje zapłaty na rzecz faktora. Kwota, jaką otrzymuje faktor od nabywcy, jest wyższa od kwoty zapłaconej dostawcy. Różnica stanowi wynagrodzenie faktora.

Pomimo podobieństwa w nazwach między faktoringiem oraz faktoringiem odwróconym usługi te mają odmienny charakter i powinny być inaczej opodatkowane. Usługa faktoringu co do zasady powinna być opodatkowana VAT, natomiast usługa faktoringu odwróconego powinna - naszym zdaniem - korzystać ze zwolnienia.

REKLAMA

REKLAMA