Komercyjne i pozarządowe kredyty eksportowe

REKLAMA

REKLAMA

Wzorem niektórych krajów Unii Europejskiej, a także innych krajów będących członkami OECD ustanowiono w Polsce system dopłat z budżetu państwa do oprocentowania kredytów średnio- i długoterminowych o stałych stopach procentowych na finansowanie eksportu (Program DOKE). Rozliczenia związane z tym systemem prowadzi, z mocy ustawy, Bank Gospodarstwa Krajowego (BGK). Program dopłat do oprocentowania kredytów eksportowych o stałych stopach procentowych uruchomiono w celu wspierania przez państwo aktywności eksportowej polskich przedsiębiorstw.

REKLAMA

REKLAMA

Program DOKE

Kwestię tego rodzaju (Program DOKE) reguluje ustawa z 8 czerwca 2001 r. o dopłatach do oprocentowania kredytów eksportowych o stałych stopach procentowych (Dz.U. nr 73, poz. 762 z późn. zm.), a także wydane na jej podstawie rozporządzenia.

Program DOKE jest systemem polegającym na udzielaniu z budżetu państwa, za pośrednictwem Banku Gospodarstwa Krajowego - administratora programu, dopłat do oprocentowania konkretnego kredytu eksportowego o stałej stopie procentowej, udzielonego przez bank krajowy, bank zagraniczny lub międzynarodową instytucję finansową. Dopłaty realizowane są w ramach wzajemnych rozliczeń między BGK a bankiem (udzielającym kredytu eksportowego), z którym została podpisana umowa DOKE.

REKLAMA

Dwa rodzaje rozliczeń

W zależności od wysokości kosztów finansowania przeprowadzane są dwa rodzaje rozliczeń. Gdy wysokość stałej stopy procentowej kredytu eksportowego będzie niższa od kosztów jego finansowania, wówczas ze środków budżetu za pośrednictwem BGK będą przekazywane do banku kredytującego dopłaty do stałej stopy procentowej. Natomiast gdy wysokość stałej stopy procentowej kredytu eksportowego będzie wyższa od kosztów jego finansowania, wówczas bank kredytujący będzie zobowiązany do przekazania nadwyżki do BGK na rzecz budżetu państwa.

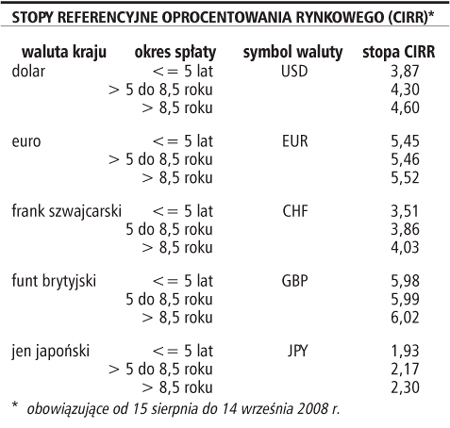

Przez pojęcie stałych stóp procentowych należy rozumieć stopy CIRR (stopy referencyjne oprocentowania rynkowego) dla poszczególnych walut, ogłaszane okresowo przez sekretariat OECD, wyznaczające minimalny poziom stóp oprocentowania kredytów eksportowych w państwach będących uczestnikami porozumienia OECD w sprawie oficjalnie wspieranych kredytów eksportowych. Treść ww. porozumienia można znaleźć na stronie internetowej OECD. Stała stopa procentowa określona zostaje w przyrzeczeniu podpisania Umowy DOKE, w umowie DOKE oraz umowie kredytu eksportowego i pozostaje na niezmienionym poziomie przez cały okres trwania umów.

Stałe stopy procentowe CIRR publikowane są w Dzienniku Urzędowym RP Monitor Polski i obowiązują od 15 dnia danego miesiąca do 14 dnia następnego miesiąca. Aktualne stopy dla wybranych walut przedstawiamy w tabelce.

Wniosek o dopłatę

Pierwszym krokiem jest złożenie w BGK wniosku o przyrzeczenie podpisania umowy DOKE wraz z dołączonym oświadczeniem krajowego dostawcy o krajowym pochodzeniu przedmiotu eksportu. Wniosek rozpatrywany jest w ciągu 10 dni roboczych od daty wpływu. Po stwierdzeniu, że wszystkie warunki objęcia kredytu Programem DOKE zostały spełnione, BGK podejmuje decyzję o udzieleniu przyrzeczenia podpisania umowy DOKE.

Termin obowiązywania przyrzeczenia nie może być dłuższy niż 120 dni. Jeżeli w tym czasie nie zostanie podpisana umowa eksportowa, umowa kredytu eksportowego lub umowa ubezpieczenia kredytu eksportowego, wnioskodawca może wystąpić do BGK o przedłużenie tego terminu, nie dłużej jednak niż o 60 dni.

Ubezpieczenie kredytów

Celem ubezpieczeń kredytów eksportowych jest ochrona jednostek finansujących na wypadek strat poniesionych w związku z finansowaniem kontraktów eksportowych. Ubezpieczenie kredytów eksportowych obejmuje szkody poniesione przez jednostkę finansującą w związku z finansowaniem kontraktu eksportowego, jeżeli szkody te są następstwem zdarzeń określonych jako ryzyko handlowe lub ryzyko polityczne. Ochrona ubezpieczeniowa z tytułu ubezpieczeń eksportowych nie obejmuje utraconych korzyści ani innych szkód pośrednich poniesionych przez ubezpieczającego, chyba że w umowie ubezpieczenia postanowiono inaczej.

Ubezpieczenie eksportowe dotyczy ryzyka handlowego, jeżeli kontrakt jest zawarty na okres dwóch lub więcej lat, lub ryzyka związanego ze zmianami kursów walutowych. Prowadzenie działalności w zakresie ubezpieczeń eksportowych powierzone zostało Korporacji Ubezpieczeń Kredytów Eksportowych (KUKE). Korporacja prowadzi działalność, udziela gwarancji ubezpieczeniowych w imieniu własnym.

Limity wsparcia określa co roku ustawa budżetowa. Zapisany w niej jest limit, którego nie mogą przekroczyć łączne zobowiązania KUKE z tytułu gwarantowanych przez Skarb Państwa ubezpieczeń eksportowych oraz gwarancji ubezpieczeniowych, a także przewidywane na dany rok wypłaty ze środków budżetu państwa z tytułu poręczeń kredytów wraz z odsetkami oraz pożyczek udzielonych korporacji z budżetu państwa.

Z ubezpieczenia eksportowego oraz gwarancji ubezpieczeniowych mogą korzystać przedsiębiorcy, mający miejsce zamieszkania lub siedzibę na terytorium Rzeczypospolitej Polskiej, dokonujący eksportu krajowych produktów i usług, dokonujący inwestycji bezpośrednich za granicą lub poszukujący zagranicznych rynków zbytu, oraz jednostki finansujące kontrakty eksportowe realizowane przez przedsiębiorców spełniających powyższe warunki.

EDWARD DĄBROWSKI

gp@infor.pl

OPINIA

ANNA PAWLAK

dyrektor Biura Polis i Gwarancji Gwarantowanych przez Skarb Państwa, KUKE

Eksporter, który chce uzyskać środki na finansowanie swoich transakcji, może skorzystać z szerokiego wachlarza instrumentów oferowanych przez banki. W zależności od potrzeb, rodzaju towarów czy specyficznych uwarunkowań działalności firma może wybierać spośród takich rozwiązań, jak faktoring czy forfaiting, leasing, kredyt eksportowy dla zagranicznego kontrahenta lub jego banku (kredyt dla nabywcy) czy finansowanie projektowe. Założeniem oferty KUKE jest podążanie za rozwiązaniami rynku bankowego i udostępnianie ubezpieczeń umożliwiających instytucjom finansowym kierowanie środków do eksporterów.

Z punktu widzenia ubezpieczeń przyjmuje się podstawowe rozróżnienie między kredytem dostawcy a kredytem dla nabywcy. Pierwsza forma finansowania zakłada odroczenie płatności w uzgodnieniach kontraktowych między eksporterem a importerem. W tej opcji również istnieje możliwość skorzystania z usług banku, który może wykupić powstałe należności, np. w drodze faktoringu już po zrealizowaniu transakcji eksportowej.

Kredyt dla nabywcy zakłada natomiast przejęcie przez bank obsługi finansowej transakcji i zawarcie umowy kredytowej bezpośrednio między nim a zagranicznym podmiotem. Należy jednak podkreślić, iż ten rodzaj finansowania sprawdza się w przypadku eksportu dóbr inwestycyjnych o wydłużonym terminie płatności do co najmniej dwóch lat. Wariantem takiego kredytu jest finansowanie przez polski bank banku importera. Jest to o tyle wygodne rozwiązanie, że bank ma wtedy do czynienia z wiarygodną instytucją, która ma większą wiedzę o importerze, i potrafiącą się zabezpieczyć w sposób uwzględniający jego możliwości.

Rozwiązaniem dostosowanym do specyfiki budowy kompletnych obiektów jest finansowanie projektowe polegające na udzieleniu kredytu nowo utworzonej spółce w oparciu o ocenę przyszłych dochodów powstałych w wyniku użytkowania zakładu. To rozwiązanie jednakże - choć niesie wiele korzyści polskich eksporterom, jak i ich zagranicznym kontrahentom - jest również najbardziej wymagające pod względem dokumentacji i pakietu zabezpieczeń.

Wszystkie te rozwiązania finansowe w odniesieniu do transakcji eksportowych są ubezpieczane przez KUKE. Dla eksporterów oznacza to lepszy dostęp do finansowania oraz większą płynność - pomimo iż transakcje eksportowe wiążą się zawsze z wyższym ryzykiem. Dostępność tych rozwiązań dla wszystkich banków działających w Polsce i za granicą sprzyja konkurencji i wypracowywaniu coraz ciekawszych rozwiązań wspierających konkurencyjność polskich towarów.

REKLAMA

REKLAMA