Akcje, obligacje, giełda, gospodarka. Co nas czeka w 2023 roku?

REKLAMA

REKLAMA

Perspektywy gospodarcze 2023

Miniony rok upłynął pod hasłem skoordynowanej akcji zacieśniania polityki pieniężnej przeprowadzonej przez większość banków centralnych. Działanie to było spowodowane gwałtownie rosnącą inflacją, która stała się głównym problemem światowej gospodarki w ubiegłym roku. Decyzje banków centralnych spowodowały przecenę wielu klas aktywów. W minionym roku na wartości traciły zarówno akcje, jak i obligacje. Te drugie doświadczyły największej przeceny od ponad stu lat. Tym samym byliśmy świadkami bardzo burzliwego zakończenia eksperymentu „zerowych stóp procentowych”.

W 2023 roku otoczenie makroekonomiczne wciąż będzie charakteryzowało się wysoką niepewnością, a kolejne fazy spowolnienia gospodarczego mogą mieć różne oblicza. Główne banki centralne są silnie zdeterminowane, aby opanować hydrę inflacji. W naszej ocenie inwestorzy nie do końca zdyskontowali tę „determinację” w polityce monetarnej. Uważamy, że w przypadku wyhamowania podwyżek stóp procentowych, gospodarki powinny spowolnić, ale wbrew pozorom będą całkiem dobrze sobie radziły, pomimo utrzymującej się dość uporczywie wysokiej inflacji (tzw. „miękkie lądowanie”). Z drugiej strony zbyt wysokie podwyżki stóp procentowych mogą doprowadzić do skoordynowanej recesji w światowej gospodarce, co skutkowałoby dynamicznym spadkiem inflacji (tzw. „twarde lądowanie”). W każdym z tych przypadków poszczególne klasy aktywów będą zachowywały się odmiennie.

REKLAMA

REKLAMA

Rynki globalne – akcje

Globalne rynki rozwinięte znajdują się w fazie spowolnienia wzrostu gospodarczego. Skokowy wzrost stóp procentowych wywołał spadek aktywności w budownictwie oraz zmniejszenie liczby nowych zamówień w przemyśle. Kolejnym etapem spowolnienia, w który wchodzimy od początku 2023 r. jest faza spadku zysków i redukcji zatrudnienia. Stopy procentowe są nadal wysokie i zapewne pozostaną na zbliżonym lub wyższym poziomie do końca tego roku.

Analizując historyczne dane dla wskaźnika „cena/wartość księgowa” uważamy, że w ujęciu długoterminowym wyceny spółek amerykańskich i europejskich utrzymują się na wysokim poziomie. Na tym tle akcje spółek z rynków wschodzących są atrakcyjne – zarówno w ujęciu nominalnym, jak i relatywnym w stosunku do długoterminowych średnich. Podsumowując – wydaje się, że zarówno w scenariuszu miękkiego, jak i twardego lądowania gospodarki, akcje spółek z rynków wschodzących powinny przynieść wyższe stopy zwrotu od tych z rynków rozwiniętych.

Warto również zwrócić uwagę na spółki wchodzące w skład indeksu firm technologicznych (NASDAQ 100). Ich wyceny na wskaźniku „cena/wartość księgowa” spadły do długoterminowej średniej. To sprawia, że ich relatywna atrakcyjność wzrosła. Czego obecnie potrzeba, to nowych katalizatorów - w bieżącym roku nasza uwaga będzie skupiać się w głównej mierze na analizowaniu potencjału spółek i wyszukiwaniu tych, które mogą pozytywnie zaskoczyć wzrostem przychodów w słabym otoczeniu makroekonomicznym (w ramach segmentu małych i średnich spółek) oraz takich, które będą bardziej skłonne do redukcji kosztów działalności (w grupie dużych przedsiębiorstw).

W bieżącym roku warto pogłębić analizę spółek cyklicznych, które mogą pokazać relatywnie słabsze wyniki. Należy również wspomnieć o ryzykach geopolitycznych, zwłaszcza w kontekście relacji amerykańsko-chińsko-rosyjskich. Akcje chińskich spółek są nadal atrakcyjnie wycenione, ale niosą ze sobą ryzyko geopolityczne związane z ryzykiem inwazji Chin na Tajwan. Fakt, że w ostatnich tygodniach następuje pewne ocieplenie wzajemnych relacji (tj. powołanie byłego ambasadora Chin w USA na ministra spraw zagranicznych) nie zmienia fundamentalnej zmiany podejścia w relacjach między obydwoma krajami, które można określić jako co najwyżej poprawne.

REKLAMA

Podsumowując – po bardzo udanym 2021 roku i pomimo dwucyfrowych, ujemnych stóp zwrotu z inwestycji w akcje spółek rynków rozwiniętych w 2022 roku, wyceny akcji pozostają relatywnie wysokie w stosunku do historycznych średnich, co implikuje nadal trudne otoczenie. Wydaje się, że akcje spółek z rynków wschodzących mają szansę dostarczyć wyższych stóp zwrotu niż z rynków rozwiniętych. Bardzo prawdopodobny wydaje się także scenariusz stopniowej rotacji aktywów z najlepszych sektorów w 2022 roku (paliwowego i surowcowego) do tych najbardziej poszkodowanych przez obecne otoczenie (branże półprzewodników, nowoczesnych technologii, detaliczna czy przemysłowa).

Rynek krajowy – akcje

Naszym zdaniem krajowy rynek akcji ma potencjał do wzrostów, nawet w przypadku spadku zagregowanych wyników spółek w ujęciu rocznym. Wynika to z naszego bazowego założenia, że rynki wschodzące zachowają się lepiej od rynków rozwiniętych. Z uwagi na fakt, że Polska należy do koszyka rynków wschodzących - widzimy szanse na to, że będzie ona w pewnym stopniu beneficjentem napływu środków do funduszy z tego segmentu rynku.

Analizując historyczne dane dla wskaźnika „cena/wartość księgowa”, wyceny polskich spółek utrzymują się na niskim poziomie w ujęciu długoterminowym. Niemniej, warto zwrócić uwagę na fakt, że pomiędzy sierpniem a grudniem ubiegłego roku na krajowym rynku akcji bardzo wiele się wydarzyło – można wręcz stwierdzić, że wróciliśmy z ultra niskich, do niskich wycen (wskaźnik „cena/wartość księgowa” dla indeksu WIG to aktualnie 1,1x vs. 1,2x dla długoterminowej średniej). Wszystko to zdarzyło się w trakcie zaledwie pięciu miesięcy. W naturalny sposób powinno to wskazywać, że możemy oczekiwać w przyszłości dalszych wzrostów.

Z uwagi na fakt, że zakładamy utrzymanie się wysokich stóp procentowych w Polsce, naturalnym i głównym beneficjentem takiej sytuacji są banki. Przedsiębiorstwa z pozostałych branż będą miały więcej trudności, by istotnie poprawić swoje wyniki w ujęciu rocznym. Wyższe stopy procentowe w połączeniu ze zmniejszeniem się dochodu rozporządzalnego konsumentów z klasy średniej mogą mieć negatywny wpływ na poziom konsumpcji.

Główne ryzyka dla krajowego rynku akcji związane są z konfliktem zbrojnym na terenie Ukrainy. Koniec wojny oznaczałby, że Polska przestaje być krajem frontowym. Jednak, pomimo dużych sukcesów Ukrainy, wynik wojny nadal jest niepewny.

Drugim ważnym ryzykiem jest oczekiwanie na opinię i wyrok TSUE w sprawie kredytów frankowych. Jest to kluczowe ryzyko dla branży bankowej, która ma przecież znaczący udział w indeksie WIG.

Dodatkowe ryzyko niesie za sobą rok wyborczy. Obawiamy się, że luźna polityka fiskalna, a także wzrost regulacji w branżach zdominowanych przez spółki kontrolowane przez Skarb Państwa, niebezpiecznie ewoluuje w kierunku scenariusza węgierskiego. Tam przeregulowanie doprowadziło do istotnych zaburzeń w gospodarce.

Podsumowując, uważamy, że krajowe spółki mają potencjał do wzrostu w 2023 roku, ale jednocześnie, spodziewamy się utrzymania podwyższonej zmienności na krajowym rynku akcji.

Obligacje korporacyjne

W 2022 r. obligacje korporacyjne o zmiennym kuponie przyniosły jednocyfrowy zysk. Nie był to jednak łatwy rok dla rynku – z funduszy obligacji korporacyjnych odpływały aktywa, a na Catalyst panowała duża zmienność cen przy niewielkiej płynności. Konsekwencją było załamanie rynku pierwotnego, który przebudził się dopiero w grudniu, gdy emitenci poinformowali o emisjach obligacji korporacyjnych przekraczających kwotę 3 mld zł.

Mimo relatywnie niewielkiej kwoty wykupów na Catalyst w 2023 r. (2,4 mld zł – z wyłączeniem zapadających obligacji PKN Orlen na kwotę 750 mln EUR – vs 6,6 mld zł w 2024 r.) nie spodziewamy się, aby warunki dla emitentów w 2023 r. miały ulec istotnej poprawie. Nie zakładamy też, że na rynku pierwotnym będzie w czym „przebierać”. Relatywny spokój z wykupami w 2023 r. powinien jednak pomóc w osiągnięciu wysokich jednocyfrowych stóp zwrotów z inwestycji w obligacje korporacyjne dobrej jakości emitentów. Zdaniem NBP, w 1. kwartale 2024 r. inflacja sięgnie 6,8% w skali roku - jest zatem szansa, że inwestycja w obligacje korporacyjne w perspektywie roku pozwoli realnie zarobić.

Obligacje skarbowe

Miniony rok przyniósł bolesne straty na polskich obligacjach skarbowych. W odpowiedzi na rosnącą inflację, która w szczytowym momencie zbliżyła się do 18% w skali roku, Rada Polityki Pieniężnej ośmiokrotnie podwyższała stopy procentowe. Rok 2022 witaliśmy ze stopami na poziomie 1,75%, a żegnaliśmy z 5 pkt proc. wyżej. Z kolei rentowności 10-letnich obligacji skarbowych wzrosły z 3,6% do 6,8%, przy czym ten wzrost rentowności nie oddaje zmienności, która towarzyszyła rynkowi.W szczytowym momencie październikowej paniki na rynku obligacji skarbowych rentowności instrumentów rządowych przekroczyły przejściowo 9%! I chociaż szeroki indeks obligacji dał zarobić inwestorom w ostatnie 2 miesiące roku niespełna 8%, to cały rok zakończył się stratą prawie 6%. Niewątpliwie był to rok pełen dramaturgii, o którym inwestorzy będą chcieli szybko zapomnieć.

W 2023 r. będziemy dalej funkcjonowali w środowisku wysokiej inflacji. Według prognoz Narodowego Banku Polskiego, średnioroczna inflacja sięgnie ponad 13%. Jeśli inflacja nie będzie spadać, a gospodarka nie będzie istotnie spowalniać, Rada Polityki Pieniężnej może zdecydować się na dalsze podwyżki stóp procentowych, co może przełożyć się na niskie jednocyfrowe dodatnie stopy zwrotu w skali roku z inwestycji w obligacje skarbowe. Z kolei w przypadku „twardego lądowania” i obniżek stóp procentowych - czego nie zakładamy w scenariuszu bazowym - zysk może być pokaźny i osiągnąć niskie dwucyfrowe stopy zwrotu.

Ocena perspektyw 2023

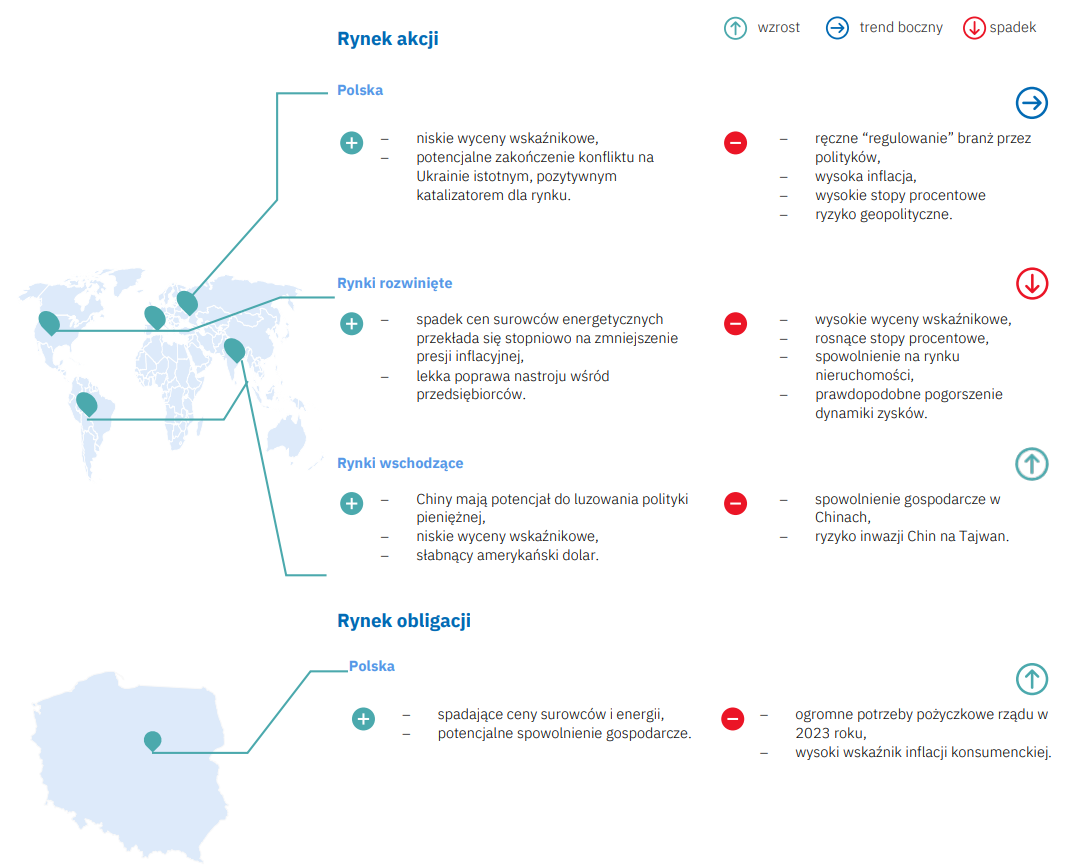

Akcje, obligacje, Polska, Świat, perspektywy 2023 - źródło VIG/CQUADRAT TFI

Źródło zewnętrzne

Rozszerzony komentarz znajdą Państwo na stronie VIG/C-QUADRAT TFI.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA