NBP podał dane o podaży pieniądza w końcu lutego 2022 roku

REKLAMA

REKLAMA

Depozyty i kredyty w końcu lutego 2022

Z punktu widzenia obserwacji procesów w gospodarce realnej szczególnie istotne są w nich dane o zmianach poziomów depozytów i kredytów gospodarstw domowych, przedsiębiorstw i samorządów oraz wielkości gotówki w obiegu. Wyniki lutego powinny być traktowane jako ważne, widać w nich bowiem część reakcji na zmiany w otoczeniu gospodarki w tym kontynuowaną w Polsce serię podwyżek stóp procentowych, czy pierwsze reakcje na agresję Rosji na Ukrainę.

REKLAMA

REKLAMA

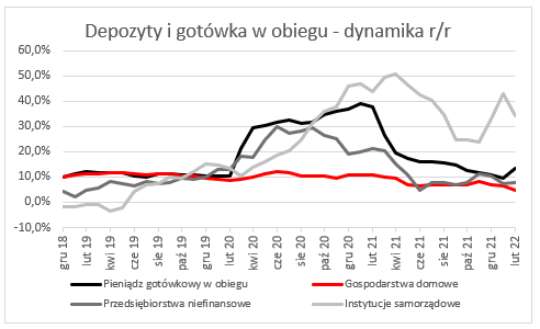

W końcu lutego gospodarstwa domowe dysponowały na rachunkach bankowych środkami w wysokości 1 035,93 mld PLN. Były one o 7,28 mld i 0,7% niższe niż miesiąc wcześniej i o 46,17 mld PLN tj. 4,7% większe niż przed rokiem (w styczniu roczna dynamika tych depozytów wyniosła 6,5%). Po lutym zazwyczaj oczekuje się wyraźnego wzrostu depozytów ludności, po umiarkowanych wzrostach w styczniu. Sprzyja temu przyspieszenie w płacach, ale również mniejsza skłonność do wydatków niż w poprzednich dwóch miesiącach (grudzień to święta, styczeń to atrakcyjne wyprzedaże).

W tym roku luty przyniósł głęboką redukcję depozytów, mającą w dodatku miejsce po nietypowej redukcji ze stycznia. Prawdopodobnie była to ponowna reakcja klientów na podwyższoną inflację. Podwyższone nagle koszty utrzymania skłaniają do sięgnięcia do zasobów, robione są też dodatkowe większe zakupy – wyprzedzające inflację. Na poziom depozytów w bankach wpływa też to, że transmisję zmiany stóp procentowych przez NBP dobrze widać w rosnących cenach kredytów, ale już nie w ofertach oprocentowania depozytów. W sposób zrozumiały cześć odpływu depozytów była skutkiem forsownego, w ostatnich dniach miesiącach, zaopatrywania się ludności w gotówkę – po rozpoczęciu agresji Rosji na Ukrainę.

REKLAMA

Przedsiębiorstwa niefinansowe dysponowały w końcu lutego środkami w wysokości 403,52 mld PLN. Były one o 5,50 mld PLN i 1,4% wyższe niż miesiąc wcześniej i o 29,43 mld PLN tj. 7,9% większe niż przed rokiem. W styczniu roczna dynamika tych depozytów wynosiła 7,6%.

Wzrost poziomu depozytów w tej grupie klientów banków w lutym jest typowy. Przedsiębiorstwa odbudowują stany depozytów po ich niższym poziomie w styczniu. Wypada jednak pamiętać że we wcześniejszych dwóch miesiącach zmiany w tej pozycji nie były typowe. Po pierwsze grudzień przyniósł asezonowe spadki, po drugie sezonowa korekta w styczniu okazała się znacznie głębsza od typowej. W przypadku części firm jest to efekt dalszej stopniowej spłaty zwrotnej części tarcz antykryzysowych. W części zaś może być to wykorzystanie środków na projekty inwestycyjne lub budowanie zapasów.

W końcu lutego na rachunkach samorządów figurowała kwota 81,08 mld PLN. Była ona o 3,91 mld PLN i 5,1% wyższa niż miesiąc wcześniej i równocześnie o 20,64 mld i 34,1% wyższa niż przed rokiem. W styczniu roczna dynamika depozytów wynosiła 42,8%.

Silny wzrost depozytów w lutym jest typowy. Tegoroczny okazał się jednak słabszy od zanotowanego przed rokiem. Wciąż wysoki poziom depozytów (zwłaszcza w stosunku do stanu sprzed roku) jest prawdopodobnie efektem utrzymującej się w okresie pandemii, ostrożnej polityki finansowej samorządów. Być może wpływ mają tu również problemy z praktycznym stosowaniem nowych przepisów dotyczących zamówień publicznych i wstrzymanie lub opóźnianie z tego powodu części postępowań. Budowany jest te bufor płynności na czas kalkulacji, na ile zmieniły się faktycznie dochody samorządów wskutek wprowadzenia Polskiego ładu.

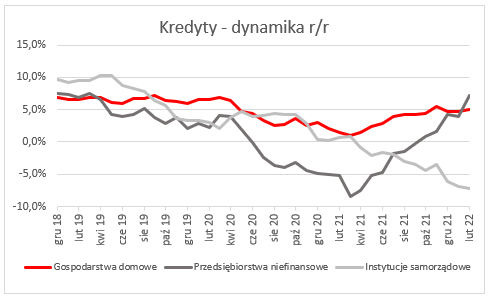

W końcu lutego zadłużenie gospodarstw domowych w bankach wynosiło 826,31 mld PLN. Było ono o 1,28 mld i 0,2% wyższe niż miesiąc wcześniej i o 39,34 mld PLN tj. 5,0% większe niż przed rokiem. W styczniu roczna dynamika kredytów wynosiła 4,7%.

Wzrost wolumenu kredytów okazał się nieznaczny. W dodatku nie był on wywołany faktycznym zwiększaniem akcji kredytowej – ta bowiem ulegała ograniczeniu. Obserwowany wzrost to efekt kursowy - znacznego osłabienia wyceny złotego między końcem stycznia, a końcem lutego. Złoty okazał się słabszy niż przed miesiącem o 2,0% w stosunku do dolara i euro i jednocześnie 3,0% w stosunku do franka szwajcarskiego. To bardzo istotnie zwiększało złotową wyceną kredytów walutowych. Gdyby nie ten efekt obserwowany byłby silny spadek poziomu kredytów. Spadek popytu na kredyt, szybsze spłaty zaciągniętych wcześniej zobowiązań – to efekt zaostrzania polityki monetarnej – wzrostu stóp procentowych.

Przedsiębiorstwa niefinansowe w końcu lutego zasilane były kredytami na poziomie 377,87 mld PLN. Było to o 11,1 mld i 3,0% więcej niż miesiąc wcześniej oraz o 25,60 mld PLN tj. 7,3% więcej niż przed rokiem. Tak silny wzrost kredytowania w lutym nie jest typowy. W dodatku to już piąty z rzędu miesiąc kiedy kredyty dla przedsiębiorstw okazywały się wyższe niż przed rokiem – w dodatku dynamika szybko narasta. Wcześniej przez bardzo dług czas (piętnaście miesięcy) kredyty dla firm były wciąż i wciąż niższe niż w analogicznym okresie roku ubiegłego. Jednocześnie firmy dysponowały kwotą 17,73 mld pozyskaną w postaci obligacji. Była ona o 0,27 mld PLN tj. 1,6% wyższa niż przed miesiącem oraz o 1,15 mld PLN tj. o 7,0% wyższa niż przed rokiem. W styczniu roczna dynamika środków pozyskanych w postaci obligacji wynosiła 2,7%. Wzrost zadłużenia firm w lutym może w części być również pochodną zmian kursowych.

Zgodnie z danymi na koniec lutego banki zasilały samorządy kredytami na kwotę 32,90 mld PLN. Były one o 0,39 mld i 1,2% niższe niż miesiąc wcześniej i o 2,57 mld PLN tj. 7,2% niższe niż przed rokiem. W styczniu roczna dynamika kredytów również była ujemna i wynosiła -6,9%. Jednocześnie samorządy dysponowały kwotą 25,15 mld pozyskaną w postaci obligacji. Była ona o 0,08 mld PLN tj. 0,3% niższa niż przed miesiącem oraz o 0,22 mld PLN tj. o 0,9% niższa niż przed rokiem. W styczniu roczna dynamika środków pozyskanych w postaci obligacji była ujemna i wynosiła -0,2%.

W lutym wyraźnie wzrósł poziom gotówki w obiegu – o 15,68 mld PLN tj. 4,6% do kwoty 354,09 mld PLN. Jednocześnie okazał się on o 42,45 mld PLN i 13,6% wyższy niż przed rokiem (w styczniu był wyższy niż przed rokiem o 9,4%). Lutowy znaczący wzrost poziomu gotówki w obiegu (po wcześniejszych kilku miesiącach umiarkowanej stabilizacji), jest zapewne efektem zamiany części środków w bankach - przez osoby prywatne i mniejsze firmy - na formę bardziej płynną - po agresji Rosji na Ukrainę. Widać tu próbę zabezpieczenia się na okoliczność możliwego czasowego zablokowania dostępu do systemu bankowego.

Piotr Soroczyński, Główny Ekonomista Krajowej Izby Gospodarczej

REKLAMA

REKLAMA