Zasady dokonywania korekt deklaracji VAT

REKLAMA

REKLAMA

Powodów złożenia korekty deklaracji VAT jest wiele. Należą do nich m.in.: korekta dokumentów źródłowych (czyli zasadniczo faktur VAT lub dokumentów z nimi zrównanych), otrzymanie dokumentów umożliwiających korzystanie z preferencji podatkowych (np. otrzymanie dokumentów potwierdzających WDT z prawem do opodatkowania transakcji według stawki 0%), jakakolwiek pomyłka w złożonej deklaracji VAT.

REKLAMA

REKLAMA

Sposób dokonania korekty deklaracji VAT

Sporządzenie korekty deklaracji VAT polega na ponownym wypełnieniu druku całej deklaracji poprzez wpisanie prawidłowych danych. Korekta ta powinna być złożona na wersji formularza obowiązującej za okres, którego dotyczy.

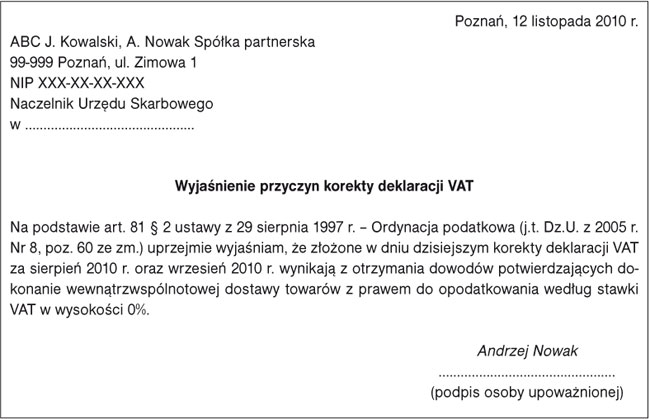

Skorygowanie deklaracji następuje przez złożenie deklaracji korygującej wraz z dołączonym pisemnym uzasadnieniem przyczyn korekty (art. 81 § 2 Ordynacji podatkowej). Korekta deklaracji złożona bez wyjaśnienia jej przyczyn nie wywoła oczekiwanych skutków prawnych.

REKLAMA

Zdarza się, że podatnik koryguje deklaracje VAT za kilka miesięcy, a przyczyna korekty jest wspólna dla wszystkich korekt. W takim przypadku można dołączyć jedno pisemne wyjaśnienie do wszystkich deklaracji VAT.

Wzór wyjaśnień przyczyn korekty

Skutki złożenia korekty deklaracji VAT

Złożenie korekty deklaracji oznacza w praktyce uniknięcie odpowiedzialności karnoskarbowej za nieprawidłowo określone dane wynikające z pierwotnie złożonej deklaracji oraz brak konieczności składania tzw. czynnego żalu, czyli zawiadomienia organu podatkowego o popełnieniu czynu zabronionego, które składane jest w celu uniknięcia odpowiedzialności karnoskarbowej. Wynika to z art. 16a k.k.s. Zgodnie z tym przepisem nie podlega karze za przestępstwo skarbowe lub wykroczenie skarbowe ten, kto:

• złożył prawnie skuteczną korektę deklaracji podatkowej wraz z pisemnym uzasadnieniem przyczyn korekty oraz

• w całości uiścił należność publicznoprawną (podatek) uszczuploną lub narażoną na uszczuplenie.

Od 1 stycznia 2009 r. podatnik, który złożył prawnie skuteczną korektę deklaracji VAT, ma prawo do zapłacenia niższych odsetek za zwłokę, naliczanych od zaległości podatkowej, która wynika z tej korekty.

WAŻNE

Odsetki za zwłokę są naliczane od dnia następującego po dniu upływu terminu płatności podatku lub terminu, w którym płatnik lub inkasent był obowiązany dokonać wpłaty podatku na rachunek organu podatkowego. Stawka odsetek za zwłokę jest zaokrąglana w górę do dwóch miejsc po przecinku.

Zgodnie z art. 56 § 1a Ordynacji podatkowej podatnik ma prawo do zapłaty niższych odsetek za zwłokę, tj. w wysokości 75% obowiązującej „zwykłej” stawki odsetek podatkowych, jeśli:

• złożył prawnie skuteczną korektę deklaracji VAT wraz z uzasadnieniem jej przyczyn,

• w ciągu siedmiu dni od dnia złożenia korekty zapłacił w całości zaległość podatkową wraz z odsetkami za zwłokę,

• nie znajdą zastosowania przepisy wyłączające zapłatę obniżonych odsetek od zaległości podatkowej wynikającej z korekty deklaracji VAT, o których mowa w art. 56 § 1b Ordynacji podatkowej (tj. sytuacji, w których korekta deklaracji VAT została dokonana w wyniku czynności sprawdzających lub została złożona po doręczeniu zawiadomienia o zamiarze wszczęcia kontroli podatkowej, a w przypadkach gdy nie stosuje się zawiadomienia - po zakończeniu kontroli podatkowej).

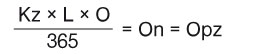

Wzór na naliczanie odsetek za zwłokę:

Poszczególne wzory i liczby oznaczają:

Kz - kwotę zaległości,

L - liczbę dni zwłoki,

O - stawkę odsetek za zwłokę w stosunku rocznym,

365 - liczbę dni w roku,

On - kwotę odsetek,

Opz - kwotę odsetek po zaokrągleniu.

W przypadku zaległości podatkowej istniejącej w okresach, w których obowiązywały różne stawki odsetek za zwłokę od zaległości podatkowych, odsetki są naliczane według wzoru określonego powyżej, odrębnie za każdy z tych okresów. Zaokrągleniu podlega suma odsetek za poszczególne okresy.

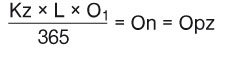

Wzór na naliczanie odsetek za zwłokę z zastosowaniem obniżonej stawki odsetek za zwłokę:

Poszczególne wzory i liczby oznaczają:

Kz - kwotę zaległości,

L - liczbę dni zwłoki,

O1 - obniżoną stawkę odsetek za zwłokę w stosunku rocznym,

365 - liczbę dni w roku,

On - kwotę odsetek,

Opz - kwotę odsetek po zaokrągleniu.

W przypadku zaległości podatkowej istniejącej w okresach, w których obowiązywały różne obniżone stawki odsetek za zwłokę od zaległości podatkowych, odsetki są naliczane według wzoru określonego powyżej, odrębnie za każdy z tych okresów. Zaokrągleniu podlega suma odsetek za poszczególne okresy.

Jeżeli wysokość obliczonych podatkowych odsetek za zwłokę nie przekracza 6,60 zł, to nie ma obowiązku ich zapłaty (art. 54 § 1 pkt 5 Ordynacji podatkowej).

PRZYKŁAD

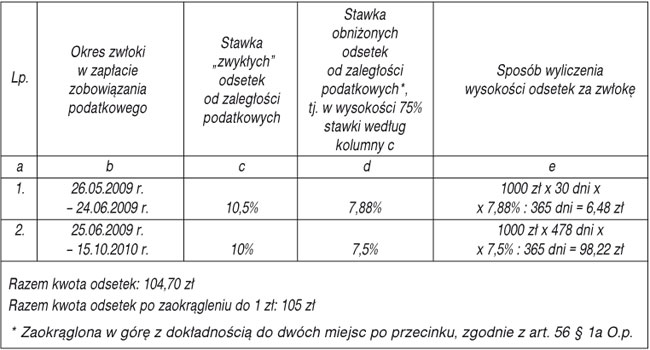

15 października 2010 r. podatnik złożył w urzędzie skarbowym korektę deklaracji VAT za kwiecień 2009 r. oraz dołączone do niej odrębne pismo, z którego wynikało, że powodem korekty było zastosowanie błędnej stawki VAT do wykonanej usługi. Podatnik w pierwotnie złożonej deklaracji VAT za kwiecień 2009 r. wykazał sprzedaż z tego tytułu według stawki 7%, natomiast powinien ją opodatkować według stawki 22%, co uczynił w złożonej korekcie. Zaniżenie stawki opodatkowania VAT w stosunku do wykonanej usługi spowodowało zaniżenie podatku należnego i w rezultacie zobowiązania podatkowego o kwotę 1000 zł. Tego samego dnia podatnik wpłacił zaległość podatkową wraz z podatkowymi odsetkami za zwłokę za okres od 26 maja 2009 r. do 15 października 2010 r., obliczonymi w następujący sposób:

W dniu złożenia korekty deklaracji VAT za kwiecień 2009 r. podatnik wpłacił zaległość podatkową wynikającą ze złożonej korekty deklaracji VAT wraz z obniżonymi odsetkami za zwłokę w łącznej kwocie 1105 zł.

Korekta deklaracji VAT przez organ podatkowy

Jeżeli podatnik złożył deklarację, która:

• zawiera błędy rachunkowe lub

• zawiera inne oczywiste omyłki, lub

• została wypełniona niezgodnie z ustalonymi wymaganiami

- wówczas organ podatkowy z urzędu sam koryguje złożoną przez podatnika deklarację VAT, dokonując stosownych poprawek lub uzupełnień (art. 274 § 1 Ordynacji podatkowej). Korekta deklaracji VAT dokonywana przez urząd skarbowy możliwa jest tylko wtedy, gdy w jej wyniku zmiana wysokości zobowiązania podatkowego, kwoty nadpłaty lub kwoty zwrotu VAT nie przekroczy wartości 1000 zł.

Podatnik musi zostać poinformowany o skutkach takiej korekty deklaracji VAT. Dlatego po jej dokonaniu organ podatkowy ma obowiązek uwierzytelnić kopię skorygowanej deklaracji podatkowej oraz doręczyć ją podatnikowi wraz z:

• informacją o związanej z korektą deklaracji zmianie wysokości zobowiązania podatkowego, kwoty nadpłaty lub kwoty zwrotu VAT - jeżeli korekta spowodowała taką zmianę, co np. będzie miało miejsce w przypadku dokonania zmiany w jakiejkolwiek pozycji wartościowej rozliczenia VAT, np. przy zmianie kwoty podatku należnego lub naliczonego;

• informacją o braku zmian w wysokości zobowiązania podatkowego, kwocie nadpłaty lub kwocie zwrotu podatku VAT - jeżeli korekta nie spowodowała takich zmian, co z kolei będzie miało miejsce np. w przypadku oczywistej omyłki w danych identyfikujących podatnika.

Podatnikowi, który otrzymał od urzędu skarbowego informację o dokonaniu przez ten urząd korekty deklaracji VAT, a nie zgadza się z dokonaną w ten sposób korektą, przysługuje prawo do wniesienia sprzeciwu do tego urzędu skarbowego. Sprzeciw powinien zostać wniesiony w terminie 14 dni, licząc od dnia doręczenia uwierzytelnionej kopii skorygowanej deklaracji VAT. Wniesienie sprzeciwu spowoduje anulowanie korekty dokonanej przez organ podatkowy. Jeżeli natomiast w terminie tym podatnik nie wniesie sprzeciwu, uznaje się, że korekta deklaracji VAT dokonana przez urząd skarbowy wywołuje takie skutki prawne, jakie wywoływałaby, gdyby została złożona przez podatnika.

Trzeba pamiętać, że organ podatkowy koryguje tylko te pomyłki, które są oczywiste. W przeciwnym razie, jeżeli charakter pomyłki lub jej zakres budzi wątpliwości co do tego, czy jest to oczywista pomyłka, organ podatkowy wzywa podatnika do samodzielnego skorygowania deklaracji VAT lub złożenia wyjaśnień w tym zakresie.

problem

Czy w przypadku samodzielnego skorygowania deklaracji VAT przez urząd skarbowy podatnik może opłacić odsetki - od powstałej na skutek tej korekty zaległości podatkowej - w obniżonej wysokości, tj. w wysokości 75% stawki, jaka obowiązuje dla „zwykłych” podatkowych odsetek za zwłokę?

rada

W przypadku wystąpienia zaległości podatkowej na skutek „urzędowej” korekty deklaracji VAT podatnik jest obowiązany zapłacić „zwykłe” podatkowe odsetki za zwłokę.

uzasadnienie

W sytuacji przedstawionej w pytaniu korekta deklaracji VAT jest dokonywana w ramach czynności sprawdzających. Z art. 56 § 1b pkt 2 Ordynacji podatkowej wynika natomiast, że obniżone odsetki od zaległości podatkowych nie mogą być stosowane do korekty deklaracji dokonanej w wyniku czynności sprawdzających. „Urzędowa” korekta deklaracji VAT wyklucza zatem możliwość opłacenia odsetek od powstałej zaległości podatkowej w obniżonej wysokości.

Aneta Szwęch

ekspert w zakresie VAT

REKLAMA

REKLAMA