Wybór formy opodatkowania na rok 2010

REKLAMA

REKLAMA

Osoby fizyczne mają potencjalnie do wyboru cztery formy opodatkowania swoich dochodów z działalności gospodarczej:

REKLAMA

REKLAMA

1) opodatkowanie według skali podatkowej,

2) podatek liniowy,

3) ryczałt od przychodów ewidencjonowanych,

REKLAMA

4) kartę podatkową.

W artykule skoncentrujemy się na dwóch pierwszych formach opodatkowania, które dla są najbardziej interesujące, ze względu na skalę prowadzonej działalności.

Opodatkowanie według skali podatkowej

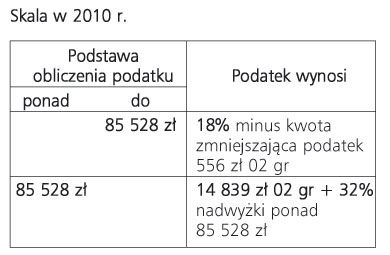

W 2010 r. obowiązywać będzie analogiczna skala podatkowa jak w roku 2009 r. Jest to skala z dwoma stawkami 18 proc. i 32 proc. Przy czym wyższa stawka będzie miała zastosowanie do dochodów powyżej 85 528 zł.

W porównaniu z podatkiem liniowym opodatkowanie według skali podatkowej będzie opłacalne dla tej grupy przedsiębiorców, których dochody opodatkowane według skali zmieszczą się w 2010 r. w granicy 96 000 zł.

PRZYKŁAD

Dochody przedsiębiorcy z działalności gospodarczej wyniosą w 2010 r. 96 000 zł.

Wyliczony podatek liniowy wyniesie 18 240 zł = (96 000 zł x 19%).

Wyliczony podatek według skali podatkowej wyniesie 18 190 zł.

Przedsiębiorca musi brać pod uwagę wszystkie źródła przychodu, z których dochody opodatkowane są według skali podatkowej.

PRZYKŁAD

Dochody przedsiębiorcy z działalności gospodarczej wyniosą w 2010 r. 95 000 zł. Oprócz tego przedsiębiorca uzyska dochód do opodatkowania ze stosunku pracy w kwocie 24 000 zł. Przedsiębiorca wybiera opodatkowanie dochodów z działalności gospodarczej według skali. Dochód opodatkowany według skali wyniesie w sumie 119 000 zł = (95 000 zł + 24 000 zł). Wyliczony podatek według skali podatkowej wyniesie od tej sumy 25 550 zł. Gdyby przedsiębiorca wybrał opodatkowanie podatkiem liniowym, jego wyliczony podatek wyniósłby w sumie 21 814 zł, z tego:

1) podatek liniowy 18 050 zł,

2) podatek według skali podatkowej 3764 zł.

Przy opodatkowaniu na zasadach ogólnych oraz według podatku liniowego przedmiotem opodatkowania jest dochód, czyli przychód minus koszty uzyskania tego przychodu. Koszty w sposób istotny mogą zmniejszyć dochód, a tym samym podatek przedsiębiorcy.

PRZYKŁAD

Przedsiębiorca wykazuje przychody na poziomie 240 000 zł. Przy wyborze ryczałtu od przychodów ewidencjonowanych (stawka 5,5%) wyliczony podatek wyniesie 13 200 zł.

Załóżmy, że przedsiębiorca generuje koszty na poziomie 80 proc. uzyskiwanych przychodów (wskaźnik wysoki), co daje nam kwotę 192 000 zł. W takiej sytuacji dochód przedsiębiorcy wyniesie 48 000 zł (240 000 zł - 192 00 zł). Przy opodatkowaniu według skali podatek za 2010 r. wyniesie 8084 zł. Jeżeli przedsiębiorca wybrałby opodatkowanie podatkiem liniowym, podatek za 2010 r. wyniesie 9120 zł. Wysoki wskaźnik kosztów działa w tym przypadku na korzyść zasad ogólnych.

Wielkość przychodów i kosztów w sposób istotny decyduje o wysokości podatku. Nie są to jednak jedyne czynniki, które mają wpływ na wysokość podatku. Czynnikiem takim są również przysługujące odliczenia. Są one szczególnym atutem opodatkowania na zasadach ogólnych w stosunku do podatku liniowego. Podatnicy, którzy wybrali podatek liniowy, mogą odliczyć od dochodu jedynie straty z lat ubiegłych oraz składki ZUS. Od wyliczonego podatku liniowego mogą odliczyć składkę na ubezpieczenie zdrowotne. Przy opodatkowaniu według skali podatkowej dochodzą takie odliczenia, jak: od dochodu - darowizny czy ulga rehabilitacyjna, od podatku - ulga rodzinna. Do szczególnych rodzajów ulg należy zaliczyć opodatkowanie wspólnie z małżonkiem lub jako osoba samotnie wychowująca dzieci. Te sposoby rozliczenia podatku dochodowego mogą przynieść bardzo wymierne korzyści podatkowe. Znajdą one zastosowanie tylko do dochodu rozliczanego według skali podatkowej. Osiąganie przez jednego z małżonków, osobę samotnie wychowującą dzieci lub samo dziecko przychodów z działalności gospodarczej lub działów specjalnych produkcji rolnej opodatkowanych w formie karty podatkowej, ryczałtu od przychodów ewidencjonowanych czy podatku liniowego wyłącza prawo do rozliczenia dochodów wspólnie z małżonkiem lub jako osoba samotnie wychowująca dziecko.

PRZYKŁAD

Mąż prowadzi działalność gospodarczą opodatkowaną podatkiem liniowym. Jego małżonka nie osiąga żadnych przychodów. Małżonkowie nie skorzystają ze wspólnego rozliczenia. Mąż rozliczy podatek liniowy w zeznaniu PIT-36L. Żona nie będzie składać zeznania rocznego. Załóżmy, że dochód roczny męża do opodatkowania wynosi 177 000 zł. Wyliczony podatek liniowy wynosi 33 630 zł.

Jeżeli mąż wybrałby opodatkowanie na zasadach ogólnych, to małżonkowie mogliby złożyć wspólne rozliczenie podatkowe za 2010 r. Podatek wyliczony według skali wyniósłby wtedy za 2010 r. 31 580 zł.

Opodatkowanie według skali podatkowej może wybrać każdy podatnik podatku dochodowego od osób fizycznych. Wybór tej formy opodatkowania na 2010 r. nie musi być poprzedzony złożeniem zawiadomienia do urzędu skarbowego, jeżeli w 2009 r. przedsiębiorca dochody z działalności również opodatkowywał według skali. Zawiadomienie będzie wymagane w sytuacji, gdy podatnik w poprzednim roku rozliczał dochody z działalności w inny sposób, tj. podatkiem liniowym, ryczałtem od przychodów ewidencjonowanych albo kartą podatkową. W takim przypadku podatnik musi złożyć do urzędu skarbowego oświadczenie o rezygnacji z dotychczasowej formy opodatkowania i wyborze opodatkowani według skali podatkowej. Oświadczenie na 2010 r. należy złożyć w terminie do 20 stycznia 2010 r.

Podatek liniowy

Podatek liniowy w wysokości 19 proc. dochodów mogą zastosować podatnicy uzyskujący przychody z pozarolniczej działalności gospodarczej lub z działów specjalnych produkcji rolnej. Podatnik nie odlicza w podatku liniowym żadnej kwoty wolnej. Jeżeli podatnik wybierze opodatkowanie podatkiem liniowym, to będzie musiał opodatkować tym podatkiem wszelkie dochody z prowadzonej przez podatnika działalności, niezależnie od jej form i rodzajów. Wybór podatku liniowego wymaga złożenia oświadczenia do urzędu skarbowego, jeżeli w poprzednim roku podatkowym podatnik rozliczał się z fiskusem w innej formie opodatkowania. Oświadczenie o wyborze podatku liniowego na 2010 r. należy złożyć do urzędu skarbowego w terminie do 20 stycznia 2010 r. Oświadczenie nie jest wymagane, jeżeli w latach poprzednich podatnik skutecznie wybrał opodatkowanie podatkiem liniowym i z niego nie zrezygnował.

Podatku liniowego nie mogą wybrać lub tracą prawo do jego stosowania podatnicy, którzy uzyskują przychody z działalności gospodarczej (prowadzonej samodzielnie lub w formie spółki osobowej) ze świadczenia usług na rzecz byłego lub obecnego pracodawcy, odpowiadających czynnościom, które podatnik lub co najmniej jeden ze wspólników w ramach stosunku pracy lub spółdzielczego stosunku pracy:

1) wykonywał w roku poprzedzającym rok podatkowy, lub

2) wykonywał lub wykonuje w roku podatkowym.

PRZYKŁADY

1. Pan Kowalski był zatrudniony w 2009 r. w firmie Ekspert sp. z o.o. jako informatyk. Do jego obowiązków należało serwisowanie i konserwacja sprzętu komputerowego. Od 1 stycznia 2010 pan Kowalski rozpoczął indywidualną działalność gospodarczą w zakresie serwisowania i konserwacji sprzęty komputerowego. Swoje usługi świadczy m.in. na rzecz firmy Ekspert. Pan Kowalski w 2010 r. nie może opodatkować dochodów z działalności gospodarczej podatkiem liniowym.

2. Pani Nowak była zatrudniona w 2009 r. w wydawnictwie Pana Baranowa jako księgowa. Od 1 stycznia pani Nowak podjęła działalność gospodarczą w formie spółki jawnej zawiązanej z panem Baranowem. Spółka prowadzi działalność wydawniczą. W takim przypadku pani Nowak może dochody uzyskiwane ze spółki opodatkować w 2010 r. podatkiem liniowym. Takie stanowisko potwierdza interpretacja indywidualna Dyrektora Izby Skarbowej w Warszawie z 9 listopada 2009 r. (nr IPPB1/415-620/09-4/EC).

Wzór oświadczenia o rezygnacji z podatku liniowego

Kliknij aby zobaczyć ilustrację.

Wzór oświadczenia o wyborze podatku liniowego

Kliknij aby zobaczyć ilustrację.

Podstawa prawna:

art. 9a, 30c ustawa z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (j.t. Dz.U. z 2000 r. Nr 14, poz. 176 z późn.zm.).

REKLAMA

REKLAMA