Jak rozliczyć w pkpir umowę faktoringu

REKLAMA

REKLAMA

RADA

REKLAMA

REKLAMA

W praktyce podatkowej istnieje kilka koncepcji opodatkowania podatkiem dochodowym umowy faktoringu. Organy podatkowe opowiadają się za koncepcją, zgodnie z którą przedsiębiorca (faktorant):

• nie musi wykazywać przychodu z tytułu sprzedaży wierzytelności w ramach faktoringu,

• do kosztów może zaliczyć wynagrodzenie zapłacone bankowi (faktorowi) za usługę faktoringu.

REKLAMA

Przy tej koncepcji przedsiębiorca ujmuje w kolumnie 7 pkpir przychód należny z tytułu dostawy towarów czy usług. Nie ujmuje natomiast w pkpir przychodu z tytułu sprzedaży tej należności faktorowi. Wynagrodzenie należne faktorowi przedsiębiorca ujmuje w kolumnie 13 pkpir.

Szczegóły - w uzasadnieniu.

UZASADNIENIE

Faktoring polega - w pewnym uproszczeniu - na nabywaniu przez wyspecjalizowane instytucje (przede wszystkim banki) wierzytelności od przedsiębiorców przed terminem ich zapłaty. Dzięki temu przedsiębiorca ma zagwarantowany wpływ środków pieniężnych z tytułu dostaw towarów i usług, i to w terminie wcześniejszym, niż przewiduje to umowa dostawy. W większości przypadków faktoring dotyczy wierzytelności krótkoterminowych. Umowa faktoringu jest zaliczana do tzw. umów nienazwanych (tzn. nieuregulowanych w przepisach). Swoim charakterem przypomina umowę cesji (sprzedaży) wierzytelności i umowę zlecenia. Przy jej zawarciu znajdują zastosowanie również ogólne przepisy Kodeksu cywilnego dotyczące zasad zawierania i wykonywania umów cywilnoprawnych.

Ważną cechą umowy faktoringu (w odróżnieniu od klasycznej umowy cesji wierzytelności) jest to, że faktor często zobowiązuje się w niej do dodatkowych świadczeń na rzecz faktoranta. Świadczeniami dodatkowymi faktora mogą być m.in.:

• udzielanie kredytów,

• doradztwo prawne i ekonomiczne,

• usługi reklamowe,

• badanie rynku,

• prowadzenie ksiąg rachunkowych,

• opracowywanie planów rozwoju firmy,

• windykacja należności z tytułów innych niż umowa faktoringu,

• zaliczkowanie wierzytelności.

Rzecz jasna, usługa faktoringu nie jest darmowa. Faktor, który kupuje wierzytelność, wypłaca faktorantowi sumę wierzytelności pomniejszoną o prowizje i ewentualne odsetki. Prowizje i odsetki są zapłatą faktoranta za usługę świadczoną przez faktora.

Faktoring dzieli się na dwie podstawowe odmiany - faktoring właściwy i niewłaściwy. Na rynku funkcjonują jeszcze pochodne tych dwóch typów umów, nazwane faktoringiem mieszanym.

SŁOWNICZEK

Faktorant - przedsiębiorca, który posiada wierzytelności pieniężne w stosunku do odbiorców swoich towarów i usług, które to wierzytelności sprzedaje w drodze cesji faktorowi.

Faktor - wyspecjalizowany podmiot (bank, inny przedsiębiorca) nabywający od faktorantów wierzytelności przysługujące im wobec odbiorców towarów i usług.

Dłużnik - odbiorca towarów lub usług faktoranta, zobowiązany do zapłaty wierzytelności faktorantowi, a po jej cesji faktorowi; co ważne, nie jest on stroną umowy faktoringu (są nimi jedynie faktorant i faktor).

Faktoring właściwy (bez regresu lub pełny)

Ten rodzaj faktoringu polega na tym, że faktor na mocy zawartej umowy faktoringu przejmuje na siebie nie tylko wierzytelności służące sprzedawcy (faktorantowi) względem nabywcy jego towarów i usług (dłużnikowi), ale dodatkowo bierze na siebie ryzyko wypłacalności dłużnika. Przy tego typu umowie faktorowi nie przysługuje prawo regresu, a więc żądania od faktoranta spłaty nieściągalnej wierzytelności, w przypadku gdy dłużnik nie zapłaci zobowiązania. Niestety, uwolnienie się przez faktoranta od ryzyka wypłacalności dłużnika wiąże się z wyższymi opłatami na rzecz faktora. Przy tego typu faktoringu przedsiębiorca powinien liczyć się z tym, że faktor przed podpisaniem umowy dokładnie zbada stan majątkowy dłużnika, co spowoduje przedłużenie terminu otrzymania środków finansowych. Ponadto faktoring właściwy cechuje się tym, że w następstwie zawarcia umowy dochodzi do definitywnego (bezzwrotnego) przeniesienia wierzytelności z faktoranta na faktora.

Faktoring niewłaściwy (z regresem, niepełny)

Jego cechą charakterystyczną, odróżniającą go od faktoringu właściwego, jest brak obciążenia faktora ryzykiem nieściągalności wierzytelności od dłużnika. Pomimo zawarcia umowy faktoringu ryzyko nieściągalności wierzytelności pozostaje po stronie faktoranta. Często również nie dochodzi do całkowitego przejścia wierzytelności na faktora. W takim przypadku nie można mówić o sprzedaży wierzytelności, ale raczej o zaliczkowaniu faktoranta lub jego krótkoterminowym kredytowaniu przez faktora. W sytuacji niewypłacalności dłużnika wierzytelność powraca do faktoranta. Korzyścią dla przedsiębiorcy (faktoranta) jest to, że przy tego typu faktoringu faktor pobiera znacznie mniejszą prowizję niż przy faktoringu właściwym. Tym typem faktoringu są na ogół finansowane zobowiązania związane z kredytem kupieckim udzielanym przez przedsiębiorcę stałym odbiorcom.

W praktyce rynkowej wytworzył się również trzeci rodzaj umowy faktoringu - tzw. faktoring mieszany. Łączy on w sobie cechy faktoringu właściwego (bez regresu) oraz niewłaściwego (z regresem). W praktyce oznacza to, że faktor przejmuje ryzyko wypłacalności dłużnika jedynie do określonej sumy.

Opodatkowanie faktoringu podatkiem dochodowym

W praktyce podatkowej wykształciło się kilka koncepcji opodatkowania umowy faktoringu. Omówimy je pod kątem faktoranta, czyli przedsiębiorcy sprzedającego swoją wierzytelność bankowi (faktorowi). Podkreślmy, że interpretacje organów podatkowych dotyczące faktoringu wydawane są głównie na podstawie przepisów ustawy o podatku dochodowym od osób prawnych. Wnioski z nich płynące można jednak stosować również do podatników pdof.

Sprzedaż wierzytelności nie stanowi przychodu

W przypadku traktowania umowy faktoringu tak jak umowy sprzedaży wierzytelności przyjmuje się, że otrzymana przez faktoranta należność za zbytą wierzytelność nie stanowi dla niego przychodu podlegającego opodatkowaniu. Przychód należny powstał wcześniej - przy sprzedaży towarów lub usług (art. 14 ust. 1 updof). Sprzedaż wierzytelności z tego tytułu nie powoduje już powstania przychodu dla faktoranta. Kosztem uzyskania przychodów są natomiast dla faktoranta odsetki i inne opłaty poniesione na rzecz faktora (art. 22 ust. 1 updof). Takie stanowisko potwierdza m.in. interpretacja indywidualna Dyrektora Izby Skarbowej w Katowicach z 29 kwietnia 2009 r. (nr IBPBI/2/423-127/09/AM), który uznał za prawidłowe stanowisko podatnika:

Reasumując, wyzbycie się przez spółkę wierzytelności na rzecz faktora - w zamian za otrzymanie kwoty wierzytelności w ustalonej wysokości - powinno być dla spółki obojętne z punktu widzenia przychodowego, jeżeli wierzytelność (wartość netto dokumentującej ją faktury) została uprzednio rozpoznana jako przychód należny. Nie ma przy tym znaczenia, jaka będzie kwota wypłacona spółce przez faktora, a w szczególności to, czy kwota ta będzie wyższa od wartości netto faktury dokumentującej daną wierzytelność. Efektem podatkowym transakcji faktoringu będzie jedynie rozliczenie przez spółkę kosztów poniesionych na rzecz faktora.

Sprzedaż wierzytelności stanowi przychód

Zgodnie z drugą koncepcją kwota należności uzyskana od faktora stanowi przychód faktoranta. Kosztem uzyskania przychodów są natomiast prowizje i odsetki zapłacone na rzecz faktora oraz nominalna wartość zbywanej wierzytelności. Ta koncepcja rozliczenia podatkowego została potwierdzona przez wyroki WSA we Wrocławiu: z 24 lipca 2002 r. (sygn. akt I SA/Wr 1997/02) oraz z 26 czerwca 2003 r. (sygn. akt I SA/Wr 387/01).

Istnieje jeszcze koncepcja mieszana, która nakazuje rozliczać faktoring pełny według drugiej koncepcji, a faktoring niepełny według koncepcji pierwszej.

Dla podatników istnienie różnych koncepcji opodatkowania podatkiem dochodowym faktoringu stanowi istotny problem przy jego rozliczeniu. Którą z koncepcji przyjąć w swoim przypadku?

Praktyczną wskazówką dla Czytelników jest to, że organy podatkowe w najnowszych interpretacjach potwierdzają prawidłowość stosowania pierwszej koncepcji. Przykładem jest przywołana interpretacja Dyrektora Izby Skarbowej w Katowicach z 29 kwietnia 2009 r., jak również interpretacje tej Izby z 12 listopada 2008 r. (nr IBPB3/423-784/08/PC) czy z 17 grudnia 2007 r. (nr IBPB3/423-150/07/JD):

W wyniku zawarcia umowy faktoringu nastąpi spłata należności za sprzedany towar, którą jednak już wcześniej spółka zaliczy do przychodów. Ze względu na wskazane okoliczności, tj. fakt, że kwota wypłacona przez nabywcę wierzytelności (faktora) zostanie już wcześniej zaliczona do przychodów spółki jako przychód należny, w momencie zbycia wierzytelności nie może być ponownie uznana za przychód.

Oczywiście, żeby upewnić się co do prawidłowości takiego rozliczenia, podatnik może w swojej sprawie wystąpić o indywidualną interpretację przepisów prawa podatkowego.

Opodatkowanie faktoringu VAT

Usługi faktoringu świadczone przez faktora na rzecz faktoranta podlegają opodatkowaniu VAT. Szczegółowo wyjaśnił to Dyrektor Izby Skarbowej w Warszawie w interpretacji indywidualnej z 19 maja 2009 r. (nr IPPP2/443-253/09-2/PW):

Przechodząc do opodatkowania usług faktoringu, należy wskazać, iż w myśl postanowień art. 8 ust. 1 ustawy VAT przez świadczenie usług, o którym mowa w art. 5 ust. 1 pkt 1, rozumie się każde świadczenie na rzecz osoby fizycznej, osoby prawnej lub jednostki organizacyjnej niemającej osobowości prawnej, które nie stanowi dostawy towarów w rozumieniu art. 7, (...). Przeniesienie praw do wierzytelności, jako niematerialnych praw majątkowych, co do zasady, stanowi świadczenie usług w rozumieniu art. 8 ust. 1 pkt 1 ustawy. Usługi pośrednictwa finansowego, co do zasady, korzystają ze zwolnienia od podatku od towarów i usług, na podstawie art. 43 ust. 1 pkt 1 ustawy, w związku z poz. 3 załącznika nr 4 do ustawy o VAT (Sekcja J ex 65-67). Jednakże w katalogu usług, w odniesieniu do których nie stosuje się tego zwolnienia od podatku, wymieniono między innymi usługi ściągania długów oraz faktoringu. Powyższe wyłączenie usług ściągania długów i faktoringu ze zwolnienia od podatku VAT jest zgodne z przepisem art. 13B (1) (d) Szóstej Dyrektywy Rady z 17 maja 1977 r. w sprawie harmonizacji przepisów Państw Członkowskich dotyczących podatków obrotowych - wspólny system podatku od wartości dodanej: ujednolicona podstawa wymiaru podatku (77/388/EWG) (Dz.U. UE L 77.145.1 ze zm.), obowiązującej do 31 grudnia 2006 r., oraz art. 135 (1) (d) Dyrektywy 2006/112/WE Rady z 28 listopada 2006 r. w sprawie wspólnego systemu podatku od wartości dodanej (Dz.U. UE L 06.347.1 ze zm.), która weszła w życie 1 stycznia 2007 r. (...) Ustawa o VAT nie uzależnia opodatkowania usług faktoringu od rodzaju umowy zawartej pomiędzy stronami, co oznacza, że każdy typ faktoringu podlega opodatkowaniu VAT. Faktoring na gruncie ustawy o VAT powinien być traktowany analogicznie jak cesja wierzytelności. Istota rozróżnienia usług (obrotu wierzytelnościami, inkasa oraz faktoringu) sprowadza się do zapisów umów łączących strony, przelewu wierzytelności, analizy ich treści oraz czynności faktycznych wynikających z tych umów. W każdym przypadku, gdy celem działania usługodawcy jest przejęcie wierzytelności (długu) innego podmiotu w celu wyegzekwowania (ściągnięcia długu) - usługę tę należy opodatkować także wówczas, gdy środkiem do tego celu jest nabycie cudzej wierzytelności (z ryzykiem lub bez ryzyka wypłacalności dłużnika), która to czynność mieści się w pojęciu szeroko pojętego pośrednictwa finansowego.

Wynagrodzenie z tytułu wykonywania umowy faktoringu (prowizja, opłaty stałe), a także prowizja za gotowość faktorską podlegają opodatkowaniu VAT według stawki 22% (art. 41 ust. 1 ustawy o VAT). Faktor powinien więc wystawić z tytułu świadczonych usług na rzecz faktoranta fakturę VAT. Wątpliwości budzi jednak, co jest podstawą opodatkowania VAT przy tej umowie. Na wynagrodzenie faktora składają się różnego rodzaju składowe, takie jak odsetki oraz prowizje (m.in. przygotowawcza, administracyjna). Wynagrodzenie to przyjmuje najczęściej postać dyskonta. Problematyczne jest, czy odsetki przysługujące faktorowi od faktoranta z tytułu opóźnienia w zapłacie należności przez dłużnika wchodzą do podstawy opodatkowania VAT usługi faktora.

WAŻNE!

Wynagrodzenie z tytułu wykonywania umowy faktoringu (prowizja, opłaty stałe), a także prowizja za gotowość faktorską podlegają opodatkowaniu VAT według stawki 22% (art. 41 ust. 1 ustawy o VAT).

Dyrektor Izby Skarbowej w Warszawie w interpretacji indywidualnej z 17 grudnia 2008 r. (nr IPPP3/443-1/08-2/MPe) przyjął, że odsetki te nie wchodzą do podstawy opodatkowania VAT. Jego zdaniem odsetki za nieterminową zapłatę są swego rodzaju sankcją, która pozostaje poza sferą opodatkowania VAT. Tak jest w przypadku faktycznego naliczania odsetek za nieterminową zapłatę należności przez dłużnika. Jeżeli jednak odsetki są pobierane z góry w formie dyskonta albo są naliczone od terminu zapłaty faktorantowi do terminu wpłaty faktorowi należności przez dłużnika - to powinny zostać uwzględnione w podstawie opodatkowania VAT usługi świadczonej przez faktora. W takim przypadku odsetki nie są bowiem naliczane za opóźnienie w zapłacie należności, lecz stanowią jedną z form wynagrodzenia faktora. Taki wniosek potwierdza interpretacja Dyrektora Izby Skarbowej w Warszawie z 7 kwietnia 2009 r. (nr IPPP1-443-129/09-2/JB):

Usługi faktoringu odwróconego podlegają opodatkowaniu 22% stawką podatku, a na podstawę opodatkowania składają się odsetki oraz wynagrodzenie prowizyjne i inne opłaty, o których mowa w zawartej umowie.

Za moment wykonania usługi przez faktora należy uznać moment zaspokojenia faktoranta tożsamy z chwilą zapłaty na rzecz faktoranta umówionej ceny wierzytelności. Obowiązek rozliczenia VAT od usługi faktoringu obciąża faktora, który przez nabycie wierzytelności zwalnia faktoranta z ciężaru dochodzenia należności od dłużnika (kontrahenta faktoranta). Ponieważ usługa powinna zostać udokumentowana fakturą, obowiązek podatkowy z jej tytułu powstanie z chwilą wystawienia faktury (art. 19 ust. 4 ustawy o VAT). Wystawienie faktury powinno nastąpić nie później niż 7. dnia, licząc od dnia wykonania usługi. W razie niewystawienia faktury w obowiązującym terminie obowiązek podatkowy powstanie 7. dnia, licząc od dnia wykonania usługi.

Sam faktorant, sprzedając swoją wierzytelność, nie dokonuje czynności opodatkowanej VAT. Zbycie wierzytelności własnej przez faktoranta (tj. takiej wierzytelności, która powstała u sprzedającego z tytułu sprzedaży przez niego towarów albo świadczenia usług) w świetle orzecznictwa sądów administracyjnych nie jest usługą świadczoną przez sprzedającego wierzytelność (tak m.in. WSA w Warszawie w wyroku z 11 stycznia 2007 r., sygn. akt III SA/Wa 3995/06).

WAŻNE!

Faktorant, sprzedając swoją wierzytelność, nie dokonuje czynności opodatkowanej VAT.

Faktorant ma natomiast prawo odliczyć podatek naliczony z faktury wystawionej przez faktora za usługi nabyte w ramach faktoringu (art. 86 ust. 1 ustawy o VAT). Oczywiście pod warunkiem, że sprzedawana przez faktoranta wierzytelność ma związek z działalnością opodatkowaną VAT. Takie stanowisko potwierdza m.in. Dyrektor Izby Skarbowej w Poznaniu w interpretacji z 6 maja 2009 r. (nr ILPP2/443-314/09-2/AK).

Rozliczenie w pkpir

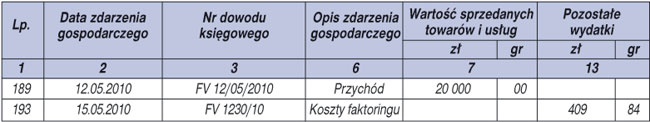

Polecając rozliczenie faktoringu według koncepcji, w której sprzedaż wierzytelności nie powoduje już powstania przychodu dla przedsiębiorcy, w przykładzie przedstawiamy jego rozliczenie w pkpir.

PRZYKŁAD

Henryk Nowak prowadzi zakład produkcji okien. 12 maja 2010 r. sprzedał spółce Budex towar o wartości netto 20 000 zł. Sprzedaż została udokumentowana fakturą z 12 maja 2010 r. W tym dniu powstał dla pana Nowaka przychód należny z tej faktury, który ujął on w kolumnie 7 pkpir. Należność miała być zapłacona w terminie do 10 czerwca 2010 r. Pan Nowak, w ramach zawartej umowy faktoringu, przedstawił fakturę do wykupu bankowi 15 maja 2010 r. Bank wykupił należność z faktury za kwotę 19 500 zł. Kwotę zapłaconej prowizji w formie dyskonta (409,84 zł netto) pan Nowak zaliczył do kosztów uzyskania przychodów. Koszt ten ujął w kolumnie 13 pkpir - pozostałe wydatki. Podstawą zapisu jest faktura VAT wystawiona przez bank 15 maja 2010 r. (wartość brutto faktury - 500 zł). Podatek naliczony z tej faktury w kwocie 90,16 zł pan Nowak odliczył w ramach rozliczeń VAT.

Zapis w pkpir - maj

• art. 14 ust. 1, art. 22 ust. 1 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych - j.t. Dz.U. z 2010 r. Nr 51, poz. 307; ost.zm. Dz.U. z 2010 r. Nr 75, poz. 473

• art. 8 ust. 1 ustawy z 11 marca 2004 r. o podatku od towarów i usług - Dz.U. Nr 54, poz. 535; ost.zm. Dz.U. z 2010 r. Nr 75, poz. 473

• rozporządzenie Ministra Finansów z 26 sierpnia 2003 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów - Dz.U. Nr 152, poz. 1475; ost.zm. Dz.U. z 2007 r. Nr 140, poz. 988

Grzegorz Ziółkowski

doradca podatkowy

REKLAMA

REKLAMA