Czy wydatki na monitoring zwiększą wartość początkową budynku

REKLAMA

REKLAMA

RADA

REKLAMA

REKLAMA

Jeśli system monitoringu został wbudowany na stałe w budynek, a jego wartość przekroczyła 3500 zł, to stanowi ulepszenie budynku. W takim przypadku zwiększy wartość początkową budynku. Jeśli system monitoringu nie został wbudowany na stałe w budynek, a jego wartość przekroczyła 3500 zł, stanowi on samodzielny amortyzowany środek trwały. Jeżeli koszt systemu monitoringu nie przekracza 3500 zł, można go zaliczyć bezpośrednio w koszty. Szczegóły - w uzasadnieniu.

UZASADNIENIE

Problem spółki dotyczy rozliczenia kosztów zainstalowania systemu monitoringu. Odpowiedź na pytanie, czy wartość zainstalowanego systemu zwiększa wartość początkową budynku, czy też może być zaliczona do kosztów bezpośrednio, zależy od tego, czy system ten został wbudowany na stałe w budynek, czy też nie. Ponieważ spółka nie podała tej informacji, rozważamy poniżej oba warianty.

REKLAMA

System monitoringu wbudowany w budynek

W sytuacji gdy równocześnie:

• system monitoringu zostanie wbudowany w budynek,

• wydatki na system będą związane z przebudową, rozbudową, rekonstrukcją, adaptacją lub modernizacją,

• suma wydatków poniesionych na system w roku podatkowym przekroczy 3500 zł,

• wydatki te spowodują wzrost wartości użytkowej budynku

- należy uznać, że zainstalowanie systemu monitoringu spowodowało ulepszenie budynku i zwiększa jego wartość początkową.

Wniosek taki wynika z art. 16g ust. 13 updop oraz z rozporządzenia Rady Ministrów w sprawie Klasyfikacji Środków Trwałych (KŚT). W uwagach szczególnych do grupy 1 KŚT „Budynki i lokale, spółdzielcze własnościowe prawo do lokalu mieszkalnego oraz spółdzielcze prawo do lokalu niemieszkalnego” czytamy bowiem, że:

Do wyposażenia budynku zalicza się wszystkie instalacje wbudowane w konstrukcje budynku na stałe, np. instalacje sanitarne, elektryczne, sygnalizacyjne, komputerowe, telekomunikacyjne, przeciwpożarowe oraz normalne wyposażenie budynku, np. wbudowane meble.

W przypadku spełnienia powyższych warunków system monitoringu podwyższy wartość początkową budynku.

PRZYKŁAD

Spółka z o.o. w budynku, w którym mieści się jej siedziba, przeprowadzała prace remontowo-modernizacyjne. W związku z tym zainstalowała system monitoringu na stałe (wbudowując go w budynek). Koszt systemu wyniósł 5000 zł. Bez wątpienia podniósł on wartość użytkową budynku i spowodował jego ulepszenie. W związku z tym o wartość systemu należy podwyższyć wartość początkową budynku.

Inaczej jest w przypadku, gdy system jest wbudowany w budynek tylko częściowo, tzn. kable będą wbudowane, zaś elementy ruchome systemu, np. kamery przemysłowe i rejestratory wideo, nie będą wbudowane na stałe. W takiej sytuacji wbudowane okablowanie podwyższyłoby wartość budynku (jeśli wartość ulepszenia budynku w roku podatkowym przekroczyłaby 3500 zł), a sprzęt stanowiłby odrębny środek trwały (jeśli jego wartość przekroczyłaby 3500 zł).

Stanowisko takie popierają również organy podatkowe. Na następujące pytanie spółki: Czy okablowanie wbudowane na stałe w budynek powiększa wartość początkową tego budynku, a części ruchome składające się na system monitoringu łącznie stanowią odrębny środek trwały zaklasyfikowany pod symbolem 622 jako urządzenie elektrowizyjne? - Naczelnik Pomorskiego Urzędu Skarbowego w piśmie z 22 listopada 2005 r., nr DP/P1/423-0113/1/05/AP, odpowiedział następująco:

Tak więc, jeżeli przewody sieci są umieszczone (zainstalowane, wbudowane) trwale w ścianach budynku - jak to ma miejsce w stanie faktycznym przedstawionym przez Podatnika - to w takiej sytuacji koszt ich instalacji powinien zwiększać wartość początkową budynku. W przypadku gdy budynek nie stanowi własności podatnika, wydatki te stanowią „inwestycję w obcym środku trwałym”, której wartość początkową ustala się na zasadach wynikających z art. 16g ust. 7 ustawy o podatku dochodowym od osób prawnych.

Natomiast gdyby okablowanie zostało zainstalowane nietrwale, na zewnątrz budynku (na tynku na listwach montażowych), to wówczas koszt poniesiony na jego instalację zwiększyłby wartość początkową zestawu do monitoringu budynku.

W interpretacji indywidualnej Dyrektora Izby Skarbowej w Warszawie z 29 kwietnia 2008 r., nr IPPB1/415-121/08-2/ES, czytamy zaś:

Zgodzić należy się z wnioskodawcą, że koszty związane z wybudowanymi instalacjami zwiększają wartość początkową środka trwałego, pod warunkiem że są trwale związane z budynkiem. Instalacje nietypowe, które mogą obsługiwać kilka budynków lub mogą funkcjonować niezależnie od instalacji będących integralną częścią budynku, stanowią samodzielny środek trwały.

Dodajmy, iż w stanie faktycznym wskazano, że instalacje nietypowe to:

(...) części instalacji elektrycznej (kompensator mocy wraz z osprzętem, instalacja zasilania wewnętrznego, oświetlenie zewnętrzne), komputerowej (przenośne nadajniki - odbiorniki, szyny stabilizujące itp.), klimatyzacyjnej (klimatyzatory, nawilżacze, osuszacze), systemu kontroli dostępu (komputer, kamery). Cechą charakterystyczną opisanych instalacji/części tych instalacji jest fakt, że nie są trwale związane z budynkiem i mogą być wykorzystywane w innych instalacjach poza budynkiem. Poza tym instalacje te lub ich części mogą funkcjonować niezależnie od instalacji będących integralną częścią budynku.

System monitoringu niewbudowany w budynek

W praktyce, jeśli w budynku nie są przeprowadzane żadne prace, np. remontowe, systemy monitoringu nie są wbudowywane na stałe w budynek, gdyż wymagałoby to m.in. kucia ścian. W takiej sytuacji instalacje te są umieszczane na zewnątrz budynku, np. pod listwami. Wówczas system monitoringu nie podnosi wartości początkowej budynku, ale może stanowić odrębny środek trwały.

Stanowisko takie popierają również organy podatkowe. W postanowieniu w sprawie interpretacji prawa podatkowego z 14 sierpnia 2007 r., nr US.PD-I/1/15/52/2007, Urząd Skarbowy Wrocław-Psie Pole stwierdził, że:

O tym więc, czy dana instalacja będzie stanowiła samodzielny środek trwały, decyduje sposób jej zamontowania. Jeżeli system wizyjny i instalacja alarmowa nie są wbudowane w konstrukcję budynku na stałe, czyli mogą być odłączone bez naruszania elementów budynku lub samego systemu, to wtedy stanowią odrębne od budynku urządzenie techniczne amortyzowane wg 10% stawki rocznej.

Aby system monitoringu uznać za odrębny środek trwały, powinien on spełniać następujące kryteria:

• stanowić własność lub współwłasność podatnika,

• być nabyty lub wytworzony we własnym zakresie,

• być kompletny i zdatny do użytku w dniu przyjęcia do używania,

• przewidywany okres jego używania musi być dłuższy niż rok,

• być wykorzystywany przez podatnika na potrzeby związane z prowadzoną przez niego działalnością gospodarczą.

W tym przypadku, jeżeli wartość początkowa systemu monitoringu w dniu przyjęcia do używania przekracza 3500 zł, należy go wprowadzić do ewidencji środków trwałych i ustalić stawkę amortyzacyjną. System monitoringu należy sklasyfikować jako składnik należący do grupy 6 KŚT „Urządzenia techniczne”, podgrupy 62 „Urządzenia telewizyjne i radiotechniczne, urządzenia i aparaty dla telefonii”, dla której roczna stawka amortyzacyjna z Wykazu stawek amortyzacyjnych wynosi 10%.

Należy pamiętać, że przy amortyzacji systemu monitoringu można stosować zarówno metodę liniową, jak i degresywną. Można też zastosować przyspieszoną amortyzację. Otóż, jeśli system monitoringu będzie można uznać za poddany szybkiemu postępowi technicznemu, podatnik może podwyższyć stawkę z Wykazu o współczynnik nie wyższy niż 2,0, a więc podwyższyć ją do 20% (art. 16i ust. 2 pkt 3 updop). System można uznać za poddany szybkiemu postępowi technicznemu, jeśli zastosowane w nim będą układy mikroprocesorowe lub systemy komputerowe, spełniające założone funkcje dzięki wykorzystaniu w nich najnowszych zdobyczy techniki (objaśnienia do załącznika nr 1 updop). Do systemu monitoringu można także zastosować amortyzację jednorazową. Tę amortyzację mogą jednak stosować tylko podatnicy, który rozpoczęli działalność w danym roku podatkowym, oraz tzw. mali podatnicy (art. 16k ust. 7 updop).

PRZYKŁAD

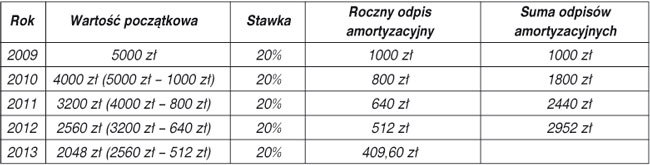

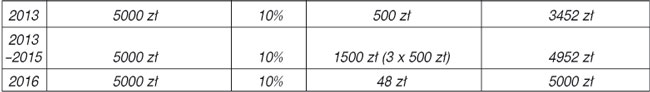

Spółka z o.o. zakupiła zwykły system monitoringu budynku, w którym ma siedzibę. Systemu nie można uznać za poddany szybkiemu postępowi technicznemu. System kosztował 5000 zł i jest środkiem trwałym. Spółka może go amortyzować metodą liniową lub degresywną. Stosując metodę liniową, spółka będzie go amortyzowała według stawki 10%, a więc przez 10 lat. System jest amortyzowany od stycznia 2009 r. Roczny odpis amortyzacyjny wyniesie 500 zł. Stosując metodę degresywną, spółka będzie mogła podwyższyć stawkę o współczynnik 2,0 i wyniesie ona 20%. Odpisy amortyzacyjne w poszczególnych latach wyniosą:

W związku z tym, że w 2013 r. odpis amortyzacyjny liczony według metody degresywnej jest dla spółki mniej korzystny niż według metody liniowej, od tego roku należy stosować metodę liniową.

Z powyższego wynika, że w tym przypadku zastosowanie metody degresywnej, a następnie liniowej jest dla spółki bardziej korzystne niż stosowanie metody liniowej przez cały okres amortyzacji. Okres amortyzacji przy metodzie degresywnej wyniesie 8 lat, zaś przy metodzie liniowej 10 lat.

W przypadku gdy wartość początkowa systemu monitoringu jest równa lub niższa niż 3500 zł, można go:

• amortyzować zgodnie z ogólnymi zasadami przewidzianymi w art. 16h-16m updop,

• amortyzować jednorazowo w miesiącu oddania do używania albo w miesiącu następnym (art. 16f ust. 3 updop),

• nie amortyzować, a wydatki poniesione na jego nabycie zaliczyć do kosztów w miesiącu oddania go do używania (art. 16d ust. 1 updop).

• art. 16a ust. 1, art. 16d ust. 1, art. 16f ust. 3, art. 16g ust. 13, art. 16i ust. 2 pkt 3, art. 16k ust. 7 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych - j.t. Dz.U. z 2000 r. Nr 54, poz. 654; ost.zm. Dz.U. z 2009 r. Nr 79, poz. 666

Ewa Leszczyńska

ekspert ds. podatków

REKLAMA

REKLAMA