Jak rozliczyć przekazanie pieniędzy na działalność gospodarczą pomiędzy małżonkami

REKLAMA

REKLAMA

RADA

REKLAMA

REKLAMA

Otrzymana przez Panią od męża kwota na zakup karczmy powinna zostać odpowiednio udokumentowana w momencie przekazania. Umowa darowizny od małżonka, z którym zawarto umowę o rozdzielności majątkowej, podlegała w 2006 r. opodatkowaniu podatkiem od spadków darowizn. Pożyczka od małżonka podlegała w 2006 r. opodatkowaniu podatkiem od czynności cywilnoprawnych. Jeżeli jednak w trakcie toczącej się kontroli podatkowej jako źródło otrzymanych pieniędzy poda Pani darowiznę, a podatek z tego tytułu nie został zapłacony, to podatek będzie wynosił 20%. Nie podlegają jednak opodatkowaniu kwoty stanowiące składnik majątku wspólnego, który został osiągnięty przed zawarciem umowy o rozdzielności, a są przekazywane w ramach podziału majątku wynikającego z tej umowy. Szczegóły - w uzasadnieniu.

UZASADNIENIE

W opisanym w pytaniu stanie faktycznym należy przede wszystkim ustalić, czym w praktyce była kwota otrzymana przez Panią od małżonka. Od tego bowiem zależy, czy i w jaki sposób powinna ona zostać opodatkowana.

REKLAMA

Nieujawnione źródła - pojęcie

Stawka podatku od dochodów z nieujawnionych źródeł przychodów lub nieznajdujących pokrycia w ujawnionych źródłach wynosi 75% dochodu (art. 30 ust. 1 pkt 7 updof). Przepis ten nie znajdzie jednak zastosowania, jeżeli przyjmiemy, że dokonana między Panią i mężem czynność podlegała przepisom podatku od spadków i darowizn. Taka możliwość wynika z faktu, że opodatkowaniu tym podatkiem nie podlegają m.in.:

• przychody z działalności rolniczej, z wyjątkiem przychodów z działów specjalnych produkcji rolnej,

• przychody z gospodarki leśnej w myśl ustawy o lasach oraz ustawy o przeznaczeniu gruntów rolnych do zalesienia,

• przychody podlegające przepisom o podatku od spadków i darowizn.

Podsumowując, jeżeli osiągane przychody podlegają przepisom ustawy o podatku od spadków i darowizn, to nie stosuje się do nich przepisów ustawy o podatku dochodowym od osób fizycznych.

Rozliczenie darowizny

Jeżeli otrzymaną przez Panią kwotę od małżonka, z którym zawarła Pani umowę o rozdzielności majątkowej, uznamy za darowiznę, to co do zasady podlega ona opodatkowaniu podatkiem od spadków i darowizn. W związku z tym nie może podlegać opodatkowaniu podatkiem dochodowym (w tym podatkiem od przychodów z nieujawnionych źródeł według stawki 75%). Sposób rozliczenia podatku od darowizny między małżonkami zależy od momentu, kiedy darowizna została ustanowiona.

Rozliczenie darowizny do 31 grudnia 2006 r.

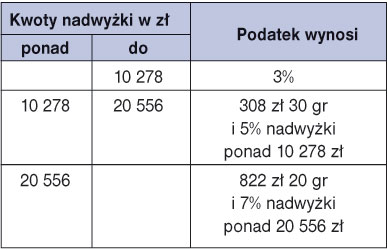

W 2006 r., kiedy nastąpiło przekazanie dla Pani pieniędzy przez małżonka, z którym ma Pani rozdzielność majątkową, darowizna pomiędzy osobami zaliczanymi do pierwszej grupy podatkowej była opodatkowana podatkiem od spadków i darowizn od nadwyżki ponad kwotę 9637 zł. Należny podatek był obliczany według poniższej skali:

PRZYKŁAD

Pani Nowak w 2006 r. otrzymała darowiznę w kwocie 180 000 zł od małżonka, z którym nie ma wspólnego majątku. Kwota wolna od podatku wynosiła 9637 zł. Podstawa opodatkowania wyniosła: 180 000 zł - 9637 zł = 170 363 zł. Należny podatek wyniósł: 822,20 zł + [(170 363 zł - 20 556 zł) x 7%] = 11 308,69 zł.

Niestety, jeżeli zdecyduje się Pani powołać w trakcie trwającej kontroli, że otrzymana od męża kwota była darowizną, a podatek należny od tej czynności nie został wcześniej zapłacony, znajdzie zastosowanie przepis art. 15 ust. 4 ustawy o podatku od spadków i darowizn. Zgodnie z nim:

Nabycie własności rzeczy lub praw majątkowych w drodze darowizny lub polecenia darczyńcy podlega opodatkowaniu według stawki 20%, jeżeli obowiązek podatkowy powstał wskutek powołania się podatnika przed organem podatkowym lub organem kontroli skarbowej, w toku czynności sprawdzających, postępowania podatkowego, kontroli podatkowej lub postępowania kontrolnego, na okoliczność dokonania tej darowizny, a należny podatek od tego nabycia nie został zapłacony.

W praktyce oznacza to, że z uwagi na fakt, iż prawdopodobnie powoływałaby się Pani na taką darowiznę dopiero w trakcie kontroli podatkowej, a podatek nie został zapłacony, to powinna Pani z tego tytułu zapłacić podatek w wysokości 20%.

Rozliczenie darowizny od 1 stycznia 2007 r.

Od 1 stycznia 2007 r. darowizna otrzymana od małżonka jest zwolniona od podatku od spadków i darowizn. Aby móc skorzystać ze zwolnienia, należy zgłosić nabycie własności rzeczy lub praw majątkowych właściwemu naczelnikowi urzędu skarbowego w terminie miesiąca od dnia powstania obowiązku podatkowego z tytułu tej darowizny. Obowiązek zgłoszenia nie obejmuje przypadków, gdy:

• wartość majątku nabytego łącznie od tej samej osoby w okresie 5 lat, poprzedzających rok, w którym nastąpiło ostatnie nabycie, doliczona do wartości rzeczy i praw majątkowych ostatnio nabytych, nie przekracza 9637 zł, lub

• nabycie następuje na podstawie umowy zawartej w formie aktu notarialnego.

Darowizna pieniężna - kiedy wartość majątku nabytego łącznie od tej samej osoby w okresie 5 lat, poprzedzających rok, w którym nastąpiło ostatnie nabycie, doliczona do wartości rzeczy i praw majątkowych ostatnio nabytych, przekracza kwotę 9637 zł - powinna być przekazana na rachunek bankowy obdarowanego albo jego rachunek prowadzony przez spółdzielczą kasę oszczędnościowo-kredytową lub przekazem pocztowym.

Pożyczka

W opisanej sytuacji może się Pani powoływać na fakt, że otrzymana kwota była pożyczką. Pożyczka nie stanowi przychodu dla celów podatku dochodowego (art. 14 ust. 3 pkt 1 updof). W 2006 r. pożyczka udzielana między osobami zaliczanymi do I grupy podatkowej, jeżeli przekraczała 9637 zł, podlegała opodatkowaniu podatkiem od czynności cywilnoprawnych. Stawka podatku od tego rodzaju pożyczki wynosiła 2% (art. 7 ust. 1 pkt 4 upcc).

Należy jednak pamiętać o brzmieniu art. 7 ust. 5 upcc. Zgodnie z nim:

Stawka podatku wynosi 20%, jeżeli przed organem podatkowym lub organem kontroli skarbowej w toku czynności sprawdzających, postępowania podatkowego, kontroli podatkowej lub postępowania kontrolnego:

1) podatnik powołuje się na fakt zawarcia umowy pożyczki, depozytu nieprawidłowego lub ustanowienia użytkowania nieprawidłowego albo ich zmiany, a należny podatek od tych czynności nie został zapłacony;

2) biorący pożyczkę, o którym mowa w art. 9 pkt 10 lit. b, powołuje się na fakt zawarcia umowy pożyczki, a nie spełnił warunku udokumentowania otrzymania pieniędzy na rachunek bankowy albo jego rachunek prowadzony przez spółdzielczą kasę oszczędnościowo-kredytową lub przekazem pocztowym.

Obecnie, ale niestety nie w 2006 r., gdy przedmiotowa kwota została przelana na Pani konto, wolne od podatku od czynności cywilnoprawnych są pożyczki udzielane w formie pieniężnej na podstawie umowy zawartej między najbliższymi członkami rodziny, w tym między małżonkami, w wysokości przekraczającej kwotę wolną od podatku od spadków i darowizn, czyli 9637 zł. Warunkiem skorzystania z tego zwolnienia jest:

• złożenie deklaracji w sprawie podatku od czynności cywilnoprawnych właściwemu organowi podatkowemu w terminie 14 dni od daty dokonania czynności,

• udokumentowanie otrzymania przez biorącego pożyczkę pieniędzy na rachunek bankowy albo jego rachunek prowadzony przez spółdzielczą kasę oszczędnościowo-kredytową lub przekazem pocztowym (art. 9 pkt 10 lit. b upcc).

Majątek wspólny po zawarciu umowy o rozdzielności majątkowej

Zgodnie z art. 47 § 1 ustawy - Kodeks rodzinny i opiekuńczy (dalej: kodeks) małżonkowie mogą - przez umowę zawartą w formie aktu notarialnego - wspólność ustawową rozszerzyć lub ograniczyć albo ustanowić rozdzielność majątkową lub rozdzielność majątkową z wyrównaniem dorobków (umowa majątkowa).

W przypadku zawarcia umowy o rozdzielności majątkowej w trakcie małżeństwa podziału majątku wspólnego można dokonać w samej umowie albo zobowiązać się do takiego podziału w określonym czasie.

Na podstawie art. 43 kodeksu oboje małżonkowie mają równe udziały w majątku wspólnym. Z ważnych powodów każdy z małżonków może żądać, aby ustalenie udziałów w majątku wspólnym nastąpiło z uwzględnieniem stopnia, w którym każdy z nich przyczynił się do powstania tego majątku. Przy ocenie, w jakim stopniu każdy z małżonków przyczynił się do powstania majątku wspólnego, uwzględnia się także nakład osobistej pracy przy wychowaniu dzieci i we wspólnym gospodarstwie domowym.

Jeżeli kwota przekazana przez męża wynikałaby z podziału wspólnego majątku osiągniętego w trakcie trwania małżeństwa przed zawarciem umowy o rozdzielności majątkowej, nie byłaby dla Pani ani darowizną, ani pożyczką. Kwota ta stanowiłaby część majątku należącego także do Pani i w związku z tym nie mogłaby stanowić żadnego dochodu (w tym nieujawnionego). Zatem w ogóle nie podlegałaby opodatkowaniu podatkiem dochodowym.

PRZYKŁAD

Państwo Nowak są małżeństwem od 1996 r. W 2005 r. zawarli umowę o rozdzielności majątkowej. W trakcie trwania małżeństwa do czasu zawarcia umowy o rozdzielności majątek wspólny małżonków (wynikający też z dochodów z działalności gospodarczej męża) uzyskał wartość 2 000 000 zł. W 2006 r. małżonek przekazał na rachunek bankowy żony kwotę 180 000 zł. Kwota ta stanowiła składnik majątku wspólnego (a zatem zarówno małżonka, jak i małżonki) uzyskanego przed zawarciem umowy o rozdzielności majątkowej i jej przekazanie wynikało z wykonania podziału wspólnego majątku. W związku z tym kwota ta nie jest darowizną, ani tym bardziej nie może być pożyczką. Nie można bowiem darować ani pożyczyć czegoś, co stanowi majątek obdarowanego czy pożyczkobiorcy. Wobec powyższego kwota 180 000 zł w ogóle nie podlega opodatkowaniu podatkiem dochodowym.

• art. 14 ust. 2 pkt 8, ust. 3 pkt 1, art. 30 ust. 1 pkt 7 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych - j.t. Dz.U. z 2000 r. Nr 14, poz. 176; ost.zm. Dz.U. z 2008 r. Nr 143, poz. 894

• art. 4a ustawy z 28 lipca 1983 r. o podatku od spadków i darowizn - j.t. Dz.U. z 2004 r. Nr 142, poz. 1514; ost.zm. Dz.U. z 2006 r. Nr 222, poz. 1629

• art. 7 ust. 1 pkt 4, ust. 5, art. 9 pkt 10 ustawy z 9 września 2000 r. o podatku od czynności cywilnoprawnych - j.t. Dz.U. z 2007 r. Nr 68, poz. 450; ost.zm. Dz.U. z 2007 r. Nr 176, poz. 1238

• art. 43 § 1, art. 47 ustawy z 25 lutego 1964 r. - Kodeks rodzinny i opiekuńczy - Dz.U. Nr 9, poz. 59; ost.zm. Dz.U. z 2007 r. Nr 192, poz. 1378

Krzysztof Rustecki

ekspert w zakresie prawa podatkowego

REKLAMA

REKLAMA