Jak ograniczyć ryzyko kursowe w kredytach walutowych

REKLAMA

REKLAMA

Jeśli – zgodnie ze starą dewizą – nie zaciągnęliśmy kredytu w walucie, w której zarabiamy, od teraz możemy zarabiać w walucie, w której mamy kredyt mieszkaniowy* – m.in. tymi słowami Deutsche Bank Polska informuje o – wprowadzonym we współpracy z Franklin Templeton – programie inwestycyjnym opartym o tytuły uczestnictwa funduszy we franku szwajcarskim (CHF). Mówiąc krótko, chodzi o to, że inwestując nadwyżki finansowe w walucie kredytu (w tym przypadku CHF, który do niedawna był najpopularniejszy wśród krajowych kredytobiorców), można do pewnego stopnia zabezpieczyć się przed ryzykiem kursowym.

REKLAMA

REKLAMA

Nie jest to pierwsza tego typu (w postaci funduszu inwestycyjnego) możliwość na naszym rynku, bo już pod koniec 2005 roku PKO/CS TFI uruchomiło fundusz o nazwie Światowy Fundusz Walutowy z wydzielonymi subfunduszami, spośród których jeden – PKO/CS Dłużnych Papierów CHF – inwestuje w papiery denominowane w szwajcarskiej walucie, a przy tym umożliwia nabycie jednostek uczestnictwa zarówno w złotym, jak i we franku.

Na przykładzie funduszu PKO/CS można się przekonać, jak produkt inwestycyjny można wykorzystać do (przynajmniej częściowego) zabezpieczenia się przez ryzykiem kursowym. Idealnym przykładem jest druga połowa zeszłego roku i początek bieżącego, gdy spanikowani inwestorzy zagraniczni opuszczali w pośpiechu bardziej – w ich opinii – ryzykowne rynki wschodzące, w tym Polskę, co przyczyniło się do znacznego osłabienia złotego względem franka (i nie tylko, oczywiście). Przyjrzyjmy się tej sytuacji.

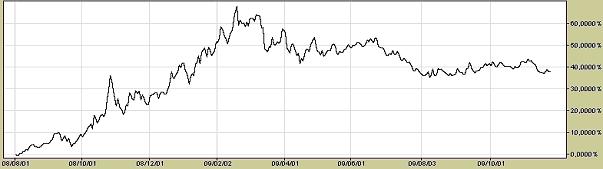

Zmiana procentowa kursu franka szwajcarskiego – wykres dzienny

REKLAMA

Okres od 01-08-2008 do 24-11-2009; źródło: Open Finance.

Powyższy wykres przedstawia notowania CHF od początku sierpnia 2008, kiedy kosztował poniżej 2 zł, do 24 listopada br., gdy kurs średni NBP wynosił blisko 2,73 zł. Oznacza to niemal 40-proc. wzrost notowań (w momencie szczytowym, w połowie lutego br., było to przeszło 60 proc.). Dla osób zadłużonych we frankach oznaczało to oczywiście, że każda kolejna miesięczna rata kredytu była sporo wyższa od poprzedniej. Na szczęście dla kredytobiorców, efekt ten były łagodzony przez Szwajcarski Bank Narodowy, który obniżał stopy procentowe, w konsekwencji czego spadał 3-miesięczny LIBOR CHF, o który oparte jest oprocentowanie większości kredytów w tej walucie.

Warto jednak pamiętać, że choć miesięczna rata w przypadku osób, które zaciągały kredyt przy kursie CHF w okolicach 2 zł, jest obecnie na mniej więcej tym samym poziomie, to jednak ich sytuacja wcale nie jest taka różowa, bo przecież wzrosła wartość ich długu. A to ma szczególne znaczenie w przypadku osób kredytujących się na 100 i więcej procent wartości nieruchomości (tzw. LTV). Kupując mieszkanie o wartości 300 tys. zł w połowie ubiegłego roku pożyczaliśmy de facto ok. 150 tys. franków. Jednak przy obecnym kursie ich wartość to już ponad 400 tys. zł. Przy względnie niezmiennych cenach nieruchomości powoduje to, że mieszkanie może przestać być dla banku wystarczającym zabezpieczeniem i teoretycznie może on zażądać dodatkowego zabezpieczenia, a to oznacza kłopoty.

Ryzyko kursowe można jednak ograniczyć. W praktyce, sposobem najbardziej niezawodnym spośród tych dostępnych dla przeciętnego kredytobiorcy, jest po prostu zakupienie takiej ilości waluty, jaką pożyczyliśmy i zdeponowanie jej na dobrze oprocentowanej lokacie. Można wówczas spać spokojnie. Oczywiście możliwość zabezpieczenia w ten sposób całości kredytu ma raczej niewiele osób, bo najpewniej większość z tych, którzy dysponują odpowiednią gotówką, nie zawracałoby sobie głowy kredytem. Zawsze można jednak zabezpieczyć się przynajmniej częściowo – kupując franki o równowartości kilku czy kilkunastu rat. Ryzyko można wówczas ograniczyć przynajmniej na pewien czas, który – w przypadku dynamicznych zmian na rynku walutowym – może być przydatny do oswojenia się z nową sytuacją i przygotowania do płacenia wyższych rat, poprzez np. szukanie oszczędności i/lub źródeł dodatkowych dochodów.

W sytuacji podobnej do opisanego powyżej przykładu, mogli znaleźć się ci, którzy 1 sierpnia ubiegłego roku zakupili złotowe jednostki uczestnictwa subfunduszu PKO/CS Papierów Dłużnych CHF. Licząc na 24 listopada br. ich zysk w ujęciu złotowym wyniósł 40,3 proc. O skali wpływu kursu walutowego na ten wynik najlepiej świadczy to, że frankowe jednostki uczestnictwa tego funduszu w tym samym czasie przyniosły tylko 1,5-proc. stopę zwrotu. Ta różnica bierze się stąd, że 1 sierpnia 2008 roku średni kurs CHF wg NBP wynosił dokładnie 1,9723 zł, zatem inwestując przykładowo 10.000 zł (dla uproszczenia nie uwzględniamy prowizji od zakupu jednostek w wysokości 1,5 proc.), zainwestowaliśmy więc 5070,22 CHF. Od tamtej pory wzrost wartości lokat funduszu (w tym przypadku obligacji) wyniósł 1,5 proc., czyli na rachunku mamy 5146,27 CHF. Przeliczając to jednak na złote po średnim kursie NBP z 24 listopada br., który wyniósł 2,7263 zł, otrzymujemy kwotę 14 030,28 zł. Zysk w złotych wyniósł więc wspomniane wyżej 40,3 proc. Wzrost rat kredytu w takiej sytuacji nie był więc straszny, bo można go było sfinansować realizując część zysku poprzez umorzenie jednostek o odpowiedniej wartości.

Nie można oczywiście zapominać o tym, że w sytuacji odwrotnej, taka inwestycja przynosi straty. Przykładem jest okres od połowy lutego br., kiedy trend na rynku walutowym uległ odwróceniu. Od tego czasu w ujęciu frankowym funduszu PKO/CS Dłużnych Papierów CHF przyniósł zysk w wysokości 9,8 proc., jednak ze względu na umocnienie złotego względem franka o 17,8 proc., po przeliczeniu na złote notuje on stratę w wysokości 9,7 proc. W tej sytuacji pocieszeniem jest jednak fakt, że na skutek spadku kursu CHF obniżyła się rata kredytu. Na tym właśnie zasadza się idea zabezpieczenia przed ryzykiem walutowym – chodzi o zamrożenie kursu na względnie stałym poziomie, co z jednej strony oznacza rezygnację z możliwości osiągnięcia zysku, ale z drugiej daje pewność, że koszty nie wzrosną.

Wracając na koniec do propozycji Deutsche Banku, w jego ofercie pojawiły się na razie trzy subfundusze – jeden akcyjny i dwa dłużne. Należy mieć przy tym na uwadze, że o ile fundusze dłużne dają względne bezpieczeństwo inwestycji, to fundusz akcyjny niesie ze sobą dodatkowe ryzyko, bowiem ceny akcji poddawane są o wiele większym wahaniom. Teoretycznie więc, może się zdarzyć, że zysk z tytułu ewentualnego umocnienia franka może zostać zjedzony przez ewentualny spadek wartości walorów w portfelu funduszu. Możliwa jest oczywiście sytuacja odwrotna, ale wiąże się z tym dodatkowe ryzyko, o którym nie można zapominać.

REKLAMA

REKLAMA