Pomoc de minimis dla firmy

REKLAMA

REKLAMA

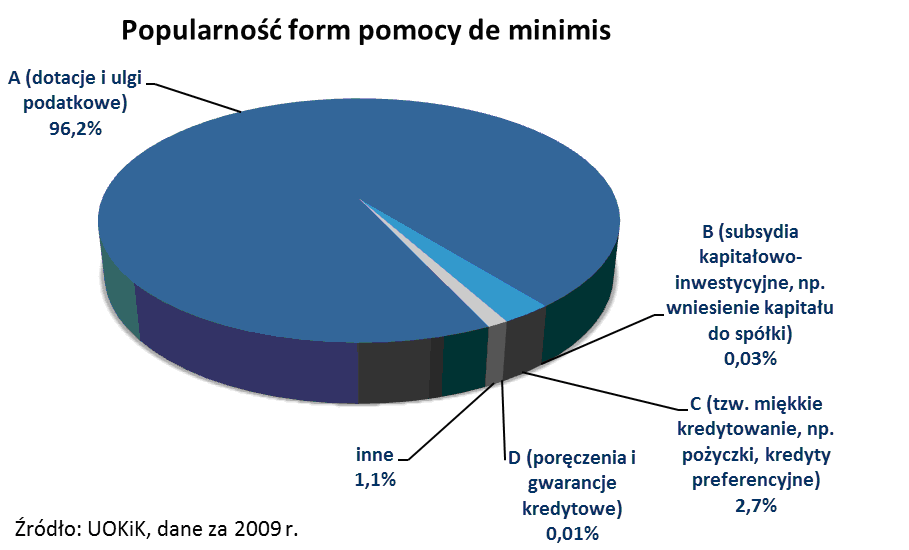

Pomoc de minimis jest oferowana przez państwo w różnych formach. Może to być na przykład dotacja, dopłata do oprocentowania kredytów bankowych, umorzenie zaległości podatkowych czy odsetek od zaległości podatkowych, umorzenie kosztów egzekucyjnych, jednorazowa amortyzacja, rozłożenie na raty płatności podatku lub odsetek.

REKLAMA

REKLAMA

Pomoc, która nie zakłóca konkurencji

Pomoc publiczna jest regulowana przez przepisy prawa wspólnotowego, a te ustanawiają zakaz udzielania jej przedsiębiorcom bez zatwierdzenia przez Komisję Europejską. Jednym z wyjątków jest właśnie pomoc de minimis, która nazwę zawdzięcza zasadzie prawa rzymskiego, zgodnie z którą prawo nie troszczy się o drobiazgi (łac. de minimis non curat lex). Pomoc de minimis jest więc udzielanym przez państwo wsparciem, które - ze względu na małą wartość - nie zakłóca konkurencji i nie wpływa na handel między państwami członkowskimi.

100 tys. albo 200 tys. euro na trzy lata

REKLAMA

Wysokość maksymalnego wsparcia udzielanego przedsiębiorcy w ramach pomocy de minimis jest określona w rozporządzeniu Komisji Europejskiej (rozporządzenie w sprawie stosowania art. 87 i 88 Traktatu do pomocy de minimis), zatem limit jest taki sam we wszystkich państwach członkowskich Wspólnoty Europejskiej: wsparcie de minimis nie może przekroczyć 200 tys. euro w ciągu trzech lat. Co ważne, do ustalonej puli wlicza się wszelkie wsparcie uzyskane przez przedsiębiorcę, bez względu na jego formę czy cel. Niższy limit przewidziany został dla przedsiębiorców działających w sektorze transportu drogowego. Muszą oni pilnować, aby łączna uzyskana przez nich pomoc nie przekroczyła 100 tys. euro. Są to kwoty brutto, czyli zawierają w sobie ewentualne podatki. Wartości te ustala się, biorąc pod uwagę pomoc udzieloną w danym roku oraz w dwóch latach poprzedzających. Obliczając wysokość pomocy de minimis, dokonuje się przeliczenia na euro według kursu średniego ogłoszonego przez Narodowy Bank Polski, obowiązującego w dniu udzielenia pomocy.

Co to jest pomoc de minimis >>

Podmiot udzielający pomocy de minimis wydaje zaświadczenie o jego wysokości, podając wartość pomocy zarówno w złotówkach, jak i w euro. Zaświadczenie takie powinno być wydane w dniu udzielenia pomocy (np. w dniu podpisania umowy, na podstawie której przedsiębiorca nabył prawo do pomocy lub wraz z decyzją organu udzielającego pomocy). Jeżeli decyzja organu udzielającego pomocy zawiera wszystkie dane, które musi zawierać zaświadczenie o pomocy de minimis, wydawanie zaświadczenia nie jest już potrzebne.

Państwo musi pilnować limitu

Niejednokrotnie w ustawie znajduje się zapis: „Pomoc, o której mowa (...), stanowi pomoc de minimis, udzielaną w zakresie i na zasadach określonych w bezpośrednio obowiązujących aktach prawa wspólnotowego dotyczących pomocy w ramach zasady de minimis.” Tak jest na przykład w przypadku korzystnej dla przedsiębiorców jednorazowej amortyzacji, przewidzianej w ustawie o podatku dochodowym od osób fizycznych. Komisja Europejska wymaga, aby państwo poinformowało zainteresowaną wsparciem firmę zarówno o tym, że jest to właśnie pomoc de minimis, jak również o kwocie tej pomocy. Podmiot udzielający wsparcia musi również przed przyznaniem pomocy uzyskać od przedsiębiorcy oświadczenie o wszelkiej innej pomocy de minimis otrzymanej w danym roku i w dwóch poprzednich latach. To również na organach państwa ciąży obowiązek, by starannie sprawdzić, czy przyznanie kolejnego wsparcia nie spowoduje przekroczenia pułapu de minimis. Stąd też tak sformalizowana procedura, wydawanie zaświadczeń i przyjmowanie zaświadczeń o już przyznanych środkach na etapie wnioskowania lub wymaganie oświadczeń, że wcześniej przedsiębiorca z pomocy nie korzystał.

Zamów książkę: Ryzyko bez tajemnic >>

...ale przedsiębiorca poniesie konsekwencje

Procedura udzielania pomocy de minimis jest na tyle mocno monitorowana przez organy państwa, aby w maksymalnym stopniu zapobiec sytuacji, w której limit zostanie przekroczony. Jeśli jednak pomimo wszystkich zabezpieczeń tak się stanie, konsekwencje poniesie przedsiębiorca. W takiej sytuacji musiałby zwrócić udzieloną pomoc, i to z odsetkami. Dotyczy to jednak tej pomocy, z którą wiąże się przekroczenie pułapu de minimis. Państwo musi przechowywać wszelkie informacje dotyczące udzielonej pomocy de minimis, bowiem Komisja Europejska może zażądać przedstawienia danych, które pozwolą jej sprawdzić, czy nie zostały przekroczone łączne kwoty pomocy de minimis, otrzymanej przez każde z przedsiębiorstw.

Pomoc de minimis nie dla osób w trudnej sytuacji

Pomoc de minimis nie może być jednak przyznana przedsiębiorcy, który znalazł się w trudnej sytuacji. Mówi o tym wprost rozporządzenie Komisji Europejskiej, odsyłając jednocześnie do wytycznych wspólnotowych dotyczących pomocy państwa w celu ratowania i restrukturyzacji przedsiębiorstw znajdujących się w trudnej sytuacji. Z takim stanowiskiem zgodne są też rozstrzygnięcia polskich organów i sądów, na przykład wyrok WSA w Warszawie z dnia 27.04.2010 r, sygn. akt III SA/Wa 2067/09. W sprawie tej fiskus odmówił firmie przyznania ulgi podatkowej w postaci rozłożenia na raty spłaty zaległości podatkowych. Przedsiębiorca złożył skargę do sądu, ten jednak poparł stanowisko fiskusa, argumentując że pomoc de minimis nie może być przyznana „takim przedsiębiorstwom, które z różnych powodów znalazły się w kłopotach finansowych (nie mających charakteru przejściowego), których nie są w stanie przezwyciężyć samodzielnie, bez pomocy z zewnątrz, i w związku z tym w perspektywie krótko- lub średnioterminowej grozi im zniknięcie z rynku.”

Stosownie do pkt 11 Wytycznych Wspólnotowych, przedsiębiorstwo może być uznane za zagrożone (w trudnej sytuacji) szczególnie wtedy, gdy występują takie typowe oznaki, jak: rosnące straty, malejący obrót, zwiększanie się zapasów, nadwyżki produkcji, zmniejszający się przepływ środków finansowych, rosnące zadłużenie, rosnące kwoty odsetek i zmniejszająca się lub zerowa wartość aktywów netto.

Katarzyna Rola-Stężycka

REKLAMA

REKLAMA