Jak założyć firmę na Węgrzech

REKLAMA

REKLAMA

Każdy niezależnie od narodowości może prowadzić działalność gospodarczą na Węgrzech. Zasady prowadzenia tej działalności są podobne do tych obowiązujących w Polsce i - z pewnymi wyjątkami - nie wymagają szczególnych pozwoleń.

REKLAMA

REKLAMA

Z informacji Natalii Zmysłowskiej, starszego konsultanta w Accreo Taxand wynika, że zarówno spółki nieposiadające osobowości prawnej, jak i będące osobami prawnymi należy wpisać do węgierskiego rejestru handlowego. Przy dokonywaniu rejestracji konieczne jest przedstawienie umowy spółki (statutu) oraz udokumentowanie faktu założenia konta bankowego. Formularz rejestracyjny powinien być złożony najpóźniej do 30 dnia od powstania spółki (uchwalenia statutu). Do formularza rejestracyjnego spółka musi dołączyć statut, który powinien zawierać wszelkie niezbędne informacje o spółce (m.in. nazwę spółki, adres siedziby, informację o udziałowcach/założycielach i o zarządzie) i być poświadczony przez prawnika, oraz zezwolenie lub koncesję, jeżeli działalność spółki tego wymaga.

- Zarówno spółki osobowe, jak i spółka z ograniczoną odpowiedzialnością mogą stosować modelową formę statutu, załączoną do nowej ustawy o spółkach gospodarczych, co umożliwia skrócenie proces rejestracji do dwóch dni roboczych. Prawo węgierskie przewiduje również możliwość przesłania dokumentów rejestracyjnych drogą elektroniczną. Dopiero w momencie złożenia dokumentów rejestracyjnych spółka może rozpocząć działalność gospodarczą - wskazuje Natalia Zmysłowska.

Dodaje także, że przed rozpoczęciem działalności gospodarczej spółka musi uzyskać numer typu REGON w węgierskim głównym urzędzie statystycznym (KSH), numer ewidencyjny w urzędzie skarbowym APEH, numer węgierskiego ZUS (TBK) oraz zarejestrować się w odpowiedniej organizacji samorządu gospodarczego.

REKLAMA

Rejestracja nowej spółki na Węgrzech nie powinna trwać dłużej niż 15-30 dni (dwa dni w przypadku rejestracji elektronicznej). Opłaty za zarejestrowanie nowej spółki zależą od wybranej formy prawnej i wahają się od 50 tys. do 600 tys. forintów węgierskich.

- Założenie spółki nie wiąże się z opodatkowaniem kapitału podatkiem kapitałowym (którego postacią jest w Polsce podatek od czynności cywilnoprawnych) - dodaje Natalia Zmysłowska.

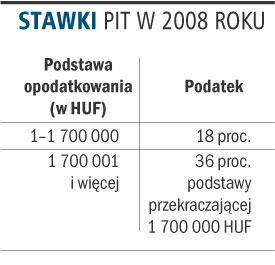

Rozliczenia PIT

Podobnie jak w Polsce, PIT na Węgrzech podlegają rezydenci podatkowi Węgier - od całości osiągniętego dochodu, oraz nierezydenci (jedynie od dochodu osiągniętego na Węgrzech). Jak tłumaczy Natalia Zmysłowska, rezydentem podatkowym jest w myśl prawa węgierskiego osoba, która posiada obywatelstwo węgierskie, obcokrajowiec posiadający pozwolenie na stały pobyt, osoba, która przebywa na terenie Węgier ponad 183 dni w roku i której ośrodek interesów życiowych znajduje się na Węgrzech. Przepis ten stosuje się z uwzględnieniem postanowień umów o unikaniu podwójnego opodatkowania.

- Zgodnie z ustawodawstwem węgierskim możliwe są zwolnienia od opodatkowania niektórych przychodów, m.in. dochodu z odsetek od rachunku bankowego i obligacji rządowych, dochodu z nieodpłatnie otrzymanych posiłków pracowniczych (do limitu), zysków z giełdy papierów wartościowych, stypendiów (pod pewnymi warunkami), dochodu ze sprzedaży nieruchomości, której właścicielem podatnik był przez ponad 15 lat - wyjaśnia ekspert Accreo Taxand.

Opodatkowanie CIT

Stawka podatku od osób prawnych jest ustalona na Węgrzech na poziomie 16 proc. Do przychodów nieprzekraczających 5 mln forintów stosuje się obniżoną stawkę w wysokości 10 proc.

Według Natalii Zmysłowskiej zastosowanie obniżonej stawki jest jednak ograniczone, m.in. stosująca ją spółka nie może skorzystać z żadnej ulgi podatkowej, ponadto wynagrodzenia wypłacane przez nią pracownikom nie mogą być niższe od 1,5 podstawowej minimalnej płacy.

Od stycznia 2007 r. wprowadzono minimalny podatek alternatywny, wyliczany jako 2 proc. całości przychodów pomniejszonych o: koszt nabycia sprzedanych produktów, dochód alokowany do oddziałów zagranicznych. Podatek ten może więc obciążyć przedsiębiorców, którzy ponoszą na swej działalności stratę (ze względu na wysokie koszty inne niż związane ze sprzedawanymi produktami).

- Dodatkowo, od września 2006 r. na Węgrzech obowiązuje solidarny podatek wyrównawczy na poziomie 4 proc. (efektywnie wprowadzony od 1 stycznia 2007 r.). Podstawę opodatkowania tym podatkiem stanowi zysk przed opodatkowaniem pomniejszony o dywidendy otrzymane, dochód oddziałów zagranicznych, dotacje, ulgi, dochód z nieodpłatnie otrzymanych usług, dochód z udziału w zyskach niektórych osób prawnych, część kosztów R&D - wskazuje ekspert Accreo Taxand.

Podkreśla, że w przypadku gdyby podatnik w danym roku podatkowym osiągnął stratę podatkową, zachowuje on możliwość rozliczenia jej przez nieograniczony okres czasu (dla porównania - w Polsce, okres ten wynosi jedynie pięć lat). Regulacja ta znajduje zastosowanie jedynie w stosunku do strat poniesionych przez podatnika od 2004 roku w górę. Straty generowane przed 2004 rokiem mogą zostać rozliczone jedynie w okresie pięciu kolejnych lat.

- Od stycznia 2006 r. węgierskie spółki nie pobierają zryczałtowanego podatku dochodowego od dywidend wypłacanych zagranicznym spółkom (niezależnie od ich udziału kapitałowego w spółce). Dywidendy wypłacane osobom fizycznym - zarówno rezydentom, jak i nierezydentom - wciąż podlegają 25-proc. podatkowi u źródła - argumentuje Natalia Zmysłowska.

Jego zdaniem, podobnie od 1 stycznia 2004 r. węgierskie spółki nie pobierają zryczałtowanego podatku dochodowego od wypłaconych spółkom zagranicznym odsetek/opłat za licencje. W przypadku wypłaty odsetek do zagranicznych osób fizycznych wciąż obowiązuje 20-proc. podatek u źródła.

Obowiązki VAT

Z danych specjalistów Accreo Taxand wynika, że podatkiem VAT na Węgrzech obciążona jest dostawa towarów i usług, nabywanie dóbr z krajów Unii Europejskiej oraz import dóbr na teren Węgier.

Deklaracje VAT podatnicy są zobowiązani składać miesięcznie lub kwartalnie. Zapłata podatku należnego powinna być dokonana w ciągu 20 dni od zakończenia danego miesiąca/kwartału. Deklaracje miesięczne są wymagane w przypadku podatników, którzy w poprzednim do raportowanego roku zapłacili VAT w kwocie przekraczającej 1 mln forintów.

Stawki VAT na Węgrzech kształtują się na poziomie 20 proc. (podstawowa stawka) i 5 proc. (np. dla lekarstw i książek).

Inne obciążenia

W myśl prawa węgierskiego, zyski kapitałowe spółki dolicza się do reszty jej przychodów i opodatkowuje na zasadach ogólnych (16 proc. bądź 10 proc.). Jedynie połowa zysków z giełdy papierów wartościowych podlega opodatkowaniu. Ponadto, po spełnieniu dodatkowych warunków, dochód ze sprzedaży udziałów w zaraportowanych (ujawnionych wcześniej) spółkach może być zwolniony z podatku dochodowego/solidarnego podatku wyrównawczego.

Warto jeszcze wspomnieć o podatku od nieruchomości. Może być on płatny od wartości rynkowej danej nieruchomości lub jej powierzchni. W przypadku budynków nakładany jest na wyższe z dwóch: 900 forintów za metr kwadratowy lub 1,5 proc. ceny rynkowej budynku; w przypadku gruntów na wyższe z 200 forintów za metr kwadratowy lub 1,5 proc. jego ceny rynkowej.

JAKĄ FORMĘ DZIAŁALNOŚCI WYBRAĆ

Formami prowadzenia działalności na Węgrzech są: spółka z ograniczoną odpowiedzialnością (Kft.), spółka akcyjna (publiczna - Nyrt. albo prywatna - Crt.), spółka joint venture (kv.), spółka jawna (Kkt.), spółka komandytowa (Bt.)

Od momentu akcesji Węgier do UE 1 maja 2004 r. spółki dodatkowo mogą prowadzić działalność w formie Europejskiego Stowarzyszenia Gospodarczego (Ege), Spółki Europejskiej oraz stowarzyszenia współpracy.

JAKIE WĘGIERSKIE PRZEPISY WARTO ZNAĆ

Działalność zagranicznych podmiotów regulują jednak dodatkowo poniższe akty prawne:

• ustawa XXIV z 1988 roku regulująca inwestycje dokonywane przez zagranicznych przedsiębiorców na Węgrzech;

• ustawa CXXXII z 1997 roku regulująca działalność filii (zakładów) i przedstawicielstw zagranicznych przedsiębiorstw;

• ustawa LXXII z 1998 roku regulująca aktywność osób fizycznych w formie działalności gospodarczej.

Ewa Matyszewska

ewa.matyszewska@infor.pl

REKLAMA

REKLAMA