Ocena przedsięwzięć inwestycyjnych

REKLAMA

REKLAMA

We współczesnej gospodarce przedsiębiorstwa stawiają sobie dwa główne cele:

REKLAMA

REKLAMA

• maksymalizacja zysku jako cel krótkoterminowy,

• wzrost wartości firmy jako cel strategiczny.

Żeby zrealizować powyższe cele, firmy muszą w trakcie swojej działalności podejmować przedsięwzięcia inwestycyjne, tym samym dbać o własny rozwój. Trafność podjętych decyzji inwestycyjnych kreuje konkurencyjność firmy, jej udział w rynku oraz zdolność do generowania dochodów. Ważne jest, by decyzje dotyczące inwestycji podejmować na podstawie obiektywnych kryteriów. Takim racjonalnym kryterium jest założenie, że efekty powinny być wyższe niż nakłady. Poszerzona perspektywa powinna uwzględniać aspekty pozaekonomiczne, ryzyko, inflację itp. Dlatego też tak ważne jest dokonywanie oceny efektywności inwestycji. Metody oceny efektywności inwestycji można podzielić na 2 grupy:

REKLAMA

• metody proste, które opierają się na powiązaniu między nakładami i efektami a czasem,

• metody złożone, oparte na stopie dyskontowej, biorące pod uwagę zmianę wartości pieniądza w czasie, inflację, a także ryzyko.

Proste metody oceny inwestycji

Metody proste można podzielić na:

• stopę zwrotu z nakładów inwestycyjnych;

• przeciętną stopę zwrotu z nakładów inwestycyjnych ARR;

• okres zwrotu z nakładów inwestycyjnych.

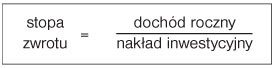

Pierwszą miarę należącą do grupy metod prostych stanowi stopa zwrotu z nakładów inwestycyjnych. Można ją opisać jako relację dochodów do całkowitych nakładów inwestycyjnych. Dochody należy liczyć w skali całego roku, natomiast nakłady inwestycyjne są skumulowane od momentu rozpoczęcia danego przedsięwzięcia inwestycyjnego do okresu, dla którego wyznacza się tę relację.

Dochód można zdefiniować za pomocą różnorodnych kategorii: zysk brutto, zysk netto, zysk netto + odsetki od kredytu, zysk netto + amortyzacja, zysk netto + amortyzacja + odsetki od kredytu.

Stopa zwrotu obrazuje, jaka część nakładu stanowi roczny dochód przedsiębiorstwa. Ta miara pozwala ocenić możliwości finansowe firmy do sprostania danej inwestycji. Znajduje ona zastosowanie we wstępnej ocenie projektów konkurencyjnych lub w sytuacji, gdy brak jest pełnych i dokładnych danych, określających daną inwestycję.

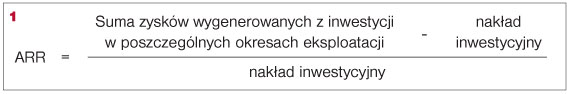

Kolejna miara prosta to przeciętna stopa zwrotu nakładów inwestycyjnych ARR. Jest to stosunek przeciętnego rocznego zysku z danej inwestycji, który jest pomniejszony o wartość tej inwestycji do nakładów inwestycyjnych. Miernik ten dostarcza informacji na temat wielkości części nakładu, która zostanie pokryta średniorocznym zyskiem. Dodatnia wartość ARR pokazuje część rocznego zysku z inwestycji, która zostanie przeznaczona na inwestycję, ujemna natomiast informuje, jaką część nakładu pokryją zyski z jednego roku eksploatacji inwestycji (patrz 1 poniżej).

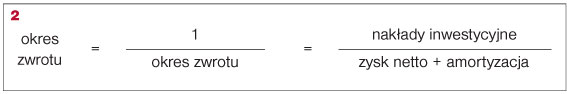

Ostatnią z tej grupy jest okres zwrotu nakładów inwestycyjnych. Miara ta stanowi odwrotność prostej stopy zwrotu i informuje, jak długo inwestor będzie pokrywał poniesione wydatki wygenerowanymi zyskami. Okres zwrotu przyporządkuje równe wagi dla wszystkich przepływów przed zwrotem, natomiast nie nadaje żadnych wag dla przepływów pojawiających się po okresie zwrotu (patrz 2 poniżej).

Metody proste są obarczone pewnymi wadami. Przede wszystkim nie jest brana pod uwagę zmienna wartość pieniądza w czasie, dodatkowo w dowolny sposób dobiera się wartość graniczną. Miary proste nie biorą pod uwagę przepływów pieniężnych po okresie granicznym. Istotną wadą jest również niemożność porównywania inwestycji o różnych klasach ryzyka.

Metody złożone

Ze względu na to, że wartość pieniądza ulega zmianie wraz z upływem czasu, warto zastosować metody, które uwzględniają czynnik czasu, czyli tzw. złożone metody oceny inwestycji. By zapewnić porównywalność wielkości ekonomicznych w różnych czasach, należy przyjąć określony moment jako bazowy i wszystkie wielkości na ten moment przeliczać. Nazywa się to dyskontowaniem. Metody złożone dzielą się na:

• wartość zaktualizowana netto przedsięwzięcia NPV;

• wskaźnik wartości zaktualizowanej netto NPVR;

• wewnętrzną stopę zwrotu IRR.

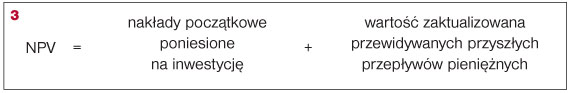

Pierwszą z metod złożonych jest miara NPV, która może być stosowana zarówno w odniesieniu do inwestycji finansowych, jak i kapitałowych. Prezentując najogólniej wartość zaktualizowaną netto przedsięwzięcia (NPV), można powiedzieć, że jest to wartość, którą otrzyma się w procesie dyskontowania różnicy pomiędzy wpływami oraz wydatkami pieniężnymi przez cały okres eksploatacji inwestycji, w każdym roku. Stopa dyskontowa w tym przypadku przyjmuje stały i określony poziom. Zaletą tej metody jest możliwość porównywania inwestycji, nawet jeżeli ich eksploatacja występuje w różnych okresach. Wartość inwestycji obliczana za pomocą metody NPV odnoszona jest do chwili obecnej bądź też momentu rozpoczęcia inwestycji. Najbardziej ogólną formułę do obliczania wartości zaktualizowanej netto można zapisać jako - patrz 3 poniżej.

Miara NPV może przyjmować wartość równą zero bądź większą lub mniejszą od zera. Jeżeli wartość zaktualizowana netto przedsięwzięcia jest mniejsza od zera, to przedsiębiorca otrzymuje informację, że przedsięwzięcie jest nieopłacalne. NPV równe zero i większe to znak, że inwestycja jest opłacalna i jej zyskowność rośnie wraz ze wzrostem wartości tego współczynnika. Dlatego też należy pamiętać, że dokonując wyboru wśród alternatywnych inwestycji, trzeba wybrać taką, dla której wartość współczynnika NPV będzie największa. Ważne jest również, by monitorować przyjętą wartość stopy dyskontowej, ponieważ zmiana jej poziomu wpływa na zmianę kolejności inwestycji pod względem ich opłacalności.

Wartość NPV nie będzie jednak miarą obiektywną, kiedy przedsięwzięcia inwestycyjne cechują się zróżnicowanymi nakładami. W tym przypadku pomocny może okazać się wskaźnik wartości zaktualizowanej netto NPVR. Miernik ten można zdefiniować jako stosunek wartości zaktualizowanej netto do zaktualizowanej wartości nakładów inwestycyjnych, czyli:

Miara NPVR przedstawia, jaka część zdyskontowanego nakładu stanowi zdyskontowany dochód, uwzględnia również czas i ryzyko. Umożliwia przedsiębiorcy dokonanie oceny odnośnie możliwości finansowych firmy do podołania danej inwestycji. W tym przypadku również najbardziej opłacalnym przedsięwzięciem jest to, dla którego NPVR jest największa.

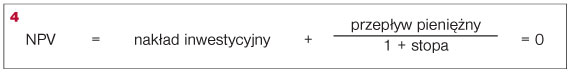

Rzeczywistą stopę zysku analizowanej inwestycji można zobrazować za pomocą innej miary, jaką jest wewnętrzna stopa zwrotu IRR. Miernik ten pokazuje stopę procentową, dla której zaktualizowane wydatki będą się równać zaktualizowanym wpływom. Inaczej mówiąc, wartość IRR jest określona za pomocą stopy procentowej, dla której NPV jest równe zero (patrz 4 poniżej).

Dlatego tę stopę można obliczyć według wzoru:

Inwestycja jest opłacalna w momencie, gdy IRR jest równy lub większy od stopy granicznej, którą stanowi najniższa stopa rentowności możliwa do zaakceptowania przez inwestora. W praktyce bardzo często jest to stopa procentowa, którą płaci potencjalny pożyczkobiorca, albo stopa procentowa kredytów długookresowych. Im różnica między IRR a stopą graniczną czy kosztem kapitału jest większa, tym opłacalność danej inwestycji jest wyższa. Wzrasta także margines bezpieczeństwa. Miernik IRR znajduje zastosowanie, kiedy nie jest znana wartość stopy procentowej, dla której wartość zaktualizowana netto przedsięwzięcia równa się zero, czyli dla której inwestycja będzie opłacalna.

Omówione mierniki, jak zwykle, nie są jednak wolne od wad. Głównym problemem przy stosowaniu miar NPV i NPVR jest przyjęcie stałej stopy dyskontowej w analizowanym czasie eksploatacji inwestycji. To założenie można uznać za słuszne jedynie wtedy, kiedy przedsięwzięcie jest finansowane kredytem o stałym oprocentowaniu lub gdy koszt kapitału własnego się nie zmienia. Z tego powodu zaleca się stosowanie zmiennej stopy dyskontowej, oszacowanej osobno dla każdego analizowanego okresu.

Stosując miarę IRR, należy pamiętać, że przy nietypowych projektach może pojawić się więcej niż jedna wartość. Taki przypadek zauważa się w przedsiębiorstwach, w których pojawiają się ujemne przepływy pieniężne zarówno w latach początkowych, jak i końcowych.

Dla małych i średnich

Opisane metody oceny inwestycji to rozwiązania, które z powodzeniem mogą być wykorzystywane w małych i średnich przedsiębiorstwach. Spośród zaprezentowanych mierników szczególnie rekomendowana jest miara NPV. Jednak w praktyce należy dopasować metodę oceny do skali inwestycji. Jeśli inwestycja nie jest kapitałochłonna, wówczas wystarczy sięgnąć po metodę prostą, tańszą i łatwiejszą do zastosowania. Nie można inwestować, opierając się na 'własnym przeczuciu'. Dokładna ocena inwestycji nie tylko oceni jej opłacalność, ale również wskaże obszary wymagające poprawy, aby inwestycja procentowała w przyszłości.

Justyna Kowalska

REKLAMA

REKLAMA